Angesichts der anhaltenden unsicheren Inflationsaussichten dürften die Zinsentscheidungen Anfang 2026 weiterhin sehr ausgewogen ausfallen, da die Fed widersprüchliche Signale abwägen muss.

Steuersenkungen infolge des One Big Beautiful Bill Act dürften Unternehmensinvestitionen fördern und könnten den US-Konsumenten stützen. Wir gehen davon aus, dass die Unternehmensgewinne solide bleiben und das Potenzial für weitere Fusionen und Übernahmen (M&A) besteht. Die relativ hohen Kurs-Gewinn-Verhältnisse vieler Unternehmen stellen jedoch einen großen Vorbehalt gegenüber US-Aktien dar. Nach einer kräftigen Rallye könnte es künftig zu mehr Volatilität kommen.

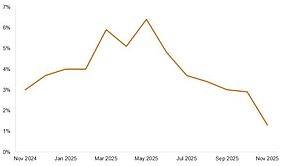

Außerdem gibt es Anzeichen für nachlassendes Wachstum in China, da Investitionen stagnieren, das Wachstum der Einzelhandelsumsätze nachlässt und die Immobilienpreise wieder schneller fallen. Der Rückgang der Investitionen in Sachanlagen (ein Minus von 2,6 % zwischen Januar und November 2025) scheint sich auf die gesamte Wirtschaft ausgewirkt und das Verbrauchervertrauen belastet zu haben. Während die Industrieproduktion trotz der Zollschocks stabil blieb (plus 4,8 % im Jahresvergleich im November), ist der Binnenkonsum in China weiterhin rückläufig (siehe Abbildung 1).

Im Gegensatz dazu gibt es in Europa einige Anzeichen einer Verbesserung. Wir gehen davon aus, dass die deutschen Konjunkturmaßnahmen ab 2026 breitere Auswirkungen auf die regionale Wirtschaft haben werden. Die Europäische Zentralbank (EZB) hat bereits eine deutliche Zinssenkung vorgenommen. Dies spiegelt sich in gewissem Maße in den europäischen Aktienkursen wider: Der STOXX 600 Index ist seit Jahresbeginn 2025 um 19,4 % in Euro (26,3 % in Pfund Sterling) gestiegen, wobei Unternehmen aus dem Verteidigungsbereich eine besonders gute Performance erzielt haben. Allerdings sind europäische Aktien auf Basis des Kurs-Gewinn-Verhältnisses (16-faches des erwarteten Gewinns) nach wie vor günstiger als US-Aktien (22-faches des erwarteten Gewinns) mit niedrigeren Gewinnerwartungen, die mehr Potenzial für positive Überraschungen bieten. Geopolitisch gesehen wäre eine Lösung des Russland-Ukraine-Konflikts wünschenswert – auch wenn die Hoffnungen schon mehrfach enttäuscht wurden und die Auswirkungen auf die europäische Wirtschaft und die Märkte schwer abzuschätzen sind. Es könnte zu einer Erholungsrally kommen, die jedoch durch die praktischen Aspekte und Kosten des Wiederaufbaus der Ukraine gedämpft werden dürfte.

Marktsensitivitäten rund um Zinssätze, Geopolitik und KI

Die Märkte reagieren weiterhin sehr empfindlich auf Handelsentwicklungen, Hinweise auf Zinsaussichten und jegliche Anzeichen einer Abschwächung des durch künstliche Intelligenz (KI) getriebenen Investitionsbooms. Während die geringere Unsicherheit hinsichtlich der Handelszölle risikoreiche Anlagen gestützt hat, scheint die jüngste Rallye beim Gold von den Erwartungen niedrigerer Zinsen sowie einer allgemeinen Unsicherheit getrieben zu sein – darunter geopolitische Risiken wie Venezuela, die mögliche Enteignung russischer Assets in Europa und anhaltende Käufe durch die Zentralbanken. Jegliche Anzeichen, dass die Fed ihre Geldpolitik langsamer als erwartet lockern könnte, belasten weiterhin die Vermögenspreise.

Der KI-Trend könnte an den Aktienmärkten noch Potenzial haben, aber mit Volatilität ist zu rechnen. Die Märkte dürften vorsichtiger sein, wenn es darum geht, ob die Einführung von KI zu bedeutenden Produktivitätssteigerungen führt und letztlich die Profitabilität der Unternehmen steigern kann. Eine wichtige Frage bleibt: Wie bewältigen die Länder den höheren Energiebedarf von Rechenzentren, um die KI-Rechenleistungen und die zunehmende Elektrifizierung zu unterstützen? Dies allein schafft bereits neue Investitionsmöglichkeiten im Infrastrukturbereich.

Fixed-Income-Märkte dürften stärker divergieren

Auf den Rentenmärkten dürfte es 2026 zu einer stärkeren Differenzierung kommen. Die meisten Industrieländer haben ihre Geldpolitik gelockert, doch 2026 dürfte ein Jahr größerer Divergenzen werden. In den USA und Großbritannien sind wahrscheinlich weitere Zinssenkungen zu erwarten, während es in Australien und Kanada zunehmend wahrscheinlich erscheint, dass die nächste Zinsentscheidung eine Anhebung sein könnte. Japan dürfte unterdessen die Normalisierung der Zinssätze fortsetzen.

Staatsanleihen befinden sich weiterhin in einer Zwickmühle: schwache Arbeitsmärkte, Sorgen um Staatsverschuldung und Befürchtungen der Zentralbanken vor einer erneuten Inflation. Wir warten auf klarere Signale vom US-Arbeitsmarkt, der als Indikator für die globale Konjunkturdynamik gilt und wahrscheinlich den mittelfristigen Trend bei den Renditen bestimmen wird. Bei Unternehmensanleihen sind die Credit Spreads (die Differenz zwischen der Rendite einer Unternehmensanleihe und einer Staatsanleihe mit ähnlicher Laufzeit) weiterhin niedrig. Ein Zeichen dafür, dass die Märkte recht zuversichtlich sind, dass die Unternehmen ihre Schulden zurückzahlen können. Dennoch bleibt wenig Spielraum für Irrtümer und nur wenig Raum für einen weiteren Rückgang der Spreads. Wir gehen zwar davon aus, dass die Spreads in einer engen Bandbreite und die Renditen attraktiv bleiben werden, sind jedoch der Meinung, dass Anleger zunehmend selektiv vorgehen müssen – insbesondere da wir für 2026 einen Anstieg der Anleiheemissionen erwarten.

Insgesamt wird erwartet, dass die Unternehmensgewinne 2026 in den meisten Regionen im Durchschnitt positiv wachsen werden. Dies dürfte die Märkte stützen. Man muss jedoch bedenken, dass sich die Märkte seit den Tiefstständen der Corona-Pandemie in einer anhaltenden Rally befinden und die Bewertungen nicht günstig sind. Wir halten es für verfrüht, das Ende des aktuellen Konjunkturzyklus auszurufen, sehen jedoch Vorteile in einem diversifizierten Portfolio, das zwischen verschiedenen Anlageklassen manövrieren und potenziell von Unsicherheiten profitieren kann.

www.fixed-income.org