Da die globalen Zentralbanken ihre Engagements in US-Vermögenswerten diversifizieren, wirft die steigende Allokation in Gold Fragen hinsichtlich der Sensitivität ihrer Reserven gegenüber Goldpreisen und den daraus resultierenden politischen Auswirkungen auf. Zwar sind die Zentralbanken insgesamt auf dem besten Weg, im vierten Jahr in Folge 1.000 Tonnen zu kaufen, doch sind für die meisten Schwellenländer nicht die erhöhten physischen Bestände der Hauptgrund für den Anstieg der Goldreserven, sondern die steigenden Goldpreise. Vor diesem Hintergrund zeigt sich auch, dass die Reserveabdeckung und Liquidität der Zentralbanken der Schwellenländer selbst bei einem plötzlichen, starken Rückgang der Goldpreise weiterhin ausreichende Puffer gegen externe Risiken bieten dürften.

Konkret deuten die Statistiken der Zentralbankreserven zwar auf eine Zunahme der Goldallokationen in den letzten Quartalen hin. Immerhin haben die Institutionen in den letzten drei Jahren jeweils über 1.000 Tonnen Gold akkumuliert, gegenüber durchschnittlich 400 bis 500 Tonnen im Jahrzehnt zuvor. Sowohl Marktberichten als auch Umfragen zufolge dürften die Goldreserven in den nächsten 12 Monaten außerdem weiter steigen. Grund dafür ist, dass die Zentralbanken angesichts wachsender Sorgen über den Handel, geopolitische Risiken und die Rolle des US-Dollars im globalen Finanzsystem den Wunsch nach einer höheren Goldallokation signalisieren. Dies würde ihr Risiko bei einem Rückgang der Goldpreise erhöhen, sollten die kontextuellen Faktoren (z. B. Handelssorgen) nachlassen.

Unsere Analyse zeigt jedoch, dass an einem Goldrausch der Zentralbanken weniger dran ist, als manche glauben. Für die meisten von uns analysierten Zentralbanken in Schwellenländern war der Anstieg der gemeldeten Goldbestände zwischen 2022 und 2024 in erster Linie auf Preissteigerungen zurückzuführen und nicht auf Neukäufe. So haben etwa Bolivien, Kasachstan, die Philippinen und Suriname ihre Goldbestände reduziert, aufgrund des Preiseffekts ist der Wert der Goldbestände jedoch nur in Bolivien gesunken.

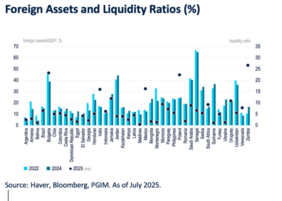

Zur Veranschaulichung zeigt die folgende Abbildung die Veränderung der Auslandsvermögen, einschließlich Gold, für 40 Schwellenländer zwischen 2022 und 2024 und die daraus resultierende Liquiditätsquote.

In der Regel halten Zentralbanken Gold als Absicherung gegen Inflation oder aus Diversifizierungsgründen. Die Unsicherheit über die globalen Handelsstrukturen und Sanktionen hat für einige Zentralbanken ebenfalls an Bedeutung gewonnen. Für einige Länder liegen keine Statistiken zu den Goldbeständen vor. Anekdotischer Evidenz zufolge waren jedoch die russische und die chinesische Zentralbank die intensivsten Käufer, da sie aus wirtschaftlichen und geopolitischen Gründen eine Diversifizierung weg von Dollar-Anlagen anstrebten. Für andere Schwellenländer könnten geopolitische Faktoren eine geringere Rolle neben idiosynkratischen Herausforderungen spielen, sodass sie möglicherweise liquidere Anlagen bevorzugen.

Die Auswirkungen eines Goldpreisschocks

Da Zentralbanken zunehmend auf Gold als Quelle von Diversifizierung, Stabilität und Absicherung gegen Inflation setzen, stellt sich auch die Frage, welche Auswirkungen ein starker Rückgang der Goldpreise auf die Reserven der Zentralbanken in Schwellenländern haben könnte. Auf Basis einer Untersuchung der vorliegenden Daten kommen wir zu der Schlussfolgerung, dass es einer extremen Preisbewegung bedürfte, um die Liquidität dieser Zentralbanken und ihre Fähigkeit negativ zu beeinflussen, Reserven zur Verringerung von Währungs- oder Außenfinanzierungsrisiken einzusetzen.

www.fixed-income.org