Der Credit Risk Monitor von Janus Henderson Investors analysiert die Auswirkungen von Schlüsselindikatoren auf das Credit-Portfolio

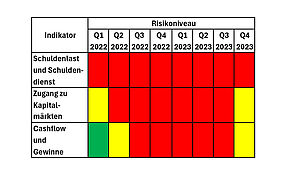

• Die Indikatoren „Cashflow und Gewinne“ und „Zugang zu Kapitalmärkten“ sind im letzten Quartal von rot auf gelb gesprungen; weiterhin Bedenken bei „Schuldenlast und Schuldendienst“

• Der generelle Inflationsrückgang, einhergehend mit robusten Verbraucher- und Arbeitsmärkten, lässt die schwer zu fassende weiche Landung in greifbare Nähe rücken. Dies dürfte den Kreditmärkten zugutekommen und stimmt uns gegenüber dieser Anlageklasse vorsichtig optimistisch.

• Erwartete Zinssenkungen könnten durationsabhängigen Assets Rückenwind verleihen. Bei einer „weichen Landung“ könnten sich die Credit Spreads weiter verengen. Investment-Grade-Unternehmensanleihen bieten unserer Meinung nach jedoch die attraktivste Mischung aus Credit- und Durationsrisiko.

„Weiche Landungen“ sind schwer zu erzielen Es verdichten sich jedoch die Anzeichen, dass die US-Notenbank dieses Kunststück vollbringen könnte. Trotz bestehender Risiken sind laut der jüngsten Analyse von Janus Henderson Investors die Kreditmärkte interessant.

Die rückläufige Inflation und die erwarteten Zinssenkungen lassen die Renditen sinken, und für Unternehmen ist es leichter, sich auf den Kapitalmärkten zu refinanzieren – trotz der nach wie vor strengen Kreditvergabe der Banken.

Die Gewinnrückgänge wurden in einer Reihe von Branchen nicht durch ein größeres makroökonomisches oder geopolitisches Ereignis ausgelöst. Jedoch deuten die Gewinnprognosen darauf hin, dass die Unternehmen die schlimmste Phase hinter sich haben könnten.

Vor diesem makroökonomischen Hintergrund sind die Indikatoren „Zugang zu Kapitalmärkten“ und „Cashflow und Gewinne“ im letzten Quartal von rot auf gelb gesprungen.

Der jüngste Credit Risk Monitor von Janus Henderson Investors verfolgt die fundamentalen und makroökonomischen Unternehmensindikatoren anhand eines Ampelsystems, um anzuzeigen, wo wir uns im Kreditvergabezyklus befinden und wie wir unsere Portfolios entsprechend positionieren können.

Jim Cielinski, Global Head of Fixed Income bei Janus Henderson Investors, kommentiert: „Wir werden oft gefragt, auf welche Signale wir achten. Für uns bleibt die Inflation entscheidend. Zinssenkungen setzen einen Inflationsrückgang voraus. Wenn dieser anhält, können die Zentralbanken die Zinssätze stark senken, was uns zugutekommen wird.

Wir glauben, dass sich die Spreads in den kommenden Monaten verengen werden. Die weiche Landung, die positivere Haltung der Zentralbanken – all das dürfte dies begünstigen. Wir erwarten keine Heldentaten von Unternehmensanleihen, aber wir glauben, dass sie mehr bieten können als nur Kupon oder Carry.“

Schuldenlast und -dienst

Leichte Abschwächung der Fundamentaldaten von Krediten

Die meisten Unternehmen können ihre Schulden bedienen. Einige schaffen es jedoch eindeutig nicht, weshalb die Ausfallquote sowohl in Europa als auch in den USA bei High Yields ansteigt. Allerdings hält sich die Verschlechterung der Kreditkennzahlen in Grenzen. Die Ausfallquoten dürften ihren Höchststand auf relativ niedrigem Niveau erreichen, mit einer etwas höheren Ausfallquote in den USA, da der dortige High-Yield-Markt eine geringere Qualität aufweist als der europäische. Schwierigkeiten gibt es vor allem in den Sektoren Immobilien, Telekommunikation, Medien und Pharmazeutika. Veränderte Arbeitsgewohnheiten, Schuldenlasten und höhere Finanzierungskosten erklären die Probleme im Immobiliensektor, während der Mediensektor mit der Schwäche der Kabelnetzbetreiber und einer allgemeinen Flaute in der Werbung zu kämpfen hat, auch wenn sich ein ereignisreiches Wahljahr 2024 als förderlich für die Werbeausgaben erweisen könnte.

Zugang zu Kapitalmärkten

Die Kreditkonditionen haben sich gelockert, trotz der weiterhin strengen Kreditvergabestandards der Banken

Der Renditerückgang gegen Ende 2023 führte zu zahlreichen Emissionen, sowohl von Staaten als auch von Unternehmen. Diese wurden von den Märkten, die sich die Renditen sichern wollten, leicht absorbiert. Im Unternehmenssektor hat sich dieser Enthusiasmus bis ins Jahr 2024 fortgesetzt und zur Verengung der Spreads beigetragen. Wir gehen davon aus, dass die Zentralbanken in diesem Jahr mit Zinssenkungen beginnen werden. Dies dürfte zur Reduzierung der Finanzierungskosten beitragen, aber eine differenzierte Betrachtung lohnt sich. Jeder Hinweis auf einen wirtschaftlichen Abschwung in den USA könnte zu einer Ausweitung der Spreads führen. Die Kreditvergabestandards der Banken sind nach wie vor streng, aber in diesem Kreditzyklus scheinen die Auswirkungen aufgrund der leichten Verfügbarkeit von Finanzierungen über Privatkredite gemildert worden zu sein.

Cashflow und Gewinne

Konjunkturdaten deuten auf eine seltene „weiche Landung“ hin

Die weltweite Desinflation, besser als erwartete US-Wirtschaftsdaten und die Bodenbildung bei den Einkaufsmanagerindizes in Europa haben die These untermauert, dass die Zentralbanker die Inflation eindämmen können, ohne der Wirtschaft übermäßig zu schaden. Die Wachstumsprognosen für die Gewinne scheinen sich insgesamt stabilisiert zu haben, mit Ausnahme von Großbritannien und China. Wir sind zwar weiterhin besorgt, dass die verzögerten Auswirkungen früherer Zinserhöhungen die Wirtschaft noch belasten könnten, doch dürften die robusten Verbraucher- und Arbeitsmärkte die Unternehmensgewinne stützen.

Auswirkungen auf die Asset Allokation

Eine niedrigere Inflation wurde bisher mit unkorrelierten Vermögenswerten in Verbindung gebracht, d. h., wenn Risikoanlagen unter Druck geraten, schneiden Anleihen besser ab. Diese wichtige Diversifizierungsdynamik hat in den letzten Jahren gefehlt, was zu einem schlechten Ergebnis für viele diversifizierte Anleger führte. Mit der Normalisierung der Inflation dürfte diese Diversifizierung zurückkehren, was Anleihen wieder attraktiver macht.

Sowohl Investment Grade als auch High Yield sind attraktiv. Investment-Grade-Credit reagiert empfindlicher auf die Duration und hat eine höhere Kreditqualität. Sie dürfte von sinkenden Zinssätzen profitieren und gleichzeitig mehr Schutz in diversen wirtschaftlichen Szenarien bieten. In einem Szenario der „weichen Landung“ sollten High Yields gut abschneiden. Die Auswahl einzelner Wertpapiere/Sektoren wird weiterhin eine wichtige Rolle bei der Erzielung attraktiver risikobereinigter Renditen in Credit-Portfolios spielen.

Jim Cielinski fügt hinzu: „Da der US-Konsum weiterhin stark ist und der US-Arbeitsmarkt angespannt bleibt, besteht für die Fed keine Dringlichkeit, die Zinsen zu senken. Allerdings liegen die US-Leitzinsen über der Inflation, was bedeutet, dass die Zinssätze nicht so restriktiv sein müssen. Außerdem hat die Fed bereits einen Kurswechsel bei den Leitzinsen signalisiert.

Wir haben Credit leicht übergewichtet und halten eine weitere Verengung der Spreads für wahrscheinlich, sofern sich die Einschätzung einer ‚weichen Landung‘ bestätigt. Es bleibt jedoch abzuwarten, ob wir bei den Kreditfundamentaldaten die Kurve gekriegt haben. Angesichts der Tatsache, dass die ‚weiche Landung‘ zu einem harten Aufprall auf der Erde werden könnte, halten wir es für ratsam, sich weiterhin auf Qualitätsunternehmen mit robusten Cashflows zu konzentrieren.“

www.fixed-income.org

Grafik: IIP GmbH/ Janus Henderson