Die nordischen High-Yield-Märkte stehen aktuell besonders im Fokus, da Anleger nach stabilen und attraktiven Anlagemöglichkeiten suchen. Während die globale Wirtschaft von Unsicherheiten geprägt ist, bleibt die nordische Region eine der widerstandsfähigsten innerhalb Europas. Die starke wirtschaftliche Performance der nordischen Länder in den letzten Jahrzehnten zeigt sich auch in den High-Yield-Märkten, die sich kontinuierlich positiv entwickelt haben. Die Emissionsvolumina sind über die Jahre stetig gewachsen, insbesondere in Schweden, das nach der Finanzkrise einen dynamischen Markt für Hochzinsanleihen entwickelt hat. Heute umfasst das Marktvolumen etwa 90 Milliarden Euro, wobei sich die Branchenstruktur zunehmend diversifiziert hat.

Attraktive Renditen und Diversifikationspotenzial

Die Nordic High Yield-Märkte bieten Investoren seit Jahren eine attraktive Rendite im Vergleich zum breiteren europäischen High-Yield-Segment. Der Spread-Aufschlag liegt in der Regel zwischen 100 und 200 Basispunkten, was das Segment besonders für risikobereite Anleger interessant macht. Neben der Rendite bietet dieser Markt eine gewisse Unabhängigkeit von den übrigen europäischen Kreditmärkten, da die Korrelation mit anderen Benchmarks bei etwa 0,5 bis 0,6 liegt. Trotz gewisser Verflechtungen mit der europäischen Wirtschaft kann Nordic High Yield somit für Diversifikation im Portfolio sorgen. Ein weiterer wichtiger Aspekt ist die relativ kurze Laufzeit der Emissionen, die sich hauptsächlich aus den Marktstrukturen ergibt. Besonders Emissionen in NOK und SEK erfolgen meist im Floating-Rate-Notes-Format (FRN), während EUR-Emissionen eine Mischung aus festverzinslichen und variabel verzinslichen Papieren darstellen. USD-Emissionen sind hingegen vorwiegend festverzinslich. Insgesamt bleibt der nordische High-Yield-Markt daher durchweg durch eine kurze Zinslaufzeit geprägt.

Ausfallraten und strukturelle Veränderungen im Markt

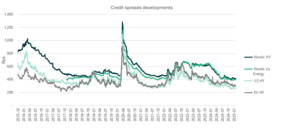

Die Ausfallraten im nordischen Hochzinsmarkt liegen aktuell bei rund vier Prozent. Besonders betroffen ist der Immobiliensektor, der zuletzt vermehrt Zahlungsausfälle verzeichnete. Allerdings sind viele der betroffenen Unternehmen durch solide Sicherheiten abgesichert, was zu hohen Rückgewinnungsraten führt. Die Struktur der Zahlungsausfälle hat sich im Laufe der Jahre verändert, mit einem steigenden Anteil von Non-Payment-Ereignissen. Gleichzeitig hat sich der Markt in den letzten Jahren weiter professionalisiert, und Investoren profitieren von besseren Analysen und transparenteren Bedingungen. Dennoch weist der nordische High-Yield-Markt tendenziell höhere Kreditspreads auf als die europäischen oder US-amerikanischen Hochzinsanleihen. Historisch betrachtet lag ein Grund in der stärkeren Exposition gegenüber zyklischen Sektoren wie Öldienstleistungen und Schifffahrt. Doch seit der ölpreisbedingten Krise von 2014 bis 2016 hat sich der Markt diversifiziert, wodurch dieser Faktor an Bedeutung verloren hat. Ein relevanter Punkt bleibt jedoch das Fehlen von Ratings für einen erheblichen Teil des Marktes, was ihn für nicht-lokale Investoren weniger transparent macht. Auch die im Durchschnitt kleinere Unternehmensgröße könnte eine Rolle spielen. Dies kann einerseits zu höheren Spreads führen, andererseits aber auch für Investoren mit spezifischem Know-how Chancen eröffnen.

Schweden als Wachstumstreiber im High-Yield-Segment

Die Emissionstätigkeit in den nordischen High-Yield-Märkten variiert je nach Land. Während Norwegen traditionell eine starke Präsenz hatte, hat Schweden in den letzten Jahren erheblich aufgeholt und trägt heute einen großen Teil des Emissionsvolumens. Vor der Finanzkrise war der Markt stark auf den Öl- und Schifffahrtssektor ausgerichtet, inzwischen ist jedoch eine breitere Branchenaufstellung erkennbar. Besonders Unternehmen aus den Bereichen Immobilien, Industrie und Technologie nutzen vermehrt High-Yield-Finanzierungen, was zur Stabilisierung des Marktes beiträgt.

Ein Markt mit Zukunftsperspektiven

Der Nordic High Yield-Markt bietet eine attraktive Kombination aus Rendite, Diversifikation und Widerstandsfähigkeit. Trotz wirtschaftlicher Unsicherheiten hat sich dieser Markt als belastbar erwiesen und bleibt für Investoren, die nach stabilen Erträgen suchen, eine interessante Alternative. Mit einer weiterhin zunehmenden Markttiefe und einer wachsenden Zahl von Emittenten dürfte das Segment auch in Zukunft eine bedeutende Rolle in europäischen Anlagestrategien spielen.

www.fixed-income.org