AT & S Austria Technologie & Systemtechnik Aktiengesellschaft hat die Emission einer tief nachrangigen Anleihe mit unbegrenzter Laufzeit und einer vorzeitigen Rückzahlungsmöglichkeit nach fünf Jahren (Hybridanleihe) sehr erfolgreich abgeschlossen. Die mit einer Mindeststückelung von 100.000 Euro ausschließlich an institutionelle Investoren gerichtete Emission konnte mit einem Gesamtbetrag von insgesamt 350 Mio. Euro bei internationalen und regionalen Anlegern platziert werden. Damit lag der Emissionserlös über dem angestrebten Mindestvolumen von 300 Mio. Euro. Der Kupon wurde bei 5,00% festgelegt. Die Hybridanleihe wird nach Zulassung zum Handel an der Wiener Börse im Amtlichen Handel notieren.

Weiteres gibt AT&S heute das Ergebnis ihrer Einladung an berechtigte Inhaber ihrer am 24. November 2017 begebenen, ausstehenden 175 Mio. Euro unbefristeten, fixverzinsten Hybridschuldverschreibung mit Zinsreset (ISIN XS1721410725), solche Schuldverschreibungen AT&S zum Kauf gegen Barzahlung anzubieten, die am 10. Januar 2022 veröffentlicht wurde (das Angebot), bekannt. Bis zum Ablaufzeitpunkt des Angebots am 17. Januar 2022 um 17:00 MEZ wurden Schuldverschreibungen mit einer Nominale von 133,607 Mio. Euro gemäß dem Angebot gültig angedient und von AT&S zu einem Preis von 103,70% plus auf diese Schuldverschreibungen angefallener Zinsen zum Kauf angenommen. Nach Abwicklung des Angebots, die für 20. Jänner 2022 erwartet wird, werden noch Nominale 41,393 Mio. Euro ausstehend bleiben.

"Wir werden mit den Mitteln aus der Hybridanleihe die strategischen Investitionen für unser profitables Wachstum unterstützen und unsere Kapitalbasis stärken", so CEO Andreas Gerstenmayer. "Es freut uns, dass wir nach der sehr positiv verlaufenen Investoren-Roadshow aufgrund der hohen Nachfrage auch unsere Investorenbasis deutlich verbreitern konnten, das ist ein schöner Beweis für das Vertrauen in unsere Strategie."

AT & S Austria Technologie & Systemtechnik Aktiengesellschaft

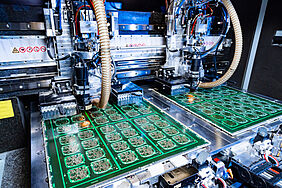

AT&S ist ein weltweit führender Hersteller hochwertiger Leiterplatten und von IC-Substraten. AT&S industrialisiert zukunftsweisende Technologien für die Kerngeschäfte Mobile Devices & Substrates, Automotive, Industrial und Medical. AT&S verfügt über eine globale Präsenz mit Produktionsstandorten in Österreich (Leoben, Fehring) sowie Werken in Indien (Nanjangud), China (Shanghai, Chongqing) und Korea (Ansan nahe Seoul). Eine neue High-End Produktionsstätte für IC Substrate wird derzeit in Kulim, Malaysia, errichtet. Das Unternehmen beschäftigt rund 12.500 Mitarbeiter.

www.fixed-income.org

Foto: © AT&S

HIAG Immobilien Holding platziert zweiten Green Bond mit einem Volumen von 100 Mio. CHF, Kupon 1,34%