Die Neue ZWL Zahnradwerk Leipzig GmbH, ein international tätiger Produzent von Motor- und Getriebeteilen, Zahnrädern, Getriebebaugruppen und komplett montierten Getrieben für die Automobilindustrie, hat das öffentliche Angebot zur Neuzeichnung und zum Umtausch für die neue 7,75 % Anleihe 2022/2027 (ISIN: DE000A30VUP4) abgeschlossen. Vom maximalen Emissionsvolumen von bis zu 15 Mio. Euro wurden im 1. Schritt insgesamt 7 Mio. Euro platziert. Davon stammen 5,126 Mio. Euro aus dem Umtauschangebot an die Inhaber der 7,25 % Anleihe 2017/2023 (ISIN: DE000A2GSNF5), während die verbleibenden 1,874 Mio. Euro im Rahmen des öffentlichen Angebots und der Privatplatzierung neu gezeichnet wurden. Durch den Umtausch hat sich das ausstehende Volumen der Anleihe 2017/2023 auf 9,874 Mio. Euro reduziert. Das Unternehmen plant, das Emissionsvolumen der Anleihe 2022/2027 in den nächsten Monaten in Abhängigkeit vom Marktumfeld und Investoreninteresse durch weitere Privatplatzierungen zu erhöhen.

Dr. Hubertus Bartsch, Geschäftsführer der Neue ZWL Zahnradwerk Leipzig GmbH: „Wir sind mit dem aktuellen Platzierungsergebnis als 1. Etappenziel sehr zufrieden, weil wir damit über unserer eigenen Zielsetzung liegen. Unser Dank gilt allen bestehenden wie auch neuen Investoren für ihren Zuspruch und ihr entgegengebrachtes Vertrauen. Besonders erfreulich ist die Umtauschquote von rund 34 % – aus unserer Sicht ein klarer Ausdruck der anhaltend hohen Loyalität unserer bisherigen Anleihegläubiger. Wir sind zuversichtlich, im Rahmen von Nachplatzierungen in einem verbesserten Umfeld weitere Anleger von einem Investment überzeugen zu können.“

Die neue Anleihe 2022/2027 wird voraussichtlich am 14. Dezember 2022 in den Handel im Open Market der Deutsche Börse AG (Freiverkehr der Frankfurter Wertpapierbörse) einbezogen werden.

Die Transaktion wurde von der Quirin Privatbank AG als Bookrunner und von der Lewisfield Deutschland GmbH als Financial Advisor begleitet.

www.fixed-income.org

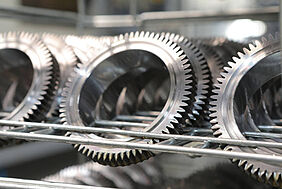

Foto: © Neue ZWL Zahnradwerk Leipzig