Die The Grounds Real Estate Development AG (ISIN: DE000A2GSVV5) hat ihre Wandelanleihe 2021/2024 im Volumen von 12 Mio. Euro bei einer deutlichen Überzeichnung vollständig platziert. Begleitet wurde die Transaktion von der Quirin Privatbank AG.

Gestern endete die seit dem 1. Februar 2021 laufende Bezugsfrist. Inklusive der erfolgten Privatplatzierung bei institutionellen Investoren überstieg die Nachfrage die Emission so deutlich, dass Großaktionäre der Gesellschaft von einem erheblichen Teil ihrer ursprünglichen Zeichnungsankündigungen von rund 5 Mio. Euro zurückgetreten sind, um die Investorenbasis der Gesellschaft zu erweitern. "Die starke Überzeichnung ist ein deutliches Zeichen, dass wir auch neue Investoren von unserem Geschäftsmodell überzeugen konnten", kommentiert Vorstand Arndt Krienen das erfolgreiche Emissionsdebüt. In der platzierten Wandelanleihe sieht er einen ersten wichtigen Meilenstein zur Etablierung auf dem Kapitalmarkt und eine zusätzliche Finanzierungsmöglichkeit zur Erreichung der nächsten Wachstumsziele.

"Die zusätzlichen Mittel ermöglichen uns weitere Akquisitionen. Wir prüfen derzeit zahlreiche Projekte und sind zuversichtlich im laufenden Geschäftsjahr wiederum stark wachsen und unsere Ertragskraft weiter verbessern zu können", ergänzt Vorstandskollege Jacopo Mingazzini.

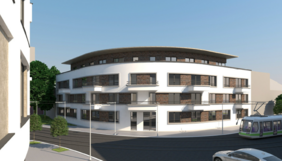

Die The Grounds-Gruppe realisiert wohnwirtschaftliche Projekte in deutschen Metropolregionen. Darüber hinaus hält die The Grounds-Gruppe ein stetig wachsendes Wohnungsportfolio im Anlagevermögen. Die The Grounds Real Estate Development AG ist im gehobenen Freiverkehrssegment Primärmarkt der Börse Düsseldorf (ISIN: DE000A2GSVV5) notiert, hat Ihren Sitz in Berlin und ein Büro in Stuttgart.

www.fixed-income.org

Foto: © The Grounds Real Estate Development AG

HIAG Immobilien Holding platziert zweiten Green Bond mit einem Volumen von 100 Mio. CHF, Kupon 1,34%