Da 2024 ein weiteres Spitzenjahr für Risikoanlagen werden dürfte, könnten sich enthusiastischere Anleger fragen, ob das Kriterium der Diversifizierung noch gilt. Mit nur sechs rückläufigen Jahren im S&P 500 (Total Return Index) im 21. Jahrhundert, einem kumulativen Ertrag von 550 % und einem annualisierten Ertrag von 7,8% (1.1.2000 bis 25.11.2024) ist es kein Wunder, dass die hawkishen Stimmen in den Hintergrund gedrängt werden. Die Angst, etwas zu verpassen (FOMO), hat die Portfolios der Anleger beeinflusst. Aber zu welchem Preis?

Mit Blick auf 2025 steht die Politik im Mittelpunkt des Interesses. Das große Theater um eine spaltende US-Wahl hat die Märkte positiv auf einen eindeutigen Ausgang reagieren lassen. Entsprechend der erwarteten marktfreundlichen, „expansiven“ Politik der USA und einer weniger strengen Regulierung unter der neuen (zweiten Amtszeit der neuen) Regierung haben viele Risikoanlagen zugelegt. Die Idee: Geschäfte zu machen könnte für US-Unternehmen einfacher werden – sei es durch Steuersenkungen oder weniger Regulierung.

Während Aktien nach der Wahl einen Aufschwung erlebt haben, scheinen die Anleihemärkte etwas skeptischer zu sein. Darin spiegelt sich die Unsicherheit über Verschuldung und Inflation in den USA wider, insbesondere in Anbetracht der Äußerungen des designierten Präsidenten zu Steuersenkungen, die ein „higher for longer“ Zinsumfeld erwarten lassen. Und damit kommen wir zu einem wichtigen Punkt mit Blick auf 2025. In jedem Zyklus gibt es Gewinner und Verlierer. Das gilt sowohl für die „reale Welt“ der Politik und Wirtschaft als auch für das wechselnde Schicksal der Finanzmarktanlagen – Aktien, Anleihen und Alternatives.

2025: Platz für beide Extreme

Die Kapitalmärkte könnten unseres Erachtens durchaus Auftrieb erhalten, aber auch größere Risiken bergen – ein Umstand, der für Liquid Alternatives günstig zu sein scheint. Das Potenzial für Chancen der Fusionsarbitrage hat sich verbessert. Fusionen und Übernahmen (M&A) ziehen nach einer Zeit, in der hohe Zinsen und strengere Regularien die Entwicklung gebremst haben, von den Tiefstständen im Jahr 2023 wieder an. Unternehmen haben Cash in ihren Bilanzen, während Private-Equity-Unternehmen dank neuer Kapitalerhöhungen auf Bergen von „trockenem Pulver“ sitzen. Dieses Geld muss eingesetzt werden, um Erträge für die Anleger zu erwirtschaften. Da sich die Ausschüttungen an Private-Equity-Kunden auf einem Zehnjahrestief befinden, steigt der Druck – ein gutes Omen für Neuemissionen.

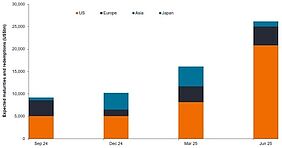

Ein Umfeld „higher for longer“ Zinssätze ist auch eine günstige Marktdynamik für Wandelanleihen, die den Unternehmen bei der Refinanzierung von Schulden einen Finanzierungsvorteil (niedrigerer Kupon) bieten. Seit ihrem Tiefstand 2022 hat die Emissionstätigkeit stetig zugenommen, wobei der Refinanzierungsbedarf vor allem in den USA (und in geringerem Maße auch in Europa) akut ist. Wir gehen davon aus, dass sich dieser Trend fortsetzen wird.

Weniger positiv ist, dass die optimistische Risikobetrachtung des Marktes unerwarteten Schocks Tür und Tor öffnet – was sich bereits in ungewöhnlich kurzen, heftigen „Einschlägen“ gezeigt hat. So führten zum Beispiel mehrere Ereignisse zu einem Panikausbruch am 5. August 2024. Die Anleger wollten in aller Eile riesige fremdfinanzierte Positionen an den Aktien- und Devisenmärkten auflösen. Dies löste in Japan Ängste über den Yen-finanzierten Carry-Trade aus, der den TOPIX am selben Tag um über 12 % einbrechen ließ – der größte Tageseinbruch in diesem Jahrhundert. Dies wiederum löste die größte Tagesbewegung des VIX-Index aus.

Im September brach der führende Anbieter von KI-Chips NVIDIA alle Rekorde beim größten Tagesverlust eines in den USA börsennotierten Unternehmens: Aufgrund von Bedenken über die Fortschritte und Kosten der Entwicklung von künstlicher Intelligenz (KI) verlor das Unternehmen rund 280 Mrd. US-Dollar an Wert. Von den sechs Jahren, in denen der S&P 500 in diesem Jahrhundert einen Rückgang verzeichnete, fielen drei auf den Zeitraum zwischen 2000 und 2002, als die Dot.com-Blase platzte und der S&P 500 TR Index um etwa 35% fiel.

Zwar war es beeindruckend, wie schnell sich die Märkte von den jüngsten Schocks erholten (und stellt die Rolle des VIX als „Angstmesser“ in Frage), doch die Frage bleibt: Sind Anleger auf einen stärkeren Sturm vorbereitet? Lange Zeit haben sich Anleger auf die negative Korrelation zwischen Aktien und Anleihen als Hauptquelle der Diversifizierung verlassen. Das darwinistische Umfeld hat ihnen Recht gegeben. Betrachtet man jedoch den größten Teil des letzten Jahrhunderts, stimmte dies nicht.

Nach Chancen suchen, auf Ungewissheit vorbereiten

Wir bewegen uns auf eine Ära zu, in der Disruption zur Norm werden könnte. Das lässt uns glauben, dass die Bandbreite möglicher Ergebnisse enorm ist. Die US-Wahl war gut für Risikoanlagen, und Kryptowährungen befinden sich auf einem großen Euphorie-Hoch, das nur durch die Politik aufrechterhalten werden kann. Aber auch der Rest der Welt ist wichtig. Die geopolitische Ungewissheit dürfte sich fortsetzen, und Anleger müssen möglicherweise neue Wege finden, um mit diesem Umfeld umzugehen.

Sollte es zu einer Inflationskrise kommen (in dem Glauben, die Inflation sei unter Kontrolle) und ein Umfeld eintreten, in dem Aktien und festverzinsliche Wertpapiere positiv korrelieren und an Wert verlieren (vielleicht ausgelöst durch eine neue Ära der „Beggar-thy-Neighbour“-Handels- und Zollpolitik), wie wird sich das Portfolio dann entwickeln? Unserer Ansicht nach ist es für Anleger trotz anhaltender Risikobereitschaft wichtiger denn je, an Diversifizierung festzuhalten.

Eine Allokation in Liquid Alternatives kann zu einer besseren Diversifizierung beitragen und echte unterschiedliche Performancetreiber bieten, um das Risiko einer positiven Korrelation von Aktien und Anleihen in stressigen Marktphasen auszugleichen, oder der Blitz häufiger einschlägt. Mit Blick auf 2025 bieten sich Anlegern immer noch zahlreiche Chancen – allerdings sprechen die Argumente für einen wesentlich ausgewogeneren Risikoansatz und ein entsprechend breiteres Instrumentarium.

www.fixed-income.org

Abbildung: Höherer Refinanzierungsbedarf führt zu steigender Nachfrage nach Wandelanleihen

Quelle: BofA Merrill Lynch Global Research, ICE Data Indices, LLC, Bloomberg, Analyse von Janus Henderson Investors. Prognosen, Stand: 30. Juni 2024. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen werden. Die Performance der Vergangenheit lässt keine Rückschlüsse auf zukünftige Erträge zu.