Die Anleihenmärkte stehen vor einem Rätsel. In den USA sind die Zinsen so hoch wie zuletzt vor mehr als zwei Jahrzehnten. Trotzdem ist das Wirtschaftswachstum nach wie vor robust, und der Arbeitsmarkt ist stark geblieben, was die Aktienkurse steigen lässt. Und die Inflationsindikatoren deuten auf einen anhaltenden Preisdruck hin.

Befürchtungen, dass die restriktive Geldpolitik die Wirtschaft in eine Rezession stürzen könnte, haben sich nicht bewahrheitet. Die Anleger rätseln über Zeitpunkt und Ausmaß etwaiger Zinssenkungen durch die US-Notenbank (Fed). Die Geldmärkte haben für dieses Jahr Zinssenkungen von weniger als 50 Basispunkten eingepreist, während die Fed selbst von 75 Basispunkten ausgeht.

Der zuletzt wieder höhere Preisdruck macht die Aufgabe der Fed nicht leichter. So deutet der von der US-Notenbank bevorzugte Inflationsindikator, die PCE-Inflation, auf einen hartnäckigen Preisdruck hin. Die Bemühungen der Fed, die Inflation in Richtung ihres Zielwerts von zwei Prozent zu drücken, werden durch die geringe Arbeitslosigkeit zusätzlich erschwert, da die starke Beschäftigungssituation das Verbrauchervertrauen gestärkt und zu höheren Konsumausgaben geführt hat.

Dass die Inflation dennoch gegenüber ihrem Höchststand im letzten Jahr zurückgegangen ist, liegt neben der aggressiven Geldpolitik auch an einer verstärkten Zuwanderung, die den Anstieg der Lohnkosten in Grenzen gehalten hat. Zusammen mit der akkommodierenden Fiskalpolitik stützt der dadurch bedingte Anstieg der realen Einkommen die Nachfrage in der Wirtschaft.

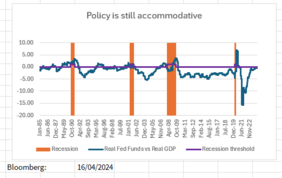

Realzinsen versus reales BIP

Die Anleger haben ihre Erwartungen an Zinssenkungen in diesem Jahr bereits zurückgeschraubt. Offen ist auch, ob die Fed bereits im Sommer oder erst im Herbst beginnen wird, die Zinsen zu lockern. Im Allgemeinen wird angenommen, dass längere Phasen höherer Zinsen negative Auswirkungen auf das Wachstum und die Beschäftigungsaussichten haben. Die für Anleiheninvestoren unserer Ansicht nach relevantere Frage lautet jedoch: Ist die Geldpolitik wirklich restriktiv?

Unsere Analyse zeigt, dass die Realzinsen im Vergleich zu früheren Rezessionsphasen, einschließlich der globalen Finanzkrise, immer noch niedrig sind. Restriktiv ist die Geldpolitik nur, wenn die Realzinsen über dem BIP-Wachstum liegen. Das aber ist aktuell nicht der Fall. Wie so oft bei der Analyse der Finanzmärkte sind die relativen und nicht die absoluten Werte maßgeblich.

Die Abbildung zeigt die Relation von Realzinsen (Fed Funds Rate minus Kern-PCE-Inflation) zum realen US-BIP im Verhältnis zu US-Rezessionen. In der Vergangenheit hat sich gezeigt, dass meist eine Rezession folgte, wenn die Realzinsen in den USA um ein Prozent über dem BIP-Wachstum lagen. Aktuell liegen die Realzinsen in den USA jedoch um 0,4 Prozent unter dem BIP-Wachstum. Das deutet darauf hin, dass Anleger mit Investitionen in die Wirtschaft immer noch eine höhere Rendite erzielen können als am Geldmarkt und dass die Geldpolitik letztlich immer noch akkommodierend ist. Nimmt man dazu noch die robusten US-Staatsausgaben und den starken Arbeitsmarkt, ist schwer zu erkennen, woher ein Abschwung kommen sollte, geschweige denn eine Rezession.

Niemandsland

Was bedeutet dieses Makroumfeld für Anleihen? Rückblickend wissen wir, dass die in die Anleihenmärkte eingepreisten Zinssenkungserwartungen in den letzten Wochen des Jahres 2023 übertrieben waren. Seither haben sich diese Erwartun-gen jedoch abgeschwächt, und das vordere Ende der Kurve ist mehr oder weniger angemessen bepreist.

Problematischer sieht es dagegen nach wie vor bei Anleihen mit längeren Laufzeiten aus: Anleger erhalten hier von Tag eins an einen negativen Carry, da Geldmarktanlagen Renditen bieten, die über der Kuponverzinsung von Staatsanleihen liegen. Daher haben wir zuletzt eine Aufwärtstendenz der Renditen am längeren Ende der Kurve gesehen. Dies hat zu Spannungen auf den Anleihenmärkten und zu Volatilität geführt, da immer noch eine Lücke zwischen dem aktuellen und dem erwarteten Zinsniveau besteht. Das könnte so bleiben, bis die Zinsen gesenkt werden und der weitere Verlauf des Zinspfads erkennbar wird.

Selbst wenn Anleger Long-Positionen in Anleihen halten wollten, hindert sie der negative Carry an einem mutigeren Enga-gement. Zurzeit befindet sich der Markt im Niemandsland. Ohne einen konkreten Auslöser wird der Markt unserer Meinung nach kaum optimistischer werden.

Insgesamt sind wir der Meinung, dass die Geldpolitik immer noch nicht restriktiv genug ist, um die Wirtschaft auszubrem-sen, was durch die gedämpften Finanzkonditionen untermauert wird. Dies zeigt sich auch darin, dass die Inflation in den letzten Monaten wieder gestiegen ist, nachdem sie zuvor mehrere Monate in Folge stark nachgegeben hatte. Dieses schwierige Umfeld könnte die Fed in den nächsten Monaten davon abhalten, die Zinsen aggressiv zu lockern.

In diesem Szenario kann es hilfreich sein, eine Strategie wie den Strategic Absolute Return Bond von Jupiter in Erwägung zu ziehen, die darauf ausgelegt ist, auch in einem schwierigen Umfeld eine gute Performance zu erzielen. Die Strategie schöpft aus einem großen Anlageuniversum, um ein ausgewogenes und diversifiziertes Portfolio mit einem stabilen Volati-litätsniveau ohne Korrelation zu den Anleihen- und Aktienmärkten aufzubauen. Die Betonung liegt auf der Flexibilität und Liquidität. Das Portfolio wird laufend an das sich verändernde makroökonomische Umfeld angepasst. Unserer Ansicht nach kann ein solcher Ansatz Anleihenanlegern helfen, erfolgreich durch ein schwieriges makroökonomisches Umfeld zu navigieren.

Anlagerisiko:

Die Strategie strebt zwar unabhängig von den Marktbedingungen eine Wertentwicklung über Null an; es kann jedoch nicht garantiert werden, dass dieses Ziel erreicht wird. Darüber hinaus kann die tatsächliche Volatilität der Strategie über oder unter dem erwarteten Bereich liegen und auch seine maximale erwartete Volatilität überschreiten. Es kann ein Kapitalver-lust des gesamten oder eines Teils des angelegten Betrags eintreten.

Schwellenländerrisiko: Weniger entwickelte Länder können stärker als Industrieländer politischen, wirtschaftlichen oder strukturellen Herausforderungen ausgesetzt sein.

Kreditrisiko: Der Emittent einer Anleihe oder einer ähnlichen Anlage im Fonds leistet bei Fälligkeit möglicherweise keine Zins- oder Kapitalrückzahlungen an die Strategie. Anleihen ohne Anlagequalität gelten in Bezug auf die Erfüllung ihrer Zahlungsverpflichtungen als riskanter.

CoCos und andere Anlagen mit verlustabsorbierenden Eigenschaften: Die Strategie kann Anlagen mit verlustabsorbierenden Eigenschaften halten, darunter bis zu 20% in Contingent Convertible Bonds (CoCos). Diese Investiti-onen können aufsichtsrechtlichen Eingriffen und/oder bestimmten auslösenden Ereignissen unterliegen, die sich auf ein Absinken des aufsichtsrechtlichen Kapitalniveaus auf einen vorgegebenen Punkt beziehen. Dies ist ein anderes Risiko als bei traditionellen Anleihen und kann dazu führen, dass sie in Aktien umgewandelt werden oder einen teilweisen oder voll-ständigen Wertverlust erleiden.

Bond-Connect-Risiko: Die Vorschriften des Bond-Connect-Programms erlauben es dem Fonds möglicherweise nicht immer, seine Vermögenswerte zu verkaufen und können dazu führen, dass die Strategie bei einer Anlage Verluste erleidet.

Zinsrisiko: Anlagen in Anleihen werden durch Zinssätze und Inflationstrends beeinflusst, die sich auf den Wert der Stra-tegie auswirken können.

Liquiditätsrisiko: Einige Anlagen sind möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt oder Preis schwer zu verkaufen. Unter extremen Marktbedingungen können die Möglichkeiten der Strategie, Rücknahmeanträ-ge sofort zu erfüllen, beeinträchtigt sein.

Derivaterisiko: Der Investmentmanager setzt Derivate zur Generierung von Renditen und/oder Reduzierung von Kosten und/oder des Gesamtrisikos der Strategien ein. Der Einsatz von Derivaten kann ein höheres Risikoniveau bedeuten. Eine kleine Bewegung im Kurs einer zugrunde liegenden Anlage kann zu einer überproportional großen Bewegung im Kurs der derivativen Anlage führen. Derivate sind auch mit einem Kontrahentenrisiko verbunden, wenn die als Kontrahenten für Derivate handelnden Institute gegebenenfalls ihren vertraglichen Verpflichtungen nicht nachkommen.

Währungsrisiko: Die Strategie kann Anlagen in verschiedenen Währungen halten. Der Wert Ihrer Anteile kann infolge von Wechselkursbewegungen steigen oder fallen.

ESG und Nachhaltigkeit: Anlagen werden anhand von finanziellen und nichtfinanziellen Kriterien ausgewählt oder ausgeschlossen. Die Performance der Strategie kann von der des breiteren Marktes oder anderer Strategien, die keine ESG-/Nachhaltigkeitskriterien bei der Auswahl ihrer Investments berücksichtigen, abweichen

ESG-Aktiendaten: Die Strategie nutzt Daten von Dritten (z.B. Anbieter von Research, Berichten, Screenings und/oder Analysen wie Indexanbieter und Berater). Diese Informationen bzw. Daten können unvollständig, präzise oder inkonsistent sein.

www.fixed-income.org

Grafik: © Jupiter