Der bisherige Jahresverlauf war reich an Überraschungen, und zwar nicht nur negativen. Unvorhersehbarkeit dominiert, wobei ein hyperaktiver US-Präsident wahrscheinlich weiter die größte Quelle für Überraschungen ist. Wir glauben jedoch, dass die Märkte besser damit umgehen können. Oder vielleicht sollte man besser sagen, dass die Märkte und die neue US-Regierung besser miteinander umgehen können. Zumindest bisher hat Donald Trump dazu tendiert, Initiativen, die für die Kapitalmärkte besonders beunruhigend waren, zurückzunehmen – zumindest sobald die Schmerzen zu stark wurden. Daher erwarten wir zwar einige, aber keine katastrophalen Schäden durch höhere Zölle und andere politische Unsicherheiten.

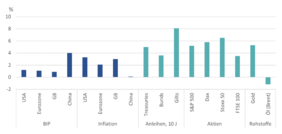

„Im Lauf des nächsten Jahres wird die US-Politik die Märkte stark beeinflussen, wobei wir glauben, dass sich der globale Handel aufgrund erhöhter Zölle verändern und das US-Wachstum zunächst dämpfen wird. Auch wenn die größte Unsicherheit hinsichtlich der Zölle vorbei sein dürfte, werden handelsbezogene Schlagzeilen wahrscheinlich weiterhin Auswirkungen auf die Märkte haben“, erklärt Vincenzo Vedda, Chief Investment Officer bei der DWS. In anderen Regionen haben sich die Konjunkturaussichten aufgehellt, insbesondere in Europa, wo Deutschland eine expansivere Fiskalpolitik verfolgt. Wie unserer Chart der Woche zeigt, dürfte sich dies unserer Meinung nach trotz des allgegenwärtigen Risikos vorübergehender Rückschläge in relativ positiven Aussichten für die langfristigen Gewinne weltweit niederschlagen und die globalen Aktienmärkte stützen.

Für festverzinsliche Wertpapiere gehen wir davon aus, dass die „Entdollarisierung“ nur sehr langsam voranschreiten wird und dass die US-Notenbank eingreifen würde, sollten die Renditen 10-jähriger und 30-jähriger US-Staatsanleihen deutlich über fünf Prozent steigen. In diesem Fall würden wir erwarten, dass auch kurz- und mittelfristige Staatsanleihen und Investment-Grade-Unternehmensanleihen in anderen Ländern von der impliziten Unterstützung profitieren, während ein gegenüber dem Euro, dem Yen und einigen anderen asiatischen Währungen schwächerer Dollar die erwarteten Anlagerenditen globaler Vermögenswerte für US-Anleger steigern würde. Starke Fundamentaldaten und technische Marktfaktoren dürften ebenfalls unterstützend für Unternehmensanleihen wirken – insgesamt bevorzugen wir europäische gegenüber US-Unternehmensanleihen und Investment-Grade-Anleihen gegenüber Hochzinsanleihen.

All dies setzt natürlich relativ günstige Bedingungen voraus, was die globale Sicherheitsordnung und die Handelsarchitektur betrifft. In diesem Zusammenhang möchten wir drei Punkte hervorheben. Erstens bleibt Gold aus unserer Sicht attraktiv, nicht nur weil wir weiteres Aufwärtspotenzial sehen, sondern auch weil es die Portfolios diversifiziert2 und potenziell als Hedge gegen einige geopolitische und wirtschaftliche Risiken dienen kann. Zweitens erscheinen die Erwartungen an Trump nicht nur in Bezug auf den Handel, sondern auch in Bezug auf Steuern und Deregulierung nicht mehr übermäßig optimistisch, sodass Raum für positive Überraschungen bleibt. Drittens haben Anzeichen für einen bewussten Isolationismus der USA bereits dazu geführt, dass langjährige politische Blockaden in anderen Ländern aufgelöst wurden – die deutsche Schuldenbremse ist da nur das offensichtlichste Beispiel. Insgesamt halten wir daher an unserer Einschätzung fest, dass eine global diversifizierte Anlagestrategie über Regionen, Anlageklassen und Stile hinweg nach wie vor unerlässlich ist, um potenziell von Marktschwankungen profitieren zu können und gleichzeitig auf Volatilität vorbereitet zu sein.

www.fixed-income.org