Die Kurse von Risikoanlagen wie Aktien spiegeln nach der Sommerrally erneut ein Soft-Landing-Szenario wider, stellt die Union Bancaire Privée (UBP) fest und rät Investoren, sich für die neue Phase des Bärenmarktes defensiver zu positionieren.

Reales Rezessionsrisiko

„Die Konjunkturrisiken sind aufgrund der Energiekrise und der Straffung durch die Zentralbanken noch einmal gewachsen“, schreibt Norman Villamin, Chief Investment Officer (CIO) Wealth Management und Head of Asset Allocation bei UBP, in einem aktuellen Marktkommentar. „Das globale Wachstum ist fragil, da die USA und China mit innenpolitischen Herausforderungen und hartem Wettbewerb zu kämpfen haben. Europa steht vor einer großen Energiekrise und einer schweren Rezession.“

Anpassung ans Zinsumfeld notwendig

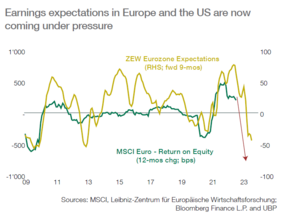

Die Inflation in den USA habe ihren Höhepunkt erreicht, und es sei 2023 ein schrittweiser Rückgang zu erwarten. In Europa und Großbritannien hingegen drohe aufgrund der Energiekrise ein neuer Inflationsschock und könnte zweistellige Werte erreichen. Ungeachtet der drohenden Konjunkturabschwächung dürften die Zentralbanken daher die Leitzinsen weiterhin aggressiv anheben, da die Bekämpfung der Inflation für sie höchste Priorität habe. Für Norman Villamin heißt das unter anderem: „Die Aktienmärkte müssen noch einmal korrigieren, um sich an das höhere Zinsniveau anzupassen.“ Investoren sollten nicht mit einer Wiederholung des Gewinnwachstums aus dem ersten Halbjahr rechnen.

Qualität und alternative Strategien

Die UBP bleibt vorsichtig bei Risiko-Assets. „Wir bevorzugen weiterhin Qualität sowohl bei festverzinslichen Anlagen als auch bei Aktien. Denn Unternehmen mit soliden Bilanzen und hoher Ertragssicherheit sollten in nächster Zeit besser abschneiden. Darüber hinaus halten wir eine höhere Cash-Quote, strukturierte Produkte und alternative Strategien für zentrale Instrumente, um die Portfolios unabhängiger vom Markttrend aufzustellen“, schreibt der Investmentexperte von UBP. Auf der Anleiheseite hält die UBP an der Positionierung bei kurzer Duration fest und nutzt alternative Strategien, die einen Puffer für überraschend starke Zinssteigerungen bieten. Angesichts der aktuellen Kurse und der düsteren Konjunkturprognosen hat sich UBP von Bank- und Energietiteln getrennt zugunsten einer erhöhten Cash-Position. Auf der Währungsseite bevorzugt UBP US-Dollar, auch in Portfolios anderer Währungen.

www.fixed-income.org

Grafik: © UBP