Nach dem Erreichen des Zinshochs und den Zinssenkungen der Europäischen Zentralbank, der Bank of England und der Zentralbanken in Schweden und der Schweiz haben sich die Aussichten bereits zum Positiven gewandelt. Unserer Meinung nach gibt es heute einige triftige Gründe, die für eine Investition in diese wenig beachtete Anlageklasse der börsennotierten Immobilien sprechen. Im Folgenden stellen wir einige der „zarten Pflänzchen“ vor, die derzeit bei europäischen Immobilientiteln zu beobachten sind.

Zartes Pflänzchen 1 – Immobilienbewertungen beginnen sich zu stabilisieren und die Fundamentaldaten bleiben stark

Eine wichtige Beobachtung, die für einen positiveren Ausblick auf die Anlageklasse spricht, ist, dass die zugrunde liegenden Immobilienbewertungen das Schlimmste hinter sich zu haben scheinen. Zwar sind die Transaktionsvolumina nach wie vor gering, doch gibt es in den meisten Teilsektoren zunehmend positive Signale von den Transaktionsmärkten, da sich die Bid-Ask-Spreads verringern, insbesondere in strukturell begünstigten Sektoren. Zwar werden die Kapitalkosten weiterhin steigen, doch die rückläufige Inflation und die größere Transparenz bei den Finanzierungskosten begünstigen eine Stabilisierung der Vermögenswerte. Das kann dazu beitragen, das Vertrauen der Investoren wiederherzustellen. So lautete die durchgängige Botschaft der Geschäftsführungen in vielen Bereichen des europäischen Immobilienmarktes während der ersten Hälfte des Geschäftsjahres.

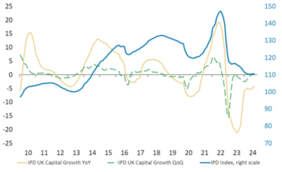

Dies wird auch durch Daten von MSCI IPD für den britischen Gewerbeimmobiliensektor bestätigt, aus denen hervorgeht, dass der erste Quartalsanstieg der Immobilienwerte seit 2022 zu verzeichnen ist.

Die solide Nachfrage (hohe Vermietungsquote) trifft auf ein begrenztes neues Angebot, was die operativen Fundamentaldaten in den meisten Immobiliensektoren weiterhin stärkt. Dies stützt die Aussichten auf ein nachhaltigeres Mietwachstum, das den Druck durch steigende Finanzierungskosten ausgleichen kann und somit in Zukunft zu einem Gewinn- und Dividendenwachstum führen dürfte.

Zartes Pflänzchen 2 – Verbesserte Chancen für REITs, um sich für Wachstum zu positionieren

Dies ist ein Markt der „Gewinner und Verlierer“, sowohl bezüglich der Immobiliensektoren und -werte als auch der Kosten und des Kapitalzugangs. Was den letzteren Punkt betrifft, so haben REITs in diesem Jahr weiterhin ihre Fähigkeit unter Beweis gestellt, Zugang zu den Fremdkapitalmärkten zu erhalten – sowohl über Banken als auch über Anleihen –, wobei sich die Credit Spreads weiter verengt haben. Dies hat dazu beigetragen, viele der Bedenken gegenüber den Bilanzen, die den Sektor in den Jahren 2022 und 2023 belasteten, zu zerstreuen.

Darüber hinaus treten immer mehr Unternehmen an ihre Aktionäre heran, um zusätzliches Eigenkapital zu beschaffen und so ihr Wachstum zu beschleunigen. Bemerkenswert sind dieses Jahr die Emission von SEGRO in Höhe von 900 Mio. GBP, die Erhöhung von 450 Mio. GBP durch die Unite Group (britisches Studentenwohnheim), die Aufstockung von Great Portland um 350 Mio. GBP und die Erhöhung von Merlin Properties um 921 Mio. EUR. Der börsennotierte Sektor hat in den ersten sieben Monaten des Jahres bereits das Niveau von 2022 und 2023 bei der Kapitalaufnahme übertroffen, was das Wachstum fördert (Abbildung 3). Diese Kapitalerhöhungen wurden generell von einem breiten Anlegerspektrum gut aufgenommen und vom Emissionspreis aus gut gehandelt.

Wir haben viele dieser Kapitalerhöhungen unterstützt und ermutigen die Unternehmen, den Abschwung schnellstmöglich zu überwinden, ihre operativen Plattformen zu nutzen und sich bietende Investitionsmöglichkeiten zu ergreifen.

Zartes Pflänzchen 3 – REIT-Aktien steigen, bleiben aber weiterhin attraktiv

Derzeit werden europäische Immobilienaktien trotz verbesserter Aussichten und solider Fundamentaldaten der Unternehmen weiterhin mit großen Abschlägen gegenüber den Vermögenswerten am Tiefpunkt des Zyklus gehandelt, was die Möglichkeit einer weiteren Neubewertung bietet. Da das Anlegervertrauen wieder zunimmt, bietet sich nun die Gelegenheit, zu einem Zeitpunkt, an dem sich die zugrunde liegenden Immobilienbewertungen stabilisieren, die Transaktionen wieder anziehen und REITs einen Kapitalkostenvorteil genießen, zu immer noch attraktiven Preisen in Immobilien zu investieren.

Insgesamt sind wir aufgrund unserer Beobachtungen zunehmend zuversichtlich, dass die zugrundeliegenden Immobilienbewertungen für REITs die Talsohle erreicht haben. Die Unternehmen positionieren sich frühzeitig, um die sich möglicherweise bietenden attraktiven Chancen zu nutzen. Eine Anlageklasse für Investoren, die konsistente Einnahmen, Portfoliodiversifizierung und defensives Wachstum suchen.

www.fixed-income.org

Abbildung: MSCI IPD All-UK Commercial Property Index, monatlicher Indexverlauf

Quelle: MSCI IPD, Morgan Stanley Research, Stand: 31. Juli 2024. YOY= Jahresvergleich; QoQ= Quartalsvergleich. Die Performance der Vergangenheit sagt nichts über zukünftige Erträge aus.