Fed-Sitzung voraus: Zinssenkung erwartet, Prognosen jedoch im Vordergrund

Diese Woche ist die Fed an der Reihe. Die Aufmerksamkeit wird sich nicht auf die weithin erwartete Senkung um 25 Basispunkte richten, sondern auf die Prognose.

Unserer Einschätzung nach wird die Zentralbank eine langsamere Rückkehr zu einem neutralen Zinsniveau in Aussicht stellen, nachdem sie im September noch „eine Senkung pro Quartal“ prognostiziert hatte.

Interessant wird auch sein, was Powell zu den „Trumpnomics“ sagt. Der Fed-Chef muss sich zwar nicht explizit zur Trump‘schen Politik äußern. Er kann auf den Ansatz aus dem Dezember 2016 zurückgreifen und die neue Prognose um den Hinweis auf eine expansivere Fiskalpolitik ergänzen, wie es Bill Dudley vorgeschlagen hat.

Fed wird Zinsen 2025 nur einmal senken

Angesichts der Widerstandsfähigkeit der Wirtschaft, der jüngsten Inflationsdaten und der schon weitgehend eingepreisten Markterwartungen gehen wir davon aus, dass das FOMC seine Zinsprognose bis Ende 2025 um mindestens 25 Basispunkte anheben wird.

Wir sind der Ansicht, dass die Fed durch die Kombination aus einer unerwartet widerstandsfähigen Inflation und raschen Entscheidungen der Trump-Administration in den Bereichen internationaler Handel und Einwanderung letztlich einen Grund haben wird, im Jahr 2025 die Zinsen nur ein einziges Mal, nämlich im März, zu senken.

USA kämpft noch immer mit Inflation

Wir teilen durchaus die Meinung der Marktteilnehmer, dass die Fed mindestens eine dieser quartalsweisen Senkungen „auslassen“ wird.

Während sich Europa möglicherweise sogar auf eine Inflationsrate unterhalb des Zielniveaus einstellen muss, sind die USA bei der Absenkung der Inflation auf ihr Zielniveau noch nicht über den Berg – und das noch bevor Donald Trumps Maßnahmen umgesetzt werden.

Auf den ersten Blick könnte der Verbraucherpreisindex für November die Zweifel am Erreichen der Fed-Zielmarke im nächsten Jahr sogar noch verstärken.Tatsächlich erhöhte sich die Gesamtinflation im Jahresvergleich wie erwartet von 2,6 % auf 2,7 %, während die Kerninflation mit 3,3 % im Jahresvergleich bereits seit vier Monaten unverändert bleibt.

Schweizer Notenbank überrascht die Märkte

Die SNB überraschte die Märkte mit einer Senkung um 50 Basispunkte, brachte aber in ihrem Statement zum Ausdruck, dass sie zögere, die Zinsen unter null zu senken, falls eine weitere Lockerung nötig werden – was sehr wahrscheinlich ist. Angesichts der besonderen Situation der Schweiz könnte es auf erneute umfangreiche Währungseingriffe hinauslaufen.

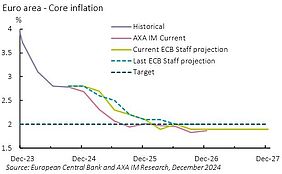

EZB wird 2025 expansiveren Kurs einschlagen müssen

Die EZB ist ein wenig von ihrem Mantra der „reinen Datenabhängigkeit“ abgerückt, hat aber ein recht kompliziertes Statement abgegeben: Sie glaubt nicht, dass die Geldpolitik „ausreichend straff“ bleiben müsse, damit die Inflation auf ihren Zielwert zurückgeht, hält sie nach der Senkung letzte Woche aber noch immer für restriktiv. Ergo stehen weitere Zinssenkungen bevor.

Wir gehen davon aus, dass die EZB am Ende einen wirklich expansiven Kurs einschlagen muss – expansiver als die Märkte mit 1,5% in der zweiten Jahreshälfte 2025 zurzeit erwarten.

www.fixed-income.org

Grafik: © AXA IM