Am 16. Mai stufte die Ratingagentur Moody's die Kreditwürdigkeit der USA von AAA auf AA1 herab. Die Ratingagentur reagierte damit auf ihre Besorgnis über die steigende Verschuldung aufgrund mangelnder Haushaltsdisziplin und zunehmender Zinslast.

Die Ratingänderung kam nicht überraschend. Moody's ist die letzte der drei großen Ratingagenturen, die den weltweit größten Anleiheemittenten herabstuft, und schließt sich damit S&P und Fitch Ratings an, die die USA 2011 bzw. 2023 auf AA+ herabgestuft haben.

Damit sind es nur noch zehn Länder mit dem begehrten AAA-Rating: Australien, Deutschland, die Schweiz, Kanada, die Niederlande, Singapur, Dänemark, Schweden, Norwegen und Neuseeland.

Mögliche Auswirkungen auf US-Treasuries

Da die großen Indexanbieter die USA bereits seit der Herabstufung durch Fitch im Jahr 2023 mit AA+/AA1 bewerten, wird die Herabstufung durch Moody's keine Auswirkungen auf das konsolidierte Gesamtrating der US-Regierung haben.

Zwar teilen wir die von Moody‘s erörterten Bedenken hinsichtlich der Schulden- und Defizittrends, doch gehen wir davon aus, dass diese Trends und politischen Erwartungen (wie die mögliche Verlängerung des Tax Cuts and Jobs Act von 2017) von den Finanzmärkten bereits eingepreist wurden. Daher rechnen wir nicht mit einer dramatischen Marktreaktion.

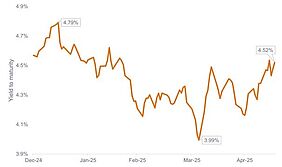

Die Treasury-Renditen stiegen nach der Nachricht zwar an, werden aber immer noch um die 4,5%-Marke gehandelt und liegen damit innerhalb ihrer Handelsspanne von 2025 – und deutlich unter ihrem bisherigen Jahreshoch von 4,79% (siehe Abbildung 1).

Bedeutung für Regierung und Fed

Die Herabstufung durch Moody's zeigt erneut den Handlungsbedarf der US-Regierung in der Haushaltspolitik.

Marktteilnehmer werden die Entwicklung der Haushalts-, Handels- und Zollpolitik weiterhin verfolgen, um deren Auswirkungen auf die Schuldenaussichten und das Wirtschaftswachstum beurteilen zu können.

Hinzu kommt die Ungewissheit über die Auswirkungen der Handelsverhandlungen auf die Inflation und den Arbeitsmarkt sowie die Frage, wie und wann die Federal Reserve (Fed) reagieren wird.

Die Fed befindet sich in einer potenziell schwierigen Lage: Ihre Mandatsziele Preisstabilität und Vollbeschäftigung könnten sich gegenläufig entwickeln. Auch wenn die Zentralbank erklärt hat, dass es sich bei den Zöllen eher um eine einmalige Steuer handelt, wird sie vorsichtig sein müssen, um zu hohe Inflationserwartungen zu verhindern.

Angesichts der unklaren wirtschaftlichen Entwicklung könnte die Fed eine längere Pause einlegen als erwartet. Die „weichen“ Daten waren schwach, aber die „harten“ Daten zeigten sich weiterhin robust. Deshalb hat die Zentralbank angekündigt, die weitere Entwicklung abzuwarten, bevor sie eine Anpassung ihres geldpolitischen Kurses in Erwägung zieht.

Auswirkungen auf Fixed-Income-Anleger

Für Fixed-Income-Anleger steht fest: Es sind derzeit viele Einflussfaktoren gleichzeitig im Spiel, die eine widersprüchliche Dynamik bei den Treasury-Renditen erzeugen. Wie zu erwarten, manifestieren sich diese Unsicherheiten besonders stark am langen Ende der Zinsstrukturkurve.

Das kurze Ende der Kurve bietet unserer Ansicht nach jedoch andere Möglichkeiten. Die Kräfte, die sich auf die kürzerfristigen Renditen auswirken, sind eher einseitig – die potenziell fallenden Renditen wirken als Ballast auf Anleger.

Sollte sich die Wirtschaft oder der Arbeitsmarkt erheblich abschwächen, hat die Fed Spielraum für eine aggressive Senkung der Leitzinsen. In einem solchen Szenario dürften die längerfristigen Inflationserwartungen gut verankert bleiben (selbst wenn Zölle die Preise kurzfristig in die Höhe treiben), was der Fed eine akkommodierende Haltung ermöglichen würde.

Mögliche Positionierung

Jedwede Zinssenkung dürfte sich auf den vorderen Teil der Kurve auswirken, während die Auswirkungen auf Anleihen mit längeren Laufzeiten eher unklar sein könnten.

Anleger sollten versuchen, ihre Portfolios so zu positionieren, dass sie von den Unwägbarkeiten besser abgeschirmt sind, und versuchen, von künftigen Zinssenkungen zu profitieren, indem sie in hochwertige Anleihen mit kürzeren Laufzeiten investieren. Während Unternehmensanleihen mit kurzer Laufzeit eine geeignete Option sein können, halten wir verbriefte Sektoren für attraktiver bewertet – begünstigt von einer inhärent kürzeren Laufzeit.

Kuratierte Portfolios von Asset-Backed Securities (ABS), AAA bewerteten Collateralized Loan Obligations (AAA CLOs) und Commercial Mortgage-Backed Securities (CMBS) können Anlegern alternative Möglichkeiten bieten, um sich am kurzen Ende der Kurve zu positionieren, während Agency MBS Anlegern Investitionen entlang der gesamten Zinsstrukturkurve ermöglichen können.

Darüber hinaus können Fixed-Income-Anleger auch nach Möglichkeiten zur Diversifizierung in nicht-amerikanische Emittenten – einschließlich der Schwellenländer – suchen.

Zwar hat der Internationale Währungsfonds seine Aussichten für das globale Wirtschaftswachstum kürzlich nach unten korrigiert, hielt aber an einem zunehmenden Wachstumsgefälle zwischen den Schwellenländern und den Industrieländern fest. Die Fundamentaldaten der Schwellenländer sind relativ robust, während ihre realwirtschaftliche Sensitivität gegenüber der US-Wirtschaft in den letzten Jahrzehnten deutlich abgenommen hat.

Darüber hinaus übertrifft das Wachstum in den Schwellenländern seit 2010 das Wachstum in den USA – und Prognosen zufolge wird es das US-Wachstum in den nächsten vier Jahren immer schneller übertreffen.

www.fixed-income.org