Das Handeln der Zentralbanken bleibt für die Anleger von größter Bedeutung. Die Europäische Zentralbank (EZB) hat bereits mit der Lockerung ihrer Geldpolitik begonnen. Die letzten US-Wirtschaftsdaten sind etwas schwächer ausgefallen und lassen eine Abkühlung erkennen - wahrscheinlich eine willkommene Nachricht für die US-Notenbank, da sie dadurch mehr Spielraum für den Beginn eines Lockerungszyklus erhält. Wir sind jedoch der Ansicht, dass dieser nächste Zinssenkungszyklus kürzer und flacher ausfallen wird als vom Markt erwartet.

Obwohl die Spreads in einigen Sektoren fast 20-Jahres-Tiefs erreicht haben, halten wir eine Allokation in festverzinsliche Wertpapiere angesichts der hohen Renditen und Erträge, die hochwertige Wertpapiere mit kurzer Laufzeit bieten, weiterhin für sinnvoll.

Die Märkte für festverzinsliche Wertpapiere weisen gute technische Daten auf, da die Anleger nach attraktiven Renditen suchen. Neuemissionen sowohl im Bereich der Unternehmensanleihen als auch der verbrieften Wertpapiere sind deutlich überzeichnet. Dies unterstützt den Sekundärhandel, da die Bestände der Händler aufgrund strengerer aufsichtsrechtlicher Beschränkungen niedrig bleiben und die Anleihegläubiger sich davor scheuen, hochverzinsliche Wertpapiere zu verkaufen. Dieser technische Rückenwind wirkt sich positiv auf die Spreads aus und hat die Spread-Volatilität in vielen Sektoren begrenzt. Wir bleiben in unserem Handelsansatz diszipliniert, da wir wissen, dass das Timing des Marktes kurzfristig schwierig ist. Wir sind jedoch nicht auf der Jagd nach Angeboten, da die Händler die Spreads aufgrund der hohen Nachfrage verengen.

Suche nach rückständigen Sektoren

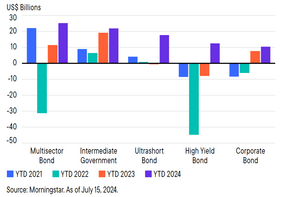

Die steigende Flut hebt nicht unbedingt alle Boote. Es gibt Sektoren, die nicht in vollem Umfang an den starken Renditen des laufenden Jahres teilhaben konnten. Einige Sektoren haben nicht die gleichen Mittelzuflüsse erhalten, so dass sie ins Hintertreffen geraten sind. Wir haben diese Sektoren aktiv identifiziert und unsere Allokationen taktisch angepasst. Bereiche wie hypothekarisch gesicherte Wertpapiere (MBS), hochverzinsliche Unternehmensanleihen und variabel verzinsliche Bankkredite bieten ein attraktives Risiko-/Ertragsverhältnis und bieten potenzielle Chancen für aktive Allokationen.

US-Investment-Grade-Unternehmensanleihen (US IG)

Die Renditen von US-amerikanischen IG-Unternehmensanleihen wurden Anfang 2024 von einem veränderten Marktrisikoumfeld geprägt. Die steigende Inflation veränderte die Erwartungen an die Fed-Politik, was zu höheren Marktrenditen führte und die Nachfrage nach dieser Anlageklasse ankurbelte. Allerdings verengten sich die Kreditspreads deutlich unter den langfristigen Durchschnitt und bieten nun wenig Puffer gegen wirtschaftliche, finanzielle oder geopolitische Überraschungen. Positiv zu vermerken ist, dass unser interner makroökonomischer Ausblick für die USA auf eine weiche Landung der Wirtschaft als Basisszenario hindeutet und dass die meisten IG-Emittenten über einen erheblichen finanziellen Spielraum verfügen, um mit sich ändernden wirtschaftlichen Bedingungen fertig zu werden. Auch die technischen Marktbedingungen dürften weiterhin günstig sein. Trotz dieser Aussichten haben wir weiterhin Bedenken hinsichtlich der Bewertungen, der sich ändernden Politik der Zentralbanken, einer möglichen Verschlechterung der Kreditgrundlagen und der zunehmenden geopolitischen Risiken. Wir sind der Ansicht, dass die Spreads für Investment-Grade-Anleihen zwar weiterhin attraktive Renditen bieten, die engen Bewertungen jedoch bedeuten, dass sich die Kreditspreads im Laufe des Jahres eher ausweiten könnten.

www.fixed-income.org

Grafik: Mittelzuflüsse in festverzinsliche Sektoren: 2021-2024