Das Jahr 2025 begann mit einem günstigen Szenario für den Kreditmarkt, das an den allgemein positiven Trend des Jahres 2024 anknüpfte. Tatsächlich dürften eine Reihe von Elementen die Anlageklasse weiterhin stützen. Insbesondere gibt es drei Schlüsselfaktoren, die nach wie vor günstig erscheinen: der makroökonomische Ausblick, die Höhe der Renditen und einige technische Faktoren.

Was die makroökonomischen Aussichten betrifft, so erscheint das Bild in der Gesamtbetrachtung nach wie vor günstig, da sich die Wachstumsraten stabilisieren und der Inflationsdruck nachlässt, wenn auch in den verschiedenen geografischen Regionen in unterschiedlichem Tempo und mit unterschiedlichen Ausprägungen.

Bei der Betrachtung der Unternehmensebene zeigen sich die Emittenten in der Lage, positive Fundamentaldaten vorzuweisen: Die Unternehmensbilanzen sind nach wie vor solide und die Liquiditätspositionen verbessern sich im Allgemeinen. Die Zinsdeckungsquoten, die sich in der Zeit nach der Corona-Pandemie dank der Erholung des EBITDA verbessert, sich dann aber mit dem Anstieg der Zinssätze wieder verschlechtert hatten, zeigen nun Anzeichen einer Verbesserung, was die finanzielle Stabilität und die Fähigkeit der Unternehmen bestätigt, ihre Schulden effektiv zu verwalten.

Die Ausfallraten sollten auch in Zukunft niedrig bleiben und unter den langfristigen Durchschnittswerten liegen, da Unternehmensdaten belegen, dass die Unternehmen nachhaltige Ergebnisse und Bilanzen vorweisen können, die in der Lage sind, alle Herausforderungen der letzten Jahre (Zinssätze, Zölle, Inflation) zu meistern.

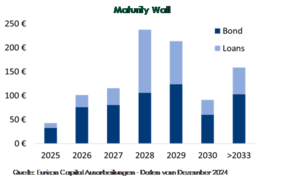

Darüber hinaus zeichnet sich bei Betrachtung des Fälligkeitsprofils von Unternehmensemissionen (die sogenannte „Maturity Wall“) in den nächsten zwei Jahren kein besonderer Refinanzierungsbedarf bei Unternehmen ab. Daher scheinen Unternehmen nicht mit besonderen Liquiditätsproblemen konfrontiert zu sein, die zu Spannungen führen und die Zahl der Zahlungsausfälle erhöhen könnten.

Was den zweiten Faktor zur Unterstützung der Anlageklasse, die Renditen, betrifft, so bieten sich auch im historischen Vergleich noch interessante Möglichkeiten im gesamten Spektrum der Kredite. Obwohl sich die Spreads seit dem letzten Jahr etwas verringert haben, scheinen die Renditen dieser Anlageklassen im Kontext eines anhaltenden Wirtschaftswachstums nach wie vor attraktiv zu sein.

Was den dritten Faktor, d. h. die eher technischen Faktoren, betrifft, so zieht die Anlageklasse Kredite weiterhin ein starkes Interesse der Anleger auf sich, mit erheblichen Kapitalzuflüssen. Eine Analyse dieser Kapitalflüsse zeigt, dass sie größtenteils von Fonds mit fester Laufzeit stammen, die in der Regel durch „Buy-and-Hold“-Anlagestrategien gekennzeichnet sind, die keine signifikanten Handelsaktivitäten erfordern. Dies führt zu einer geringeren Verfügbarkeit von Emissionen auf dem Markt und damit zu höheren Preisen.

www.fixed-income.org