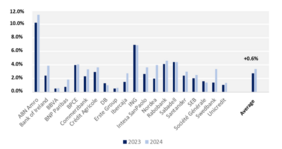

Die Green Asset Ratio (GAR) misst den Anteil der Assets einer Bank, die der europäischen Taxonomie entsprechen. Sie ist ein Schlüsselindikator für die Einschätzung des Engagements von Finanzinstituten beim Übergang zu einer kohlenstoffarmen Wirtschaft. Seit Einführung der GAR wurde jedoch auf mehrere Limitationen hingewiesen, wie z. B. die unterschiedlichen Dimensionen von Zähler und Nenner sowie die großen Herausforderungen bei der Einhaltung von DNSH (Do No Significant Harm) und MS (Minimum Safeguards). Diese Defizite erklären die relativ niedrigen GAR-Werte, die 2024 gemeldet wurden (durchschnittlich 2,8% bei 20 Banken in der Stichprobe). Dieser Trend setzt sich 2025 fort: Die durchschnittliche GAR ist immer noch niedrig (3,4% bei derselben Stichprobe), was die anhaltenden Herausforderungen für die Banken verdeutlicht.

Seit Anfang 2025 haben die europäischen Institutionen auf die von den Banken geäußerten Bedenken reagiert. Die Antwort darauf sollte sich in den Offenlegungen für 2026 (für das Geschäftsjahr 2025) widerspiegeln. Im Juli 2025 veröffentlichte die Europäische Kommission den Entwurf eines „Delegierten Rechtsakts“ als Teil der Vereinfachungsmaßnahmen im Rahmen des Omnibus-Pakets. Er enthält wichtige Änderungsvorschläge für die GAR, wie:

• Ausschluss von Unternehmen, die nicht unter die Richtlinie über die Nachhaltigkeitsberichterstattung von Unternehmen (CSRD) fallen, aus dem Nenner

• Einführung eines Wesentlichkeitskriteriums, das es den Finanzinstituten ermöglicht, Finanzanlagen auszuschließen, die weniger als 10% der Kredite oder Investitionen für bestimmte Aktivitäten ausmachen

• Vereinfachung der Berichtsvorlagen, was zu einer Reduzierung der erforderlichen Datenpunkte um 89% führt

Während einige dieser Maßnahmen direkt auf die Bedenken der Banken abzielen, könnten andere, zumindest vorübergehend, die Transparenz der Offenlegungen verringern. So kündigte die Europäische Kommission an, dass die Veröffentlichung der detaillierten GAR-Vorlagen bis Ende 2027 fakultativ ist – vorausgesetzt, das Institut erklärt, dass „keine Tätigkeit als mit Wirtschaftstätigkeiten verbunden angegeben wird, die gemäß Artikel 3 und 9 der Verordnung (EU) 2020/852 als ökologisch nachhaltig gelten“. Einige Wochen zuvor hatte die Europäische Bankenaufsichtsbehörde (EBA) in einem Konsultationspapier die Aussetzung der Offenlegungspflichten für die Vorlagen 6 bis 10 im Zusammenhang mit dem GAR und der Taxonomieverordnung in den Berichten der Säule III angekündigt (diese ESG-Angaben werden halbjährlich veröffentlicht).

Angesichts der zentralen Rolle der Taxonomie im aktuellen Rechtsrahmen und der verschiedenen Anforderungen der europäischen Aufsichts- und Regulierungsbehörden (wie ESMA, EZB usw.) ist es wichtig hervorzuheben, dass Aktualisierungen der Taxonomie-Vorschriften Dominoeffekte haben könnten.

Weitere Indikatoren außerhalb der Taxonomie

Die GAR-Aktualisierung berücksichtigt zwar einige Bedenken, schränkt jedoch aufgrund des geringeren Abdeckungsgrads der CSRD auch den Anwendungsbereich des Indikators ein. Darüber hinaus öffnet sie die Tür für eine vorübergehende Aussetzung der Offenlegungspflichten und wird andere bestehende Einschränkungen der europäischen Taxonomie, wie den Ausschluss bestimmter Aktivitäten (z. B. Landwirtschaft) und die Nichtintegration sozialer Ziele, nicht sofort beseitigen. Daher bleibt die GAR bestenfalls eine partielle Illustration der von Bankinstituten mobilisierten nachhaltigen Finanzierung.

Andere Angaben dieser Institute können jedoch den Kontext ergänzen – ohne Garantie auf Vollständigkeit. So enthält Vorlage 2 des Säule-III-Berichts detaillierte Angaben zum Engagement in den Sektoren Wohn- und Gewerbeimmobilien, die auf Grundlage des Energieverbrauchs und der EPC-Kennzeichnung aufgeschlüsselt sind (wobei viele Immobilien diese Kennzeichnung noch nicht erhalten haben). Die Energiefinanzierungsquote bietet ebenfalls wertvolle Einblicke in die Fähigkeit einer Bank zur Unterstützung des Wandels, indem sie sowohl grüne als auch braune Finanzströme erfasst. Obwohl dieser Indikator nicht verpflichtend ist, gewinnt er unter den Banken an Bedeutung – insbesondere in den USA, wo er den Aktionären von vielen Instituten auf den Jahreshauptversammlungen 2025 zur Abstimmung vorgelegt wurde. Aufgrund der fehlenden Standardisierung, die häufig zur Verwendung unterschiedlicher Methoden führt, ist jedoch Vorsicht geboten.

Für die soziale Dimension sind Indikatoren weniger verbreitet. Die Vorlage CR1 in den Säule-III-Berichten der europäischen Banken hebt jedoch den Anteil der KMU in ihren Portfolios hervor. Diese Daten bieten einen wichtigen Einblick in die Rolle der Banken bei der Förderung der finanziellen Inklusion und Unterstützung der lokalen Wirtschaft.

Allokationsberichte über Kapital, das durch gekennzeichnete Emissionen aufgenommen wurde, sowie Fortschrittsberichte in Bezug auf nachhaltige Finanzziele können dieses Bild weiter verbessern. Dabei sollte jedoch beachtet werden, dass die Definition von „nachhaltiger Finanzierung“ in diesen Initiativen nicht einheitlich ist und dass möglicherweise Finanzströme einbezogen werden, die sich nicht in der Bilanz niederschlagen (Strukturierung von Anleihen, verwaltetes Vermögen).

Obwohl die Green Asset Ratio ein nützlicher Indikator ist, bleibt sie durch ihre Methodik und ihren regulatorischen Anwendungsbereich begrenzt, was durch die bevorstehende Aktualisierung 2026 wahrscheinlich nicht behoben wird. Um den vollen Umfang der nachhaltigen Aktivitäten von Banken zu verstehen, bedarf es mehr als der GAR allein.

www.green-bonds.com – Die Green Bond-Plattform.