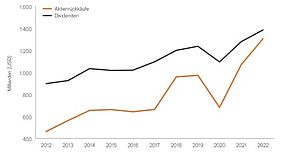

• Aktienrückkäufe stiegen um 22% auf einen Rekordwert von 1,31 Billionen US-Dollar im Jahr 2022 (letzte verfügbare Daten)

• Aktienrückkäufe sind im Wert binnen zehn Jahren um das Dreifache gestiegen, verglichen mit einem Anstieg der Dividenden um 54%

• 2012 machten Aktienrückkäufe nur die Hälfte (52%) der Dividendenzahlungen aus, während sie 2022 fast gleich groß waren (94%)

• Ölunternehmen trugen 2022 am stärksten zum Anstieg bei Aktienrückkäufen bei

• Alle Regionen und fast alle Länder und Sektoren haben in den letzten zehn Jahren vermehrt Aktienrückkäufe getätigt, wobei das Verhältnis zwischen Dividenden und Rückkäufen sehr unterschiedlich ist

• Nur zehn Unternehmen, davon neun in den USA, machten fast ein Viertel der Rückkäufe des Jahres 2022 aus

Laut der Sonderbeilage des Janus Henderson Global Dividend Index haben die Aktienrückkäufe einen neuen Rekordwert erreicht, der fast so hoch ist wie die Dividendenausschüttungen im Jahr 2022 (jüngste Daten).

Die im 1. Quartal 2023 veröffentlichten Unternehmensergebnisse zeigten den gesamten Umfang der Aktienrückkäufe, die im Jahr 2022 weltweit getätigt wurden. Die 1.200 Top-Unternehmen der Welt kauften eine Rekordsumme von 1,31 US-Dollar ihrer Aktien zurück, was fast der Summe von 1,39 Billionen US-Dollar entspricht, die dieselben Unternehmen im Laufe des Jahres an Dividenden ausschütteten. Darüber hinaus lag die Gesamtsumme um 22% höher als im Jahr 2021, in dem der bisherige Rekord aufgestellt worden war.

Der bei weitem größte Wachstumsfaktor im Jahr 2022 war der Ölsektor. Hier kauften die Unternehmen eigene Aktien im Wert von 135 Mrd. US-Dollar zurück, mehr als viermal so viel wie 2021. Fast die gesamte Liquidität des Ölsektors wurde von Unternehmen in Nordamerika, Großbritannien und in geringerem Umfang in Europa ausgegeben.

Der rasante Anstieg der Rückkäufe ist kein Einjahresphänomen. Erstaunlicherweise hat sich der Wert der Rückkäufe seit 2012 fast verdreifacht (+182%) und übertrifft damit bei weitem den 54%igen Anstieg der Dividenden im gleichen Zeitraum.

In jeder Region, fast jedem Land und fast jedem Sektor sind sie stark gestiegen. Der größte Sprung erfolgte 2018 und wurde vor allem von US-Technologieunternehmen verursacht, die ihre Rückkaufprogramme ausweiteten.

Die Folge dieses rasanten Wachstums ist ein deutlich zunehmender Stellenwert von Aktienrückkäufen. 2012 machten sie weltweit nur 52% der Dividenden aus, wobei die Spanne von 3% in den Schwellenländern bis 102% in Nordamerika reichte. 2022 waren es weltweit bereits 94%, wobei die Spanne von 18% in den Schwellenländern bis zu 158% in Nordamerika reichte.

Die sektoralen Unterschiede sind noch ausgeprägter. Im Mediensektor zum Beispiel, zu dem der Facebook-Eigentümer Meta und der Google-Eigentümer Alphabet gehören: Keines der beiden Unternehmen zahlt eine Dividende, aber beide sind große Käufer ihrer eigenen Aktien. Der Gesamtwert der Aktienrückkäufe des Sektors war 2022 achtmal höher als die gezahlten Dividenden. Im Gegensatz dazu waren im Sektor der dividendenstarken Versorger die Dividenden 8-mal höher als die Rückkäufe. Addiert man Rückkäufe und Dividenden zusammen, die sogenannte Gesamtrendite für die Aktionäre, verringern sich die Unterschiede erheblich.

Die Beträge konzentrieren sich sehr stark auf einige wenige Unternehmen. Apple gehört zu den weltweit größten Käufern eigener Aktien, die für das Geschäftsjahr 2022 einen Umfang von erstaunlichen 89 Mrd. US-Dollar erreichten, was fast 7% des weltweiten Gesamtvolumens entspricht. Die zehn größten Käufer entsprechen fast einem Viertel des weltweiten Gesamtvolumens – und nur einer von ihnen, die britische Shell, stammt nicht aus den USA. Nestle war im vergangenen Jahr einer der größten Käufer eigener Aktien in Europa.

Ben Lofthouse, Head of Global Equity Income bei Janus Henderson, sagte: „Die rasche Zunahme der Rückkäufe in den letzten drei Jahren spiegelt eine starke Gewinnentwicklung und einen hohen freien Cashflow sowie die Bereitschaft wider, die Aktionäre zu belohnen, ohne ungewollte Erwartungen an die Dividende zu wecken. Rückkäufe sind nicht immer ein Garant für höhere Aktionärsrenditen. Aufgrund ihres diskretionären Charakters sind sie volatiler – wie die Corona-Krise 2020 gezeigt hat, als sie extrem einbrachen. Darüber hinaus schaffen sie nicht immer einen Shareholder-Value, und einige Aktionäre, die auf einen Einkommensstrom aus ihren Investitionen angewiesen sind, bevorzugen oft Dividenden. Die globalen Kapitalkosten sind heute deutlich höher als in den letzten Jahren. Die große Frage ist, wie sich dies in den kommenden Monaten und Jahren auf Aktienrückkäufe auswirken wird. In Zeiten, in denen Unternehmen praktisch zum Nulltarif Zugang zu Finanzmitteln hatten, gab es einen großen Anreiz, Schulden zu machen und Aktien zurückzukaufen, da dies einen immensen Mehrwert darstellte. Für Unternehmen, die wie Apple oder Alphabet sehr große Summen an Barmitteln generieren, ist dies kein wichtiger Faktor. Für andere, vor allem in den USA, die Kredite zur Finanzierung von Aktienrückkäufen aufgenommen haben, werden die Überlegungen künftig sehr viel ausgewogener sein.“

www.fixed-income.org

Grafik: Aktienrückkäufe vs. Dividenden © Janus Henderson