Es ist wie das Warten auf Godot: Die ultralockere Geldpolitik der Zentralbanken seit der Finanzkrise hat bei vielen Anlegern zu Inflationssorgen geführt. Doch der Durchschnitt der Inflation seit Start der Anleihenkaufprogramme im Dezember 2008 liegt in den USA mit 1,6 Prozent und in der Eurozone mit 1,2 Prozent deutlich unter dem Inflationsziel der jeweiligen Zentralbank. „Von Inflation oder gar Hyperinflation, wie von manchen Ökonomen und Analysten beschworen, gibt es seit Jahren keine Spur“, betont Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt. Aber gilt das auch für die Zukunft, wenn sich immer mehr Staaten zur Abfederung der Folgen der Corona-Krise von der bisherigen Austerität verabschieden? Zumindest folgten in der Historie auf ähnliche Szenarien wie heute stets Phasen erhöhter Inflation.

Damit hat die Diskussion um preissteigernde Effekte expansiver Geldpolitik zuletzt wieder Auftrieb bekommen: „Die großen Zentralbanken werden bis zum Ende des Jahres Liquidität von geschätzt 7 Billionen Euro in die Märkte pumpen. Das ist eine Größenordnung, die alle früheren Kaufprogramm in den Schatten stellt. Diese neuerliche Ausweitung des Gelddruckens zeigt besorgniserregende Parallelen mit früheren Experimenten der Wirtschaftsgeschichte, die letztendlich alle sehr inflationär endeten“, erklärt Tilmann Galler. Dass dies aktuell nach wie vor nicht der Fall ist, habe verschiedene Gründe.

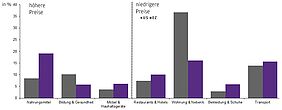

So kann Inflation nach Darstellung des Kapitalmarktexperten zweierlei Ursachen haben: einerseits durch zu große Nachfrage, die auf ein begrenztes Angebot trifft, und andererseits durch steigende Input- oder Produktionskosten, wie beispielsweise durch einen Ölpreisschock. „Durch die Coronakrise haben wir es sowohl mit einem Angebots- als auch mit einem Nachfrageschock zu tun, wobei die Nachfrage in vielen Bereichen stärker gefallen ist als das Angebot“, stellt Galler fest. Es seien gerade die Branchen wie Einzelhandel, Hotel- und Gastgewerbe oder Transport, die im 2. Quartal zeitweise Umsatzrückgänge von 40 Prozent und mehr verkraften mussten. Der abrupte Rückgang im Straßen- und Luftverkehr führte zu einem historischen Absturz des Ölpreises, der durch Produktionskürzungen nur begrenzt aufgefangen wurde. Doch man könne in dieser Krise auch Preis¬steigerungen beobachten, wenn etwa eine robuste Nachfrage Nahrungsmittel und Haushaltswaren verteuerte.

Abschied von der Austerität

Da bei der Berechnung der Verbraucherpreisindizes die negativ betroffenen Sektoren einen größeren Anteil am Warenkorb haben, ist die Inflation jüngst zurückgegangen. „Die Inflationsgefahren bleiben vorerst auch weiter gering, solange sich die volkswirtschaftliche Nachfrage aufgrund von COVID-19 nicht normalisieren kann. Eine zu geringe Nachfrage war auch der Grund, weshalb wir in den letzten zehn Jahren außerhalb der Vermögenspreise kaum Inflation gesehen haben“, sagt Tilmann Galler. Die inflationäre Wirkung expansiver Geldpolitik wurde durch die restriktive Fiskalpolitik quasi neutralisiert. Und genau hier werde es jetzt mit Blick in die Zukunft interessant, denn es scheine, dass die Coronakrise einen Paradigmenwechsel beschleunigt, der schon vor der Krise begonnen hat – den Abschied von der Austerität.

Die massiven nationalen Fiskalprogramme zur Pandemiebekämpfung reihten sich nach Einschätzung von Tilmann Galler nahtlos in die Steuersenkungen des US-Präsidenten Donald Trump und den italienischen Budgetstreit der Vorkrisenzeit ein. „Für die Preisstabilität birgt diese Entwicklung erhebliche Risiken, sobald die Coronakrise überwunden wird. Wenn es in dieser Situation den Staaten und Notenbanken nicht gelingt, ihre expansive Politik zu drosseln, trifft die aufgestaute Konsumnachfrage der Privathaushalte auf eine erhöhte staatliche Nachfrage. Konsequenz ist, dass die gesamtwirtschaftliche Nachfrage das Angebot übersteigt und die Inflation zu steigen beginnt“, analysiert Galler.

Drei mögliche Instrumente als Schutz vor Inflationsrisiken

Um sich vor einem Inflationsszenario zu schützen, hilft nach Ansicht des Experten ein Blick in die jüngere Vergangenheit – denn dort gebe es einige wertvolle Anhaltspunkte zu finden. „In den letzten 12 Jahren gab es drei Perioden von steigender Inflation, ausgehend von einem niedrigen Niveau. Die zwei klassischen Anlageinstrumente zum Schutz vor Inflation haben in allen drei Perioden positive Renditen erzielt: Gold und inflationsgesicherte Staatsanleihen (TIPS). Doch auch Aktien boten den Investoren immerhin in zwei von drei Perioden einen Schutz vor realer Geldentwertung“, sagt Tilmann Galler. Anleger sollten deshalb im Portfolio darauf achten, dass Inflationsrisiken in ihrer strategischen Allokation eine Berücksichtigung finden, auch wenn kurzfristig die Inflationsrisiken eher gering seien.

www.fixed-income.org

Grafik: Produktgewichtung im Verbraucherpreisindex

Preisentwicklung seit COVID-19 in abnehmender Reihenfolge. Quelle: BLS, Eurostat, ONS, Refinitiv, J.P. Morgan Asset Management. Stand der Daten: 20. Juli 2020