Zinssenkung in Europa, Strafzölle aus den USA: Neue US-Gesetze verunsichern europäische Investoren, während Edelmetalle wie Gold von der gestiegenen Risikowahrnehmung profitieren. Das Marktumfeld wird komplexer und verlangt mehr denn je aktives Risikomanagement.

Ein besonders drastisches Beispiel für den wachsenden Protektionismus ist die neue Section 899 im US-Haushaltsgesetz. Die Regelung sieht für Unternehmen, institutionelle Anleger und Privatinvestoren aus „diskriminierenden“ Ländern eine progressiv steigende Strafsteuer von bis zu 20 Prozentpunkten vor – zusätzlich zur regulären US-Quellensteuer. Bereits im ersten Jahr würden 5 Prozentpunkte auf Dividenden, Zinsen oder Lizenzeinnahmen anfallen. Die Belastung erhöht sich danach jährlich, bis das Maximum erreicht ist.

Die Signalwirkung ist klar: Aus einem Handelskonflikt entsteht ein Kapitalkrieg, der direkt die Renditen europäischer Investoren trifft. Sollte der Senat dem Entwurf zustimmen, hätte die nächste US-Regierung freie Hand, ausgewählte Länder gezielt finanziell zu sanktionieren. Dabei wären auch solide deutsche Emittenten betroffen. Zusätzliche Quellensteuern könnten die Nettorendite vieler Depotpositionen merklich schmälern. Anleger mit US-Exposure sollten das Gesetzgebungsverfahren eng verfolgen und, falls nötig, frühzeitig diversifizieren.

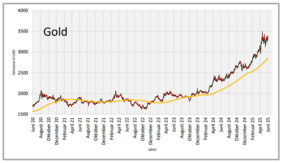

Chart der Woche: Gold glänzt im unsicheren Umfeld

Inmitten zunehmender Unsicherheit an den Finanzmärkten erweist sich Gold als verlässlicher Stabilitätsfaktor. Nach einer gesunden Konsolidierung der vorausgegangenen Rally stabilisierte sich der Goldpreis zuletzt im Bereich um 3.200 USD. Besonders bemerkenswert ist dabei die technische Unterstützung durch die steigende 38-Tage-Linie, die Mitte Mai mehrfach erfolgreich verteidigt wurde. Der jüngste Ausbruch über die Marke von 3.350 USD bestätigt den übergeordneten Aufwärtstrend eindrucksvoll und Gold bleibt aus charttechnischer Perspektive klar im Vorteil. Vor dem Hintergrund wachsender geopolitischer Spannungen und steigender fiskalischer Risiken, etwa durch das neue US-Steuergesetz, dürfte das Edelmetall weiterhin seine Attraktivität behalten.

Eurozone: Inflationsrückgang ebnet Weg für EZB-Zinssenkung

Die aktuelle Inflationsentwicklung im Euroraum liefert der EZB klare Argumente für eine geldpolitische Lockerung. Im Mai lag die Teuerungsrate bei 1,9 % – und damit erstmals seit September 2024 wieder unter dem Zielwert „nahe, aber unter 2 %“. Besonders auffällig ist der Rückgang der Dienstleistungspreise, die sich von 4,0 % auf 3,2 % abschwächen. Auch die Kerninflation, bereinigt um Energie- und Lebensmittelpreise, sank von 2,7 % auf 2,3 %.

Diese Daten haben für die weitere Zinssenkung um 25 Basispunkte auf 2,0% gesprochen – die achte innerhalb von zwölf Monaten. Damit dürfte sich das Kapitalmarktumfeld in der Eurozone deutlich entspannen. Für Anleger gewinnt Europa wieder an Attraktivität – auch im Vergleich zu den USA, wo protektionistische Maßnahmen, steigende Haushaltsrisiken und ein zunehmend erratischer fiskalpolitischer Kurs das Vertrauen der Märkte belasten.

Fazit: Komplexe Gemengelage – aber auch neue Chancen

Das Anlagejahr 2025 verlangt ein hohes Maß an Aufmerksamkeit und Anpassungsfähigkeit. Der Mix aus geldpolitischer Lockerung in Europa, fiskalischer Eskalation in den USA und geopolitischen Spannungen schafft ein Umfeld, das Chancen nur jenen bietet, die strategisch flexibel bleiben. Während Gold seine Attraktivität behält und europäische Märkte von sinkenden Zinsen profitieren, drohen US-Investments durch neue Steuerregelungen an Attraktivität zu verlieren. Wer frühzeitig reagiert, sein Portfolio geografisch breiter aufstellt und politische Risiken konsequent einpreist, kann auch in diesem anspruchsvollen Umfeld gezielt Position beziehen – nicht trotz, sondern gerade wegen der wachsenden Unsicherheit.

www.fixed-income.org