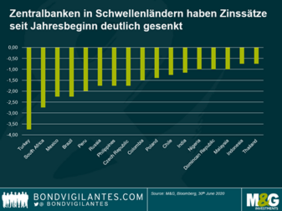

In der Vergangenheit funktionierten geldpolitische Lockerungen nach dem Vorbild der Industrieländer als Stimulus für die Wirtschaft in Schwellenländern nicht. Die Krise scheint das geändert zu haben. Das EM-Bond-Team von M&G Investments sieht eine neue Entwicklung auf Anleger zukommen:

„Um Kapitalabflüsse zu begrenzen und ihre Währungen zu schützen, nutzten Schwellenländer bisher das Instrument der Zinserhöhung – was der wirtschaftlichen Erholung eher schadete. Daher war es besonders interessant zu sehen, wie einige dieser Länder während der Covid-19-Krise die Zinsen zum Teil deutlich senkten. Das half den Volkswirtschaften spürbar durch die schwierigen Zeiten und wir glauben, dass in diese Richtung noch mehr Aktivität zu erwarten ist.

Mehr Emissionen in Lokalwährung - Zinsgefälle bleibt bestehen

Wie beispielsweise Brasilien finanzieren sich mittlerweile etliche Länder in ihren lokalen Währungen, die früher überwiegend in Fremdwährungen verschuldet waren. Nach starken Kursrückgängen in der ersten Phase der Krise haben sich die meisten Schwellenländerwährungen wieder deutlich erholt. Grund dafür ist auch die niedrige Inflation in den meisten EM-Ländern und die Einschätzung, dass dies als Reaktion auf den Nachfragerückgang durch die Pandemie in naher Zukunft so bleiben dürfte.

Für Schwellenländer war es außerdem hilfreich, dass die Fed die Zinsen auf nahezu null Prozent senkte. Zwar führte diese Aktion zu einem Absinken der Zinssätze von Schwellenländeranleihen auf historische Tiefststände, aber trotzdem ist die Differenz zu den Zinssätzen der Industrieländer nach wie vor hoch: Die Effektivzinsen von EM-Bonds liegen noch überwiegend im positiven Bereich. Darum können renditebewusste Anleger auch weiterhin bei Schwellenländeranleihen fündig werden.

Ankaufprogramme nun auch in Schwellenländern

Einige Zentralbanken in Schwellenländern kaufen jetzt Staatsanleihen und nutzen so das als Quantitative Easing (QE) bekannte Instrument, das bisher nur von den großen Zentralbanken der Industrieländer eingesetzt wurde. Diese Käufe sind vom Umfang her deutlich geringer als in Europa oder den USA – in den meisten Fällen liegen sie unter 2 Prozent des Bruttoinlandsprodukts. Das liegt an den im Vergleich kleineren Volumina vieler EM-Zentralbankbilanzen. Schwellenländer mit großen Bilanzen hingegen verfügen in der Regel eher über große Devisenreserven als über staatliche Vermögenswerte.

Außerdem gehen die Zentralbanken der Schwellenländer mit ihren Zinssätzen in der Regel nicht an die Nullgrenze, und die wenigsten von ihnen werden überhaupt dazu in der Lage sein. Es stellt sich daher die Frage, ob QE in einem solchen Szenario überhaupt wirksam sein kann – besonders, solange die konventionelle Geldpolitik noch nicht ausgereizt ist.

Lockerungsprogramme werden überwiegend von Ländern mit vergleichsweise hoher Kreditqualität genutzt – die meisten von ihnen haben Investment-Grade-Ratings. Außerdem haben sie ihre lokalen Märkte gut entwickelt, ihre Fähigkeit zur Umsetzung einer Finanz- und Geldpolitik bewiesen und dadurch an Glaubwürdigkeit bei den Investoren gewonnen. Einige Länder allerdings wenden das Instrument an, obwohl sie gewisse Mängel hinsichtlich der Glaubwürdigkeit oder der Unabhängigkeit ihrer Zentralbanken aufweisen – dazu gehören Südafrika und die Türkei. Das könnte längerfristig zu einigen Fragen von Investoren führen.

Bei der beispiellosen Wucht der aktuellen Krise brauchen die lokalen Märkte Impulse zur Unterstützung und QE könnte auf kurze Sicht ein wichtiges Instrument sein, um zur Finanzierung der nun steigenden Haushaltsdefizite beizutragen. Es muss aber bedacht werden, dass QE auch als eine Form des Gelddruckens gesehen werden kann. Wenn Investoren glauben, dass ein Land die Lockerung als Alternative zu einer disziplinierten Haushaltsführung einsetzt, könnte das problematisch werden. Schwindendes Vertrauen würde zu erheblichen Abflüssen aus den lokalen Märkten führen und so wiederum eine potenzielle Währungsabwertung und importierte Inflation anfachen.

Seit März haben sich die Anleihekäufe in den meisten Ländern verlangsamt – ein Zeichen für sich stabilisierende Märkte sowie erholte Vermögenspreise. Auch die Tatsache, dass die Schwellenländer in den letzten zwei Monaten erhebliche lokale Anleihevolumina emittieren konnten, stimmt hoffnungsvoll. Offen bleibt allerdings die Frage, wie einfach der einmal eingeschlagene Kurs wieder umgekehrt werden kann. Die Industrieländer sind jedenfalls nicht besonders vorbildlich, wenn es darum geht, Lockerungen wieder zurückzufahren.“

www.fixed-income.org

Grafik: © M&G