Nachdem der Markt für Hochzinsanleihen im Jahr 2023 zweistellige Renditen verzeichnete, fragen sich einige Anleger, ob die starke Performance angesichts des Rezessionsrisikos am Horizont anhalten kann. Während dieses Umfeld zur Vorsicht mahnt, sollten Anleger eine wichtige Kennzahl genauer unter die Lupe nehmen, um keine attraktiven Chancen auf dem Anleihemarkt zu verpassen.

Der Anleihemarkt ist nach Jahren der Flaute zweifellos wieder zu neuem Leben erwacht, obwohl sich die Anleger immer noch in einer Zwickmühle zwischen attraktiven Renditen und engen Spreads befinden. Nach Jahren niedriger Zinsen sind die Anleihen wieder da. Von Staatsanleihen bis hin zu Investment-Grade- und hochverzinslichen Unternehmensanleihen haben steigende Zinsen dafür gesorgt, dass es am Markt heute keinen Mangel an Rendite gibt. Dies lässt viele Anleger über die Allokation von festverzinslichen Wertpapieren diskutieren, während sie die Risikopositionierung und das Gesamtrenditepotenzial über das gesamte Qualitätsspektrum hinweg bewerten.

Was Hochzinsanleihen betrifft, haben sich viele Anleger mit dem optimalen Zeitpunkt für ein Engagement auseinandergesetzt. Renditen um die 7,75% sehen zwar attraktiv aus, doch die Spreads innerhalb der langfristigen Durchschnittswerte und das potenzielle Rezessionsrisiko in bestimmten Teilen des globalen Marktes haben viele Anleger unsicher werden lassen. Auch wenn einige makroökonomische Gegenwinde anhalten und eine gewisse Vorsicht angebracht ist, sollten langfristig orientierte Anleger das Gesamtbild nicht aus den Augen verlieren. Es ist zwar wahrscheinlich, dass sich die Spreads mittelfristig ausweiten werden, da nach der Rally im Jahr 2023 wenig Spielraum für eine deutliche Verengung besteht. Die aktuellen Renditen könnten jedoch eine relativ seltene Gelegenheit für langfristig orientierte Anleger darstellen, überdurchschnittliche Gesamtrenditen am globalen High-Yield-Markt zu erzielen.

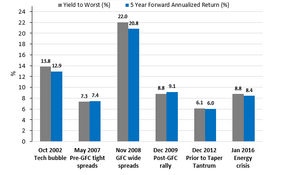

Anleger können sowohl von der im historischen Vergleich hohen Anfangsrendite als auch von einem beträchtlichen Breakeven (Rendite dividiert durch Duration) profitieren, der einen gewissen Schutz vor einer Spreadausweitung bietet. Bei der Duration handelt es sich um eine Schätzung der Rendite, die ein Anleger für eine Anleihe erhalten kann, wenn er sie bis zur Fälligkeit bzw. bis zum Kündigungstermin hält und kein Zahlungsausfall des Emittenten eintritt. Die Attraktivität einer Anlageklasse kann anhand verschiedener Kennzahlen wie Renditen, Spreads, erwartete Renditen usw. beurteilt werden. Obwohl jede dieser Kennzahlen ein anderes Signal liefern kann, ist die Ausgangsrendite in der Regel eine vernünftige Schätzung der annualisierten Fünfjahresrendite auf der Grundlage von Indexdaten. Diese Beziehung hat sich im Allgemeinen über verschiedene Zeiträume hinweg bewährt.

Sowohl in einem starken als auch in einem schwachen konjunkturellen Umfeld sowie in Zeiten enger und weiter Spreads für Hochzinsanleihen lag die Anfangsrendite bis zum Verlust nahe an der späteren annualisierten Fünfjahresrendite für den globalen Hochzinsindex. Mit einer Anfangsrendite von rund 8 % gegenüber dem globalen High-Yield-Index sind Hochzinsanleihen für Langzeitanleger attraktiv, sofern sie ein gewisses Maß an kurzfristiger Volatilität verkraften können.

Es besteht die Tendenz, dass sich dieser Trend über einen Zeitraum von fünf Jahren fortsetzt. Deshalb ist es für Anleger wichtig, langfristig auf Kurs zu bleiben. Bekanntlich bewegen sich die Märkte nicht geradlinig. Viele Renditen auf Schlusskursbasis gehen über einen Zeitraum von fünf Jahren mit kurzfristiger Volatilität einher. Hochzinsanleihen profitieren jedoch von höheren Kupons und besseren Renditen, was dazu beitragen kann, ungünstige Spreadbewegungen abzufedern.

In diesem Umfeld sollten Anleger mit einem langfristigen Fokus das Gesamtbild im Auge behalten, wenn sie zwischen Vorsicht und Optimismus abwägen. Langfristig bleiben die strukturellen Argumente für Hochzinsanleihen intakt und bieten das Potenzial für aktienähnliche Renditen bei geringerer Volatilität. Für taktisch orientierte Anleger bietet eine moderate Ausweitung der Spreads im kommenden Jahr Chancen für ein Engagement in Hochzinsanleihen. Spreadausweitungen waren in der Vergangenheit jedoch immer nur von kurzer Dauer waren und Anleger mussten schnell handeln. Aus diesem Grund gilt für Hochzinsanleihen das alte Sprichwort, dass es auf die Zeit im Markt und nicht auf das Timing des Marktes ankommt. Kurzfristig mögen die Märkte volatil sein, aber für Anleger mit einem längeren Anlagehorizont sind Hochzinsanleihen attraktiv.

www.fixed-income.org

Grafik: ICE BofA Global High Yield Index monatliche YTW- und Terminrenditen für fünf Jahre

Quelle: Aegon AM and Bloomberg. Based on monthly ICE BofA Global High Yield (HW00) index data and includes the index YTW and forward five-year annualized return in local currency for certain time periods.