Weltweit ist Wahlsaison, und etwa die Hälfte der Weltbevölkerung geht 2024 zu den Urnen. Trotz der turbulenten letzten Wahl-Monate dominieren die Präsidentschafts- und Kongresswahlen in den USA den politischen Kalender. Da so viel auf dem Spiel steht – einschließlich der Länge der US-Wahlkampfsaison – werden die Nachrichtenagenturen mit Umfragedaten und Expertenmeinungen überschwemmt, di den Ausgang im November zu prognostizieren versuchen. Dabei sind die Optionsmärkte eine unterschätzte Quelle. Da Optionen zur Risikoabsicherung und Ertragsmaximierung eingesetzt werden, können diese zukunftsorientierten Instrumente Erkenntnisse liefern, die oft vom Konsens abweichen.

Wer profitiert von wem?

Um diese Frage zu beantworten, greifen wir auf zwei Aktienkörbe des Marktforschungsunternehmens Strategas zurück. Einer besteht aus Unternehmen, die in der Vergangenheit unter demokratischen Regierungen gut abgeschnitten haben, der andere aus Unternehmen, die in der Regel besser abschneiden, wenn die Republikaner im Weißen Haus sitzen. Anschließend messen wir die Signale, die in den Optionspreisen der Aktien in diesen Körben enthalten sind. Mit Hilfe der von Janus Henderson entwickelten Technologie messen diese Signale die erwartete Aufwärts- und Abwärtsvolatilität der Körbe. Wir bezeichnen das Verhältnis dieser beiden Messgrößen als Tail-Sharpe-Ratio, da es die Wahrscheinlichkeit einer Aufwärts- bzw. Abwärtsüberraschung bei einem „Tail-Event“ abschätzt.

Die jeweiligen Werte dieser Aktienkörbe würden dann die übereinstimmende Erwartung des Optionsmarktes für den Wahlausgang widerspiegeln. Wenn die Optionsmärkte einen der Körbe als attraktiver einschätzen als den anderen – d. h. entweder der Korb der Republikaner oder der Korb der Demokraten hat auf Basis der Optionssignale mehr Aufwärts- und Abwärtspotenzial – würde dies auf die Erwartung eines Wahlsiegs dieser Partei hindeuten.

Unsere Beobachtungen

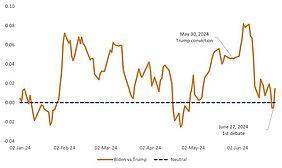

Abbildung 1 zeigt, dass die Optionsmärkte eine Abweichung vom Konsens sehen. Das Diagramm stellt das Verhältnis zwischen den Tail-Sharpe-Ratios der Demokraten und der Republikaner dar. Ein positiver Wert deutet auf ein größeres Aufwärtspotenzial für den Korb der Demokraten hin, ein Nullwert signalisiert eine gleichmäßige Beliebtheit, und ein negativer Wert spricht für ein Aufwärtspotenzial für die Republikaner.

Im Gegensatz zu den nationalen Umfrageergebnissen, die für Trump sprachen, deuteten die Optionssignale einen Großteil des Jahres durchweg auf einen Sieg Bidens hin. Trumps Verurteilung im Mai hat diese Einschätzung nur noch verstärkt. Nachdem Präsident Biden bei der Debatte in der vergangenen Woche nach allgemeiner Einschätzung eine unterdurchschnittliche Leistung gezeigt hat, signalisieren die Optionsmärkte nun jedoch annähernd gleiche Chancen für die beiden Kandidaten. Wie in Abbildung 2 dargestellt, weicht diese vom Markt abgeleitete Einschätzung immer noch von der „Konsensmeinung“ ab. Die nationalen Umfragedaten zeigen einen wachsenden Vorsprung Trumps.

Überraschungen im Oktober oder auf dem Kongress?

Die Optionsdaten messen derzeit die Stärke der beiden Körbe auf der Grundlage der jeweiligen Spitzenkandidaten. In den letzten Tagen wurde spekuliert, ob Biden als Kandidat der Demokraten weitermachen sollte. Währenddessen stehen Trump weitere Gerichtstermine bevor. Da Optionen zukunftsorientiert sind, würden sich künftige Entwicklungen im Wahlkampf sofort in den Optionspreisen niederschlagen. Diese Signale könnten (so wie derzeit der Fall) vom Konsens abweichen – und zwar erheblich.

Der Wahlkampf war bereits sehr ereignisreich, und man muss auf weitere Überraschungen gefasst sein. Trotz der jüngsten Entwicklungen erwarten die Optionsmärkte weiterhin ein extrem knappes Rennen. Angesichts der konkurrierenden Nachrichtenquellen, der sozialen Medien und der wahrscheinlich milliardenschweren Wahlwerbung bietet der Optionsmarkt unserer Ansicht nach ein einzigartiges Instrument, um die künftige US-Politik zu beurteilen.

www.fixed-income.org

Abbildung 1: Verhältnis der Tail-Sharpe-Ratios von Demokraten und Republikanern

Die auf Optionen basierenden Erwartungen für einen Sieg der Demokraten im November sind stark gesunken.

Quelle: Strategas, Janus Henderson Investors, Stand: 1. Juli 2024.