Der S&P 500 erreichte ein Allzeithoch, bevor er von Mitte Juli bis Anfang August um -8,2 Prozent verlor. Doch die Aktienmärkte erholten sich bis September nervenaufreibend schnell. Jetzt, wo sich der Staub gelegt hat, lohnt es sich, darüber nachzudenken, welche Lehren daraus zu ziehen sind.

Beim Großen Preis von Ungarn 2022 drehte sich Max Verstappen in der 41. Runde und gab die Führung ab, er erholte sich aber wieder und gewann das Rennen, als wäre nichts passiert. Die Parallelen zu den Aktienmärkten während des Sommers sind offensichtlich. In den ersten Augusttagen gab der S&P 500 um -5,8 Prozent nach, während der technologielastige Nasdaq-100-Index um -7,7 Prozent fiel. Am siebten Tag des Monats lag der S&P 500 Index um -8,2 Prozent unter seinem Rekordhoch von Mitte Juli. Doch wie beim Großen Preis von Ungarn erholte sich der wichtigste US-Aktienmarkt und legte bis zum 30. August wieder um 8,8 Prozent zu. Für die Anleger reicht es nicht aus, einfach mit den Schultern zu zucken und weiterzumachen, ohne zumindest einen Moment innezuhalten. Denn die Märkte versuchen möglicherweise etwas Tiefgründigeres über ihre Aussichten zu vermitteln – oder vielleicht auch nicht. Da die Händler nach der Sommerpause an ihre Schreibtische zurückkehren, lohnt es sich, einen Moment über diese Episode nachzudenken, bevor das „Jetzt“ der Rückkehr zur Arbeit die Oberhand gewinnt.

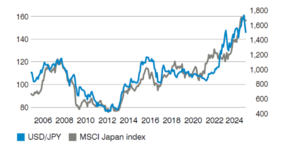

Für die plötzliche Volatilität im August gab es wohl drei Hauptakteure. Der Reihe nach: technische Überpositionierung in bestimmten Marktbereichen, Befürchtungen hinsichtlich der Nachhaltigkeit der Revolution der Künstlichen Intelligenz (KI) und Sorgen um die US-Wirtschaft. Jeder dieser Gründe ist theoretisch ausreichend, um eine Neubewertung des Marktes sowohl zum jetzigen Zeitpunkt als auch in der Zukunft zu rechtfertigen; die eigentliche Frage ist also, ob sie gerechtfertigt waren oder nicht. Beginnend mit der Positionierung am Markt spricht vieles dafür, dass die schiere Geschwindigkeit des Ausverkaufs eher auf ein technisches Ereignis vom Typ „Flash Crash“ hindeutet als auf eine schrittweise Einpreisung einer tiefgreifenderen Veränderung des Marktumfelds. Insbesondere Japan war aus dieser Perspektive immer ein Risiko, da die niedrigen Zinssätze von Hedge-Fonds genutzt werden, um höher rentierliche Carry-Geschäfte zu finanzieren. Jede Änderung der potenziellen Zinsaussichten Japans, das heißt höhere Zinsen, würde sich zwangsläufig auf die Carry Trades auswirken und den japanischen Yen ansteigen lassen, so dass die exportlastigen japanischen Aktienmärkte entsprechend abwerten würden. Das Argument, dass potenziell höhere Zinssätze in Japan sowohl damals als auch in Zukunft einen weltweiten Aktienausverkauf rechtfertigten, erscheint jedoch schwach, wenn man bedenkt, dass japanische Aktien nur 5 Prozent des MSCI AC World Index ausmachen und dass die Bank of Japan den Anlegern inzwischen versichert hat, dass man bei der Normalisierung der Zinssätze von nun an darauf achten werde, die Kapitalmärkte nicht zu verunsichern. Darüber hinaus könnten die Händler in Zukunft vor plötzlichen Umschwüngen im Carry-Trade-Geschäft zurückschrecken und Maßnahmen für ein effektiveres Risikomanagement ihrer Positionen ergreifen, was zu weniger extremen Reaktionen als Anfang August führen würde.

Japanische Aktien reagieren sehr empfindlich auf die relative Stärke des Yen

Mit Blick auf die KI-Revolution ist es fair, darauf hinzuweisen, dass die Bewertungen im Technologiesektor Ende Juli etwas überzogen waren. Der technologielastige Nasdaq-100-Index wurde mit dem fast 29-fachen der voraussichtlichen Gewinne gehandelt, was eine Gewinnrendite von nur 3,4 Prozent bedeutete, verglichen mit der risikofreien Rendite der zehnjährigen US-Staatsanleihen von 4,0 Prozent zu diesem Zeitpunkt. Allerdings sind überzogene Bewertungen allein kein Katalysator für einen Ausverkauf (sie können sich noch weiter ausdehnen) und bedeuten sicherlich nicht, dass die KI-Revolution irgendwie hinfällig ist. Es stimmt zwar, dass Technologieaktien - insbesondere die so genannten „Magnificent Seven“ - während des Ausverkaufs Anfang August stark betroffen waren, aber das liegt in erster Linie daran, dass sie für viele Anleger so profitabel waren und in Verbindung mit ihrer Liquidität ideale Kandidaten für den ersten Verkauf im Falle einer Marktstörung darstellten. Betrachtet man jedoch die Fundamentaldaten, scheint die Revolution intakt zu sein. Nvidia liefert die Chips, die KI-Anwendungen antreiben, und seine jüngsten Ergebnisse sind aufschlussreich: Der Umsatz im zweiten Quartal belief sich auf satte 30 Mrd. USD und hat sich damit im Vergleich zum Vorjahreszeitraum mehr als verdoppelt, ebenso wie der Nettogewinn von 16,6 Mrd. USD. Diese Zahlen übertreffen die ohnehin schon hochgesteckten Erwartungen der Wall Street und lassen zusammen mit den ehrgeizigen Investitionsplänen der KI-Hyperscaler, die Rechenzentren besitzen und betreiben, darauf schließen, dass die Angebotsseite der KI-Revolution zumindest in sehr guter Verfassung ist.

Ehrgeizige KI-Investitionspläne sollten die Erträge von Tech-Aktien steigern:

Die Wertentwicklung in der Vergangenheit ist kein Indikator für die künftige Wertentwicklung und aktuelle oder künftige Trends. Die Ansichten sind die des Managers und können sich ändern. Nur zu Illustrationszwecken.

Was die US-Wirtschaft anbelangt, so schien ein schwacher Arbeitsmarktbericht Anfang August, der nur 114.000 neue Arbeitsplätze außerhalb der Landwirtschaft meldete, die Angst vor einer Rezession zu schüren. Dies wurde von vielen Kommentatoren als Grund für die Marktvolatilität angeführt. Ebenso mehrten sich die Anzeichen dafür, dass die US-Verbraucher vorsichtiger wurden. Diese Entwicklungen waren jedoch kaum Anzeichen für einen ausgeprägten und sicheren Konjunkturrückgang. Das National Bureau of Economic Research (NBER) betrachtet eine Kombination aus Beschäftigung, Industrieproduktion und Realeinkommen, bevor es eine Rezession ausruft. In den Monaten vor den technischen Rezessionen von 1990 (Rezession Anfang der 90er Jahre), 2001 (Dot.com-Blase) und 2008 (globale Finanzkrise) waren alle diese Faktoren durchweg rückläufig. Die drei Monate bis Juli 2024 waren jedoch weitaus positiver als diese historischen Abschwächungen. Die Zahl der Beschäftigten war gestiegen, die Industrieproduktion kam zwar im Juli zum Stillstand, hatte aber im Mai und Juni zugelegt, und die real verfügbaren Einkommen stiegen im Mai, Juni und Juli. Sollte sich eine Abschwächung abzeichnen, so dürfte es sich um eine sanfte Abschwächung handeln, da das Gesamtbild der US-Wirtschaft im Moment solide erscheint.

Es wäre zu einfach, den Ausverkauf Anfang August als bloße „Sommervolatilität“ abzutun, da die Bewertungen in den USA – insbesondere im Technologiebereich –nicht günstig sind, der japanische Carry-Trade vielleicht nicht mehr so offensichtlich ist wie früher und die US-Wirtschaftsdaten nach der jüngsten Stärke wieder etwas durchwachsener ausfallen. In Kombination mit der geringeren Liquidität und der Tatsache, dass Junior-Händler die Handelstische besetzten, während ihre Vorgesetzten im Urlaub waren, entstanden ideale Voraussetzungen für ein vorübergehendes Marktloch. Beruhigend ist, dass die Fundamentaldaten vorerst solide zu sein scheinen. Und sollten sie sich verschlechtern, etwa durch eine für die Exporte erdrückende Aufwertung des japanischen Yen, Engpässe bei der Stromversorgung oder eine weitaus ausgeprägtere Verlangsamung des US-Konsums, dann besteht immer noch die Aussicht auf Zinssenkungen in den USA ab Mitte September. Der Vorsitzende der Federal Reserve, Jay Powell, kam einem Versprechen der Zentralbanker so nahe wie nur möglich, als er Ende August erklärte, dass „die Zeit für eine Anpassung der Politik gekommen ist“. In der Zwischenzeit könnten die Anleger über den Dreher von Verstappen nachdenken, der zwar nervenaufreibend war, aber das Weitermachen hat sich letztendlich ausgezahlt.

www.fixed-income.org

Abbildung 1: USD/JPY gegenüber MSCI Japan Index (vom 3. September 2004 bis 2. September 2024)

Quelle: Bloomberg. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die künftige Wertentwicklung und aktuelle oder künftige Trends.