Der nordische Investment-Grade-Markt zeigte sich in der ersten Hälfte des Jahres 2025 recht aktiv und verzeichnete ein hohes Emissionsvolumen. Für Nicht-Finanzunternehmen stellte das erste Halbjahr 2025 nahezu einen Rekord dar, während die Neuemissionen von Finanzanleihen dem Durchschnitt der letzten Jahre entsprachen. Die Liquidität auf dem Sekundärmarkt blieb insgesamt hoch. Insbesondere die Liquidität auf dem norwegischen Markt erscheint uns auch in Zeiten zunehmender Volatilität der Kreditspreads vergleichsweise auf hohem Niveau.

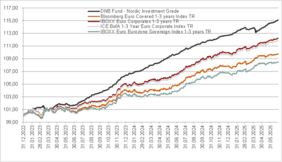

Betrachtet man die Kreditspreads in der ersten Jahreshälfte 2025, so stellt man fest, dass sich die Spreads seit Jahresbeginn nicht wesentlich verändert haben. Das Jahr begann mit einer starken Verengung der Kreditspreads, bevor sich die Spreads Anfang April aufgrund der ursprünglich von den USA geplanten Zollregelung ausweiteten. Der Rückzug und die erneuten Verhandlungen über die Zölle beruhigten die Märkte, und im zweiten Quartal war eine Verengung der Kreditspreads zu beobachten, die mehr oder weniger auf das Niveau von Anfang 2025 zurückging. Angesichts der aktuellen Spread-Niveaus schätzen wir die Aussichten für eine Überschussrendite aus dem Kreditelement des Portfolios für relativ gut ein. Der Carry und der Roll-Down von den absoluten Credit-Spread-Niveaus und die Steilheit der Kreditkurven werden in den nächsten 6-12 Monaten wahrscheinlich weiterhin zu attraktiven Renditen beitragen. Angesichts der anhaltenden Ungewissheit über die US-Zölle könnte es zu Phasen erhöhter Volatilität bei den Kreditspreads kommen, aber wir sind der Ansicht, dass die Bilanzen der Unternehmen recht gesund sind und dass das Fehlen größerer Ungleichgewichte in den nordischen Volkswirtschaften solche Phasen wahrscheinlich nur von kurzer Dauer sein werden.

Nordischer High Yield Markt wächst entgegen US- und europäischem Trend

Auch der nordische Hochzinsmarkt hat sich in den letzten Jahren recht gut entwickelt. Die Kombination aus relativ kurzer Zinsduration (in der Regel um 1 Jahr) und moderater Kreditduration (in der Regel um 2,5 Jahre) hat zu guten Renditen geführt. Gleichzeitig haben wir einen aktiven nordischen Hochzinsmarkt mit starken Neuemissionen und einem kontinuierlichen Wachstum des ausstehenden Volumens und der Anzahl der Emittenten auf dem Markt beobachtet. Seit 2021 ist der Markt um mehr als 20 % gewachsen, während sowohl der US-amerikanische als auch der europäische High-Yield-Markt seit 2021 kleiner geworden sind. Die Korrelation zwischen der Rendite des nordischen Hochzinsfonds und der europäischen Hochzinsrendite ist eindeutig positiv, aber es gibt immer noch Diversifizierungsvorteile.

Die Kreditspreads auf dem nordischen Hochzinsmarkt weiteten sich Anfang April aufgrund der von den USA vorgeschlagenen neuen Zollregelung aus. Mit dem Rückzug und dem Beginn der Verhandlungen über die Zölle haben sich die Kreditspreads wieder etwas erholt, liegen aber immer noch rund 70 Basispunkte höher als vor April. Gemessen am DNB Carnegie High Yield Index liegen die nordischen Kreditspreads bei 477 Basispunkten und damit rund 150 Basispunkte zuvor bei der paneuropäischen Benchmark von Bloomberg. Es ist typisch, dass die nordischen Hochzins-Kreditspreads ein gutes Stück vor den europäischen/amerikanischen Hochzins-Kreditspreads liegen. Dies könnte zum Teil darauf zurückzuführen sein, dass eine beträchtliche Anzahl von HY-Emittenten in der nordischen Region nicht geratet ist und dass die durchschnittliche Größe der Unternehmen und Emissionen kleiner ist als bei europäischen/amerikanischen Hochzinsanleihen. Die Rendite im Zeitverlauf zeigt, dass die Anleger für diese Risiken angemessen entschädigt werden.

Nach einer Zeit, in der zinssensitive Sektoren wie Immobilien und diversifizierte Finanzwerte mit erhöhten Spreads gehandelt wurden, haben sich die Spreads für diese Sektoren normalisiert, als die Zentralbanken begannen, die Zinsen zu senken. Gegenwärtig ist die Streuung der Kreditspreads für verschiedene Sektoren relativ gering. Unsere Anlagephilosophie basiert auf einem Bottom-up-Ansatz, bei dem wir das Portfolio aus den einzelnen Geschäften aufbauen und uns bemühen, das Portfolio über Sektoren und Unternehmen gut zu diversifizieren. Daher sind wir nicht von einer großen Volatilität in der Spreadentwicklung zwischen verschiedenen Sektoren abhängig.

www.fixed-income.org