Zentralisiertere Wirtschaftsstrategien sowie sich wandelnde Allianzen und Handelsmuster können die Struktur der Weltwirtschaft verändern. Dadurch entsteht Disruption, möglicherweise verbessert sich aber auch die wirtschaftliche Resilienz in einigen Ländern und Regionen. Anleger erhalten Zugang zu neuen Chancen, allerdings wird ein robustes Risikomanagement in diesem Investmentumfeld für sie unerlässlich sein.

Neue Allianzen, neue Handelsmuster

Zunehmende geopolitische Spannungen haben auch zur Deglobalisierung beigetragen und beschleunigen die Destabilisierung der geopolitischen Ordnung. In vielen Fällen werden sie unseren Erwartungen nach zu neuen Handelsmustern und Allianzen führen. Wir gehen vor allem davon aus, dass die Kontrolle von Rohstoffen jenseits der Energie eine wichtige Rolle bei der Bildung politischer Allianzen spielen und eine wichtige Quelle wirtschaftlichen und geopolitischen Einflusses sein wird. Der Krieg in der Ukraine hat gezeigt, dass viele der Länder, die Russland für die Invasion seines Nachbarlandes nicht laut kritisiert haben, beträchtliche Kontrolle über die globale Versorgung mit wichtigen Rohstoffen ausüben. Saudi-Arabien ist wie Russland ein dominierender Öllieferant, war aber in der Vergangenheit in der Regel ein Verbündeter der Vereinigten Staaten. Dennoch tat sich Saudi-Arabien Ende 2022 mit Russland zusammen, um bei der OPEC+ eine Reduzierung der Fördermengen um zwei Millionen Barrel durchzusetzen. US-Vertreter kündigten daraufhin an, die Beziehung der USA zu Saudi-Arabien überdenken zu wollen.

Auch China spielt eine sehr große Rolle, wenn es um wichtige Rohstoffe geht. Das Land ist der größte Produzent der Welt von Aluminium, einem wichtigen Rohstoff, der für die Herstellung vieler Güter von Autos bis zu iPhones gebraucht wird. Eine Lieferunterbrechung bei Aluminium hätte Folgen für die Lieferung von Kupfer und anderen Metallen, was zu mehr globaler Unsicherheit hinsichtlich Inflation, Handel und Wirtschaftswachstum führen kann. China und Russland sind zudem beide wichtige Quellen von Kupfer, Zink und Nickel – Mineralien, die für den angestrebten Umstieg auf grüne Energie gebraucht werden. Für die Erzeugung von Windkraft wird beispielsweise die sechsfache Menge dieser Rohstoffe als für ein Kohlekraftwerk und die 13-fache Menge als für ein Gaskraftwerk benötigt. Russland ist außerdem ein wichtiger Lieferant von Weizen und zusammen mit China ein Top-Exporteur von Düngemitteln.

Andere Regierungen rund um den Globus – vor allem solche in großen Industrienationen – werden voraussichtlich versuchen, ihre Rohstoffversorgung in Bezug auf Energiequellen, Metalle, Mineralien und Getreide zu diversifizieren. In den USA hat die Biden-Regierung beschlossen, die einheimische Gewinnung vieler wichtiger Mineralien auszubauen, die für grüne Energie benötigt werden, und in die Raffinierung wichtiger Batterierohstoffe wie Lithium, Kobalt und Nickel zu investieren. Derartige Investitionen sind zwar zu begrüßen, sie werden unserer Ansicht nach aber nicht dazu führen, dass die Welt vollständig und schnell von fossilen Brennstoffen loskommt. Es wird voraussichtlich noch eine Weile dauern, bis Länder in der Lage sind, grüne Energie in ausreichenden Mengen zu speichern. Deswegen müssen sie auf absehbare Zeit wohl einen Kompromiss zwischen fossilen Brennstoffen und alternativen Energiequellen in Kauf nehmen. Atomkraft könnte als saubere Energieoption eine Renaissance erleben, wenngleich die damit einhergehenden Risiken in manchen Ländern eventuell auf Widerstand stoßen.

Auf lange Sicht wird der Trend hin zu grüner Energie voraussichtlich im Einklang mit dem von uns bereits erörterten Thema der Dekarbonisierung anhalten. Batteriespeicher, eine wichtige Lösung für das bei Wind- und Solarkraft bestehende Problem der Intermittenz, werden wettbewerbsfähiger und die Investitionen in diesem Bereich werden unseren Erwartungen nach anhalten. Auf kürzere Sicht könnten geopolitische Entwicklungen die Energiewende verzögern. Diese Verzögerung kann zum Teil darauf zurückgeführt werden, dass jahrelang zu wenig in die Öl- und Gasproduktion investiert wurde, sodass die USA und Europa keine klare und verlässliche Politik für den Umstieg von fossilen Energieträgern auf grüne Energie hatten. Seither hat der Krieg in der Ukraine viele Länder gezwungen, ihren Kurs zu ändern und die Energieversorgung auf kurze Sicht ungeachtet der Energiequelle zu gewährleisten, um den akuten Bedarf zu decken. China hat im letzten Jahr massiv in den Ausbau der Kohleverstromung investiert, um eine Kapazität zu erreichen, die dreimal so hoch wie im Rest der Welt zusammen ist. Aufgrund dieser Entwicklungen werden die Energiepreise auf kurze bis mittlere Sicht voraussichtlich erhöht bleiben.

Gestiegene Risiken

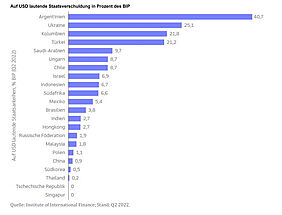

Öl und andere Rohstoffe notieren in der Regel natürlich in Dollar, wodurch zusätzlicher Druck auf die Haushalte von Ländern entsteht, deren Währungen deutlich gegenüber dem US-Dollar abgewertet haben. Ein zunehmender Mangel an sicheren Anlagen, die liquide genug sind, um dem globalen Bedarf gerecht zu werden, erschwert die Lage. US-Staatsanleihen sind weiterhin die erste Anlaufstelle für Anleger, die relative Sicherheit und Risikoreduzierung anstreben, was die globale Nachfrage nach US-Dollar zusätzlich stützt. Gleichzeitig macht es der aggressive geldpolitische Straffungskurs der Fed Ländern wie Argentinien und der Türkei schwerer, die auf USD lautende Schulden in beträchtlicher Höhe zu bedienen haben.

Die Dollarstärke ist auch für Industrieländer eine Herausforderung. Sollten sich der Euro, der Yen und das britische Pfund weiter deutlich abschwächen, müssen die Zentralbanken eventuell intervenieren und Dollar verkaufen, um wieder Wechselkursstabilität herzustellen, was auch zur Eindämmung der Inflation beiträgt. Japans begrenzte Interventionen im Verlauf von 2022 hatten zuletzt nur minimale Wirkung auf eine Stabilisierung des Yen. Eine weitere Abwertung kann die Bank of Japan (BoJ) unter Umständen dazu veranlassen, ihre Politik der Zinskurvenkontrolle aufzugeben, besonders wenn die Inflation deutlich über das Ziel der BoJ von zwei Prozent hinausschießt. Dies könnte zu einem plötzlichen Ausverkauf bei US-Dollar mit möglichen Folgen für die globalen Finanzmärkte führen.

Wenn manche oder alle dieser Risiken zum Tragen kommen, könnte die Wahrscheinlichkeit einer Finanzkrise steigen. Weniger Liquidität im Finanzsystem – was zum Teil auf die nach der globalen Finanzkrise eingeführten höheren Kapitalanforderungen für Banken zurückzuführen ist – könnte die Schwere einer Krise verschlimmern, gerade für Finanzfirmen, die außerhalb des traditionellen Bankensystems agieren. Nachdem die britische Regierung vor einigen Monaten Steuersenkungen ohne Gegenfinanzierung ankündigte, führte ein sprunghafter Anstieg der Renditen britischer Gilts zu Liquiditätsproblemen bei britischen Pensionsfonds, sodass die Bank of England (BoE) mit Anleihekäufen notintervenieren musste, um wieder Stabilität herzustellen. Und ein rapider Anstieg der Renditen von US-Staatsanleihen hätte angesichts der globalen Rolle des Dollars breitere Auswirkungen.

Dies unterstreicht die Notwendigkeit des Risikomanagements, das viele Anleger in den letzten zehn Jahren vernachlässigen konnten, weil die Zinsen und die Volatilität niedrig und die Liquidität ausreichend waren. Man muss auch bedenken, dass die Zinsen heute höher sind als bei Eintritt der globalen Finanzkrise und noch weiter steigen, was bedeuten könnte, dass schon ein geringerer weiterer Anstieg Stress verursacht.

Investieren in eine Welt im Wandel

In der Ära der niedrigen bis Nullzinsen waren in Portfolios erhebliche Hebeleffekte erforderlich, um die angestrebten Renditen zu erzielen. Heute ist das nicht mehr in diesem Maß nötig; selbst hochwertige Staatsanleihen bieten zum ersten Mal seit Jahrzehnten eine attraktive Verzinsung. Das Renditepotenzial wird unseren Erwartungen nach bei allen Anlageklassen erhöht bleiben, während sich die Zinssätze auf einem höheren Gleichgewichtsniveau einpendeln, sodass die Notwendigkeit, hohe Hebeleffekte einzusetzen, zurückgeht. Wer noch über ausreichend „Dry Powder“ verfügt, kann Gelegenheiten zum Kauf hochwertiger Anlagen zu attraktiven Bewertungen finden, wenn überschuldete Anleger verkaufen müssen.

Anlegern, die sich anpassen und flexibel bleiben können, bieten die heutigen Herausforderungen und Änderungen potenzielle Chancen in vielen Sektoren und Regionen. Geopolitische Unruhe, angespanntere Finanzierungsbedingungen, eine zentralisiertere Wirtschaftspolitik – all das wird zu stärkeren Unterschieden zwischen Anlageklassen, Sektoren und Regionen sowie zwischen Anlagen in Industrie- und Schwellenländern führen. Die Volatilität der breiten Aktienindizes verschleiert beispielsweise die enorme Streuung der Ergebnisse innerhalb eines Index, wodurch ein günstiges Umfeld für die Einzeltitelauswahl an den öffentlichen Märkten entsteht, wenn die Volatilität nachlässt. Diese Chancen gehen über die gewöhnlichen Kategorien von Value und Growth oder bestimmte Branchen hinaus und bieten sich stattdessen bei Unternehmen mit effektiver Geschäftstätigkeit und gesunden Bilanzen, ganz gleich zu welchem Sektor oder Anlagestil sie zählen. Das Beimischen von Privatmarktallokationen kann die Diversifikation sogar noch steigern, denn Anleger haben aufgrund der Eigentumsstrukturen und der Konditionen von Deals in der Regel die Möglichkeit, Einfluss auf die Geschäftsführung zu nehmen.

Wir befinden uns in schwierigen Zeiten für die Märkte. Aber die tektonischen Bewegungen, die die Gestalt und Struktur der Weltwirtschaft verändern, schaffen auch eine neue und lebendige Investmentlandschaft. Angesichts der Neueinpreisung von Risiken haben vorsichtige und gut informierte Anleger unserer Ansicht nach einzigartige Möglichkeiten, ihre Portfolios neu aufzustellen und neue Chancen zu nutzen.

https://www.fixed-income.org/

Grafik: © Goldman Sachs Asset Management