Anleger haben in den letzten Jahren eher wenig in Anleihen investiert, sondern zogen es vor, Bargeld oder Geldmarktfonds zu halten. In der Zeit der niedrigen bzw. steigenden Anleiherenditen und der hohen Einlagenzinsen war dies durchaus sinnvoll. Nun, da wir in die nächste Phase des Zinszyklus eintreten, ist dies nicht mehr der Fall.

Die Zinssätze haben ihren Höchststand erreicht, die Zentralbanken sind dabei, die Zinsen senken und die Einlagenzinsen werden ebenfalls sinken. Gleichzeitig befinden sich die Anleiherenditen wieder auf einem attraktiven Niveau und bieten die Möglichkeit, sowohl Erträge als auch Kapitalzuwachs zu erzielen. Für Anleger mit einer Übergewichtung von Barmitteln und einer Untergewichtung von festverzinslichen Wertpapieren ist es jetzt an der Zeit, dies zu überdenken.

Die Frage ist, wie Anleger am besten wieder in den Anleihemarkt investieren können? Angesichts der Unsicherheit und Volatilität an den Finanzmärkten kann die Entscheidung, in welchen Bereich des Anleihemarktes man investieren soll, schwierig sein.

Anleger sollten eine Reihe von Schlüsselmerkmalen berücksichtigen. Investments sollten im gesamten Anleiheuniversum stattfinden und das Zinsrisiko aktiv gemanagt werden. So kann das vorhandene Aufwärtspotenzial genutzt und gleichzeitig die Risiken, die der Anleihemarkt mit sich bringt, besser ausgeglichen werden. So kann eine aktive Allokation in den Kernanlageklassen Staatsanleihen, Investment-Grade-Anleihen, hochverzinsliche Anleihen und Schwellenländeranleihen vorgenommen werden, um die besten Renditechancen zu nutzen - durch die Konzentration auf die liquideren Teile des Anleihenmarktes können Chancen dynamisch wahrgenommen und Risiken gesteuert werden.

Ein weiteres wichtiges Merkmal ist die aktive Steuerung des Durationsrisikos. Mit einer Duration von 0 bis 10 Jahren verfügt der Fonds nicht nur über die nötige Flexibilität, um Chancen an den Rentenmärkten zu nutzen, sondern auch über die Fähigkeit, sie zu schützen, wenn sich die Marktbedingungen ändern. Wir sind der Ansicht, dass dies mit Blick auf die Zukunft von entscheidender Bedeutung sein wird, da die Zinssätze sinken und die Anleger nach Lösungen suchen, die stärker auf die Duration ausgerichtet sind. Ein Wechsel hin zu einem höheren (oder niedrigeren) Durationsrisiko kann sich in diesem Fonds aufgrund des aktiven Einsatzes des Durationsrisikos während des gesamten Zyklus widerspiegeln.

Wenn Anleger wieder in Anleihen investieren, sollten sie eine Strategie bevorzugen, die mit den sich ändernden Marktbedingungen flexibel umgeht. Durch ein diversifiziertes Spektrum an Alpha-Quellen und durch den Wechsel von Top-Down-Renditetreibern zu Bottom-Up-Faktoren über den Zyklus hinweg kann das Potenzial der Anleihenmärkte ausgeschöpft werden. Dieser Ansatz wird in der kommenden Zeit von entscheidender Bedeutung sein.

www.fixed-income.org

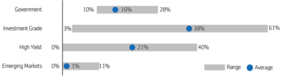

Grafik: Beispiel Aegon Strategic Bond Funds

(Quelle: Aegon Asset Management, Stand: 30. Juni 2024. Asset Allocation und Duration sind für das repräsentative Konto Aegon Strategic Global Bond Strategy angegeben.)

Wie Anleger wieder in Anleihen investieren können, nachdem Bargeld nicht mehr King st

Investment

fixed-income.org

- BOND MAGAZINE

- Who is Who

- Anleihen-Check

- Investment

- Neuemissionen

- Unternehmens-News

- Restrukturierung

- Schuldscheindarlehen

- Emission von Anleihen

- Handelbarkeit

- Schuldverschreibungsgesetz (SchVG)

- Anleihehandel QUOTRIX Wochenrückblick

- Zinsen, Renditen, Geldmarktsätze

- Ratingdefinition

- Events

- Links

- Über uns

- Impressum

- Datenschutzerklärung