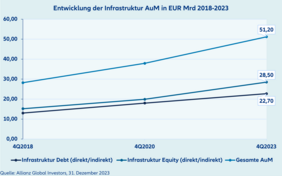

Allianz Global Investors (AllianzGI) hat bekannt gegeben, dass ihre Infrastrukturplattform den Meilensteins von über 50 Mrd. Euro AuM erreicht hat. Seit dem Start des Infrastrukturbereichs haben die Fremdkapital- und Eigenkapitalanlageteams, sowohl auf der direkten als auch auf der indirekten Seite, mehr als 200 Transaktionen in über 50 Ländern auf sechs Kontinenten abgeschlossen. In den letzten fünf Jahren ist das verwaltete Vermögen von AllianzGI im Bereich Infrastruktur von 28,2 Mrd. Euro (4Q2018) auf 51,2 Mrd. Euro (4Q23) angestiegen.

Mit dem Infrastructure Debt Team, das weltweit Transaktionen in Höhe von insgesamt rund 25 Mrd. Euro durchgeführt hat und dem Infrastructure Equity Team, das Vermögen von über 28 Mrd. Euro verwaltet, gehört AllianzGI zu einem der größten Infrastrukturinvestoren weltweit. Das Infrastruktur-Team für indirekte Eigenkapitalanlagen investiert bereits seit 2016. Im Jahr 2023 startete AllianzGI zudem seine indirekte Infrastrukturstrategie für Fremdkapitalinvestitionen mit dem Schwerpunkt auf die Energiewende.

Der Fokus der Infrastruktur-Säule liegt insbesondere auf der Bereitstellung von Kapital für die Energiewende, soziale Infrastruktur sowie den Transport- und Kommunikationssektor. Am heutigen letzten Tag des Infrastructure Investor Global Summit 2024 in Berlin hat das Infrastruktur-Managementteam einen Ausblick für dieses Jahr gegeben:

Claus Fintzen, CIO Infrastructure Debt kommentiert: „Die Unsicherheit begleitet uns auch durch 2024 – der Bereich Infrastruktur ist gut positioniert, um sie zu bewältigen. Während die Zinssätze ihren Höhepunkt erreicht zu haben scheinen, ist das geopolitische Umfeld weiterhin angespannt. Ein sorgfältiger und disziplinierter Ansatz zur Absicherung dieser Volatilität ist daher für Investoren in langfristige Infrastrukturkredite, die eine entscheidende Rolle bei der Finanzierung der Energiewende spielen können, von besonderer Bedeutung."

Andrew Cox und Dr. Michael Pfennig, Co-Heads Infrastruktur bei ACP, erklären: „Angesichts des Rekordtiefs bei Fusionen und Übernahmen im vergangenen Jahr sehen wir, dass sich die Erwartungen bezüglich der Bewertungen allmählich angleichen, und erwarten daher in den kommenden Jahren attraktive Projekte. Insbesondere sehen wir eine hohe Nachfrage nach Kapital für Assets und Unternehmen, die die Energiewende und digitale Transformation vorantreiben. Diese Veränderungen werden für die Gesellschaft von grundlegender Bedeutung sein und erfordern langfristige Anleger, die langfristig Kapital bereitstellen und dabei helfen können, diesen Wandel zu bewältigen."

Maria Aguilar-Wittmann und Tilman Mueller, Co-Heads Infrastructure Fund & Co-Investments bei ACP, fügen hinzu: „Energiesicherheit und die Ziele für die Erreichung der Energiewende einerseits sowie die rasch zunehmenden Investitionen in Digitalisierung und künstliche Intelligenz andererseits werden auch im Jahr 2024 weiterhin die Chancen auf attraktive Co-Investment-Transaktionen vorantreiben. Der Zugang zu diesen Möglichkeiten zusammen mit erfahrenen Fondspartnern kann dazu beitragen, den Kapitaleinsatz zu beschleunigen, Nachhaltigkeit zu fördern und Renditen zu steigern."

Kulbhushan Kalia und Alexander Schmitt, Co-Portfolio Manager, Infrastruktur und Energiewende, Global Private Debt, sagen: „Die Netto-Null-Ziele erfordern in den nächsten zehn Jahren Investitionen in Billionenhöhe in allen Teilbereichen von Infrastruktur und anderen Kernbereichen zur Energiewende. Privates Kapital spielt bei diesem Übergang eine immer größere Rolle. Wir erwarten, dass der regulatorische Rückenwind in den kommenden Jahren noch weiter zunehmen und dazu beitragen wird, dass die risikobereinigten Renditen in diesem Segment sehr attraktiv bleiben werden."

AllianzGI verwaltet derzeit eine breite Palette an Anlagelösungen und im Bereich Private Markets ein Vermögen von rund 90 Mrd. Euro, wovon mehr als 50% in Infrastruktur investiert sind, was AllianzGI zu einem der größten Infrastrukturinvestoren weltweit macht.

www.green-bonds.com – Die Green Bond-Plattform.

Grafik: © AllianzGI