2024 war weltweit ein gutes Jahr für die Aktien börsennotierter Asset-Management-Unternehmen. Das Dolphinvest Global Asset Managers Barometer lag auf Augenhöhe mit dem breiten Aktienmarkt (MSCI World, in Euro, per 31. Dezember), schlug branchenübergreifend Neben- und Value-Werte, lag aber hinter Growth- und Finanzwerten.

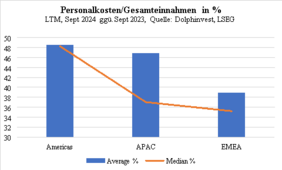

Vergleichsweise schlecht verlief es allerdings für Asset Manager in Europa. Ihre mittlere Marktkapitalisierung war 2024 rückläufig, während sie in Amerika kräftig anstieg. Diesen deutlichen Unterschied in der Bewertung ist in den Augen des Geschäftsführers der Dolphinvest Consulting, Michael Klimek, überraschend: „Europa verfügt eigentlich über einen erstaunlichen Wettbewerbsvorteil. Denn der Personalaufwand von Asset Managern in Europa liegt gemessen an ihren Gesamteinnahmen deutlich unter dem in Amerika, aber auch dem im asiatisch-pazifischen Raum.“

Mindestens genauso überrascht den Branchenexperten die Tatsache, dass europäische Asset Manager ihre Gesamteinnahmen gegenüber dem Vorjahr erheblich steigern konnten – im Gegensatz zu ihren amerikanischen, asiatischen und australischen Wettbewerbern. In EMEA betrug der Zuwachs der aggregierten Gesamteinnahmen aller Asset Manager 32,7% gegenüber 9,7% in Amerika und 2,2% in APAC.

Doch habe Europa, vor allem die Europäische Union einen strukturellen Nachteil, der diese beiden Vorteile entgegenstehe. „Trotz der wirtschaftlichen Macht der EU hinkt ihre Kapitalmarktgröße Amerika deutlich hinterher. Dies ist im Wesentlichen dem Fehlen sowohl einer EU-weiten Kapitalmarktunion als auch einer in der EU weithin akzeptierten Aktienrente zuzuschreiben“, so Klimek. Mit Ausnahme Skandinaviens und der Niederlande sei die Aktienrente in der EU – sei es im Rahmen der obligatorischen staatlichen Rente oder als freiwillige, aber attraktiv inzentivierte Zusatzrente – unterentwickelt.

Hemmschuh Deutschland

Klimek ist überzeugt: „Angesichts seiner Größe und wirtschaftlichen Bedeutung ist Deutschland der EU-weit größte Hemmschuh für die Entwicklung banken(crash)unabhängiger Unternehmensfinanzierung.“ Das könne nicht bloß als Versagen der früheren CDU- bzw. SPD-geführten Regierungen verstanden werden, sondern gründe tief in einem gesellschaftlichen Konsens. Denn Deutschlands erste komplett kapitalmarktbasierte Zusatzrente ohne Garantien – die „Nahles-Rente“ (2018) – scheiterte in der Praxis am geschlossenen Widerstand von Arbeitgebern und Arbeitnehmern.

„Eine gleichermaßen unsichere Zukunft dürfte die unlängst in der Ampelregierung mühselig errungene Kompromisslösung – das ‚Altersvorsorgedepot‘ – vor sich haben. Zumal sie nur von der kleinsten Ampelpartei, der FDP, vorangetrieben und das dazu gehörende Gesetz noch nicht verabschiedet wurde“; befürchtet der Branchenexperte.

Mangelndes Vertrauen in eigene Zukunft

Laut Klimek trug ein weiterer Faktor zur relativ schlechten Performance europäischer Asset-Manager-Aktien bei: „Die CEOs amerikanischer Asset-Management-Unternehmen blickten wesentlich optimistischer auf ihre eigene Zukunft als ihre Kollegen in Europa.“ Die Hälfte aller Asset Manager in Amerika kauften 2024 eigene Aktien zurück. In der Spitze reduzierte sich hier die Anzahl der Free-Float-Aktien um 47,9 %. Im asiatisch-pazifischen Raum betrieb ebenfalls die Hälfte aller börsennotierten Asset Manager aktive Kurspflege. Hier betrug jedoch der Maximalwert der Reduktion moderate 16,9 %. In EMEA waren es weniger als ein Drittel aller Asset Manager, die Aktien zurückkauften. Der Effekt war vergleichsweise gering: Der Anteil der Aktien im Free Float verringerte sich gegenüber 2023 in der Spitze um nur 11,6 %.

Ein weiteres Hemmnis für eine nachhaltige, ambitionierte Wachstumsphantasie der Asset-Management-Branche in Europa, sieht der Branchenexperte in den fundamentalen und strukturellen Problemen eines noch nicht vereinten europäischen Kapitalmarktes. „Hinzu kam, dass sich im Zuge des Ukrainekrieges und der Regierungskrisen in den wichtigen Ländern Frankreich und Deutschland eine politische Paralyse der gesamten EU offenbarte. Mit negativen Folgen für Märkte und politische Entscheidungsprozesse“, bedauert Klimek.

www.fixed-income.org

Grafik: © Dolphinvest