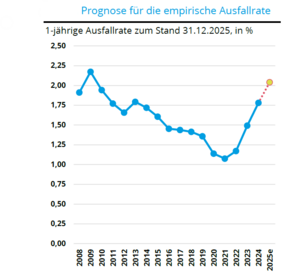

Creditreform Rating verzeichnet für das Jahr 2024 die höchste Ausfallrate deutscher Unternehmen seit mehr als einem Jahrzehnt – und prognostiziert für 2025 einen weiteren Anstieg. Wie aus der aktuellen 'Default Study 2025' der Ratingagentur hervorgeht, stieg der Wert im vergangenen Jahr von 1,49 Prozent auf 1,78 Prozent – der höchste Stand seit 2013. Für 2025 wird ein weiterer Anstieg auf 2,04 Prozent erwartet. Dieses Niveau wurde zuletzt während der globalen Finanzkrise 2008/09 erreicht.

Zentraler Faktor hinter dem Anstieg der Ausfallrate ist die weiterhin fragile gesamtwirtschaftliche Lage in Deutschland. Zwar prognostizieren die Ökonomen von Creditreform Rating für 2025 ein marginales Wachstum des realen Bruttoinlandsprodukts, die Schwächephase der deutschen Wirtschaft setzt sich jedoch weiter fort. „Ursächlich hierfür ist eine Kombination aus Investitionsschwäche, strukturellen Problemen in der Industrie sowie außenwirtschaftlichen Belastungen, etwa durch US-Zölle“, sagt Dr. Benjamin Mohr, Mitglied der Geschäftsleitung von Creditreform Rating. „Dies führt zu einer anhaltend hohen wirtschaftlichen Unsicherheit und zu einem Marktumfeld, welches immer mehr Unternehmen vor große Herausforderungen stellt.“

Kleine und junge Unternehmen häufiger von Ausfällen betroffen

Insbesondere kleinere Betriebe mit einem Jahresumsatz zwischen 500.000 und zwei Millionen Euro waren vermehrt von Ausfällen betroffen. Für dieses Größensegment liegt die Ausfallrate inzwischen bei 1,95 Prozent. Demgegenüber zeigten sich Großunternehmen mit einem Jahresumsatz von mindestens 250 Mio. Euro robuster (Ausfallrate 2024: 0,40 Prozent). Auch das Alter eines Unternehmens beeinflusst die Ausfallrisiken deutlich. So liegt die Ausfallrate bei jungen Unternehmen, in der Phase zwischen zwei und fünf Jahren nach der Gründung, bei 3,66 Prozent. Zum Vergleich: Bei etablierten Unternehmen (> 10 Jahre) lag die Ausfallrate bei lediglich 1,03 Prozent.

Spreizung nach Branchen und Regionen nimmt zu

Ein Blick auf einzelne Wirtschaftszweige zeigt deutliche Unterschiede bei den Ausfallraten: Am stärksten betroffen sind Verkehr und Logistik (3,37 Prozent), das Baugewerbe (2,30 Prozent) sowie konsumnahe Dienstleistungen (1,94 Prozent). Gegenüber den Vor-Pandemie-Werten von 2019 sind jedoch in fast allen Sektoren die Ausfallquoten gestiegen. „Im Vergleich zwischen den Wirtschaftszweigen können wir eine wachsende Spreizung der Risiken beobachten. So hat sich die Risikospanne zwischen den am besten (Grundstoffe) und am schlechtesten (Verkehr / Logistik) performenden Wirtschaftszweigen weiter vergrößert. Dies reflektiert die unterschiedlichen Betroffenheiten durch konjunkturelle Schwäche, Kostenbelastungen und branchenspezifische Transformationsprozesse“, erklärt Mohr.

Unter den Bundesländern weist Berlin mit 2,94 Prozent die höchste Ausfallrate auf, gefolgt von Bremen (2,25 Prozent) und Hamburg (2,11 Prozent). Am unteren Ende der Skala liegt Thüringen mit lediglich 1,20 Prozent. Auf Kreisebene reicht die Spanne von 4,39 Prozent in Offenbach bis zu nur 0,56 Prozent im thüringischen Eichsfeld.

Keine Entwarnung für 2025

Für das Jahr 2025 zeichnet sich bisher keine Trendwende ab. Vielmehr erwartet Creditreform Rating einen weiteren Anstieg der Ausfallraten auf 2,04 Prozent – ein Niveau, das zuletzt während der globalen Finanzkrise erreicht wurde. „Die deutsche Wirtschaft befindet sich in einer Phase tiefgreifender Veränderungen, die nicht ohne Reibungsverluste verlaufen wird. Die Kombination aus konjunktureller Stagnation, geopolitischen Spannungen und strukturellem Transformationsdruck – etwa im Zuge der Digitalisierung und Dekarbonisierung – stellt viele Unternehmen dabei vor enorme Herausforderungen“, betont Mohr und ergänzt: „Auch kurzfristige Stabilisierungseffekte – etwa durch rückläufige Inflation oder ein Ende der Zinserhöhungen – reichen bislang nicht aus, um die zunehmenden Ausfallrisiken einzudämmen. Die Ausfallrate dürfte somit vorerst weiter steigen.“

www.fixed-income.org