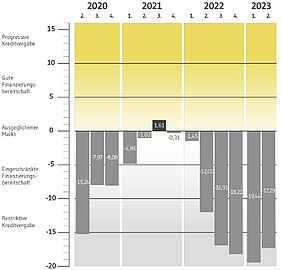

Nach sechs aufeinanderfolgenden Tiefstwerten steigt der Wert des BF.Quartalsbarometers erstmals wieder leicht an, von -19,44 Punkten in Q1-2023 auf nun -17,29 Punkte. Während sich wichtige Parameter des Sentiment-Indexes für Immobilienfinanzierer nicht weiter verschlechtert haben, berichten die Umfrageteilnehmer vereinzelt höhere Kreditvolumina. Zwar haben immer noch 38 Prozent der durchschnittlichen vergebenen Einzelkredite ein Volumen von unter zehn Millionen Euro (Q1: knapp 40 Prozent, jedoch wird erstmals seit sechs Quartalen wieder ein Wert von über 100 Millionen Euro vermeldet. Auf Kredite zwischen 50 und 100 Mio. Volumen entfallen knapp 17 Prozent (Q1: 12,5 Prozent).

An der Einschätzung der aktuellen Lage am Finanzierungsmarkt ändert sich im Vergleich zum ersten Quartal kaum etwas. Weiterhin bewerten sie drei Viertel der befragten Finanzierungsexperten als restriktiver, ein Viertel als gleichbleibend. Auch die Neugeschäftsentwicklung stagniert beim überwiegenden Teil der Umfrageteilnehmer. Eine Stagnation ist außerdem bei der Einschätzung der zusätzlichen Liquiditätskosten zu verzeichnen.

Francesco Fedele, CEO der BF.direkt AG, kommentiert: „Bei der Stimmung unter den Immobilienfinanzierern zeichnet sich nach unserer Einschätzung eine Bodenbildung ab. Die Frage ist, wie lange wir auf diesem Stand verharren.“ Auch die volkswirtschaftlichen Rahmendaten sprechen für eine Stabilität auf niedrigem Niveau. Professor Dr. Steffen Sebastian, Inhaber des Lehrstuhls für Immobilienfinanzierung an der IREBS und wissenschaftlicher Berater des BF.Quartalsbarometers, sagt: „Aktuell zeichnet sich eine Seitwärtsbewegung bei den Zinsen ab. Während die Erwartungen der Ökonomen divergieren, herrscht in einem Punkt Einigkeit: Die Inflationsrate wird das von der EZB gesteckte Ziel von zwei Prozent mittelfristig übertreffen. Das heißt, dass sinkende Zinsen vorerst nicht in Aussicht sind.“

Die Margen haben ihren steilen Anstieg fortgesetzt und erreichen ihren höchsten Stand seit Beginn der Erhebung im Q4-2012. Der Durchschnittswert in der Bestandsfinanzierung wächst von 235,1 Basispunkten (bp) im Vorquartal auf nun 245,1 bp. Die Durchschnittsmarge für Projektentwicklungen legt von 337,1 auf 342,3 bp zu. Die Loan-to-Costs (LTCs) und Loan-to-Values (LTVs) bleiben mit 65,3 (+0,3 Prozentpunkte) bzw. 69,3 Prozent (+0,1 Prozentpunkte) stabil.

Bei der Frage, welche Immobilientypen derzeit finanziert werden, zeichnen sich bei Projektentwicklungen in der Zwei-Jahres-Betrachtung deutliche Entwicklungen ab. Gaben im Q2-2021 noch alle Umfrageteilnehmer an, Kredite für Wohn-Developments von Bestandshaltern zu vergeben, sind es aktuell nur noch 63,6 Prozent. Bei der Finanzierung für Bauträger und Aufteiler von Wohnungen sank die Bereitschaft von 70,4 auf 38,6 Prozent. Der Anteil der Institute, die Büroentwicklungen finanzieren, ging von 81,5 auf 56,8 Prozent zurück. Auch in den anderen Nutzungsarten Logistik, Einzelhandel, Sozialimmobilien, Mikroapartments und Parkhäuser sank die Finanzierungsbereitschaft. Einzig Hotel-Developments verzeichnen deutliche Zuwächse, von 7,4 auf 22,7 Prozent.

„An diesen Zahlen lässt sich die Krise im Projektentwicklungsmarkt ablesen. Vor allem die sinkende Finanzierungsbereitschaft für Wohnprojekte gibt zu denken. Denn sie ist ein Indikator dafür, dass sich der Wohnungsmangel verschärfen wird. Hier schlagen wohnungspolitische Fehlentwicklungen voll durch“, kommentiert Manuel Köppel, CFO der BF.direkt AG.

Bei der aktuellen Frage, wie sich ESG künftig auf die Finanzierbarkeit von Wohnungsbeständen auswirkt, erwarten die Umfrageteilnehmer, dass die Einhaltung der Nachhaltigkeitskriterien erheblichen Einfluss auf die Verfügbarkeit von Fremdkapital haben wird. Einige Experten prognostizieren, dass die Finanzierung ohne Berücksichtigung von ESG-Kriterien zukünftig deutlich erschwert wird. Kritische Überprüfungen der energetischen Kriterien bei Bestandswohnungen sind bereits jetzt Teil der Kreditentscheidung.

Zur Methodik

Das BF.Quartalsbarometer wird im Auftrag der BF.direkt AG, Spezialist für die Finanzierung von Immobilienprojekten, durch das Analyseunternehmen bulwiengesa AG erarbeitet. Der Index gibt die Stimmung und das Geschäftsklima der Immobilienfinanzierer in Deutschland umfassend wieder.

Zur Ermittlung des BF.Quartalsbarometers werden vierteljährlich ca. 110 Experten befragt, die größtenteils direkt mit der Vergabe von Krediten an Immobilienunternehmen betraut sind. Das Panel besteht aus Vertretern unterschiedlicher Banken und anderen Finanzierern. Der Wert des BF.Quartalsbarometers setzt sich aus verschiedenen Bestandteilen des Fragebogens zusammen: aus der Einschätzung zur Veränderung der Finanzierungsbedingungen, der Entwicklung des Neugeschäfts, der Höhe der gewährten Kredittranchen, der Risikobereitschaft der Finanzierer nach Assetklassen, der Höhe der LTV-/LTC-Werte, der Entwicklung der Margen, der Bedeutung alternativer Finanzierungsmöglichkeiten und der Entwicklung der Liquiditätskosten.

www.fixed-income.org

Grafik: © BF.direkt AG

BF.Quartalsbarometer Q2-2023: Leichte Stimmungsaufhellung bei den Immobilienfinanzierern

Investment

fixed-income.org

- BOND MAGAZINE

- Who is Who

- Anleihen-Check

- Investment

- Neuemissionen

- Unternehmens-News

- Restrukturierung

- Schuldscheindarlehen

- Emission von Anleihen

- Handelbarkeit

- Schuldverschreibungsgesetz (SchVG)

- Anleihehandel QUOTRIX Wochenrückblick

- Zinsen, Renditen, Geldmarktsätze

- Ratingdefinition

- Events

- Links

- Über uns

- Impressum

- Datenschutzerklärung