Ist 2025 schon vorbei? An den Märkten hat sich in diesem Jahr schon so viel getan, dass es eigentlich so sein müsste. Anfang Januar, nach dem guten Arbeitsmarktbericht für Dezember, deuteten einige Wall-Street-Ökonomen an, dass es 2025 keine Zinssenkungen und möglicherweise sogar Zinserhöhungen durch die US-Notenbank (US Fed) geben könnte.

Es kommt einem wie eine Ewigkeit vor, aber die Aktienmärkte hatten einen guten Start ins Jahr – der S&P 500 stieg bis zu seinem bisherigen Jahreshoch am 19. Februar um 4,6 %. Inzwischen ist der S&P 500 deutlich von diesem Höchststand gefallen, und die Märkte gehen von Zinssenkungen vor Jahresende aus, wobei „Fast-Money“-Investoren wie Hedgefonds ihre Positionen so schnell auflösten wie seit Corona nicht mehr.

Deutliche Luftturbulenzen

Die Hauptursache für das jüngste „Luftloch“ scheinen die Zollerhöhungen und die möglichen wirtschaftlichen Auswirkungen des Personalabbaus in der US-Regierung zu sein. Als Immobilienspezialisten sind wir nicht besonders qualifiziert, uns über die globale Handelsbilanz oder die Staatsausgaben zu äußern, aber wir können versuchen, die Frage zu beantworten: „Was bedeutet das für die Fundamentaldaten von Gewerbeimmobilien?“ Unsere Antwort: Wahrscheinlich sehr wenig.

Natürlich glauben wir nicht, dass die Fundamentaldaten von Gewerbeimmobilien (CRE) völlig immun gegen eine wirtschaftliche Rezession sind. In diesem Szenario würden wir einen Anstieg der Mietausfälle und eine Verlangsamung der Mieterentscheidungen erwarten. Dies dürfte im Laufe der Zeit zu niedrigeren Belegungen und Mietpreisen führen. Wir glauben jedoch, dass CRE im Vergleich zu anderen Wirtschaftssektoren einige Vorteile aufweisen, die eine Überprüfung wert sind.

Weniger Unsicherheit

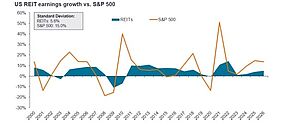

Als Immobilieninvestoren müssen wir nicht schätzen, wie viele Einheiten unseres Produkts die Verbraucher dieses Jahr kaufen, ob unsere Zulieferer die Preise für die von uns produzierten Waren erhöhen, ob unser wichtigstes Medikament zugelassen wird oder ob eine neue Technologie auf den Markt kommt, die unsere Hard- oder Software überflüssig macht. CRE arbeitet auf Basis rechtlicher Mietverträge, bei denen die künftigen Cashflows sehr gut vorhersehbar sind. Hochwertige Immobilien ziehen meist hochwertige Mieter an, die in der Regel ihren Verpflichtungen nachkommen. Das war sogar während der Corona-Krise zu beobachten – die Mieter zahlten ihre Mieten selbst bei Abwesenheit weiter. Diese Dynamik zeigt sich in der Standardabweichung der Erträge von Real Estate Investment Trusts (REITs), die etwa ein Drittel derjenigen des S&P 500 beträgt.

Etablierte Vermieterstärke

Zölle mögen die Wirtschaft zwar belasten, der größte Feind eines hochwertigen CRE-Vermieters sind jedoch neue Anbieter, die versuchen, Mieter abzuwerben. Wenn Baumaterialien wie Stahl und Holz teurer werden und Abschiebungen die Zahl der Arbeitskräfte im Baugewerbe schrumpfen lassen und somit die Arbeit verteuern, werden die Baukosten steigen. Dies schafft eine zusätzliche Hürde für Projektentwickler, was für etablierte Vermieter wie börsennotierte REITs, in die wir investieren, eine gute Nachricht ist. Die Angebotslage war bereits günstig (Abbildung 2), da Neubauten in vielen Sektoren in den Jahren 2022/23 zurückgefahren wurden. Dieser Vorteil dürfte sich in den kommenden Jahren in der Preissetzungsmacht der Vermieter niederschlagen, vor allem in Sektoren wie Industrie/Logistik und Wohnungen.

Flexibilität zur Neupositionierung

Ein Vorteil, den nur börsennotierte REIT-Manager, nicht aber die privaten Immobilienmanager haben: Sie können ihre Portfolios als Reaktion auf neue Informationen nahtlos umschichten. Wir verfolgen 17 verschiedene Immobilientypen innerhalb des CRE-Sektors. Einige davon sind langfristiger und defensiver ausgerichtet (z. B. Gesundheitswesen, Net Lease, Rechenzentren), während andere in ihren Fundamentaldaten viel schneller auf wirtschaftliche Veränderungen reagieren (Hotels, Lagerhallen, Wohnungen). Wir können unsere Portfolios innerhalb weniger Tage neu positionieren – ein sehr unterschätzter Vorteil der Anlageklasse börsennotierter REITs.

Chance durch Volatilität

Wir sind der Ansicht, dass Volatilität Chancen für Anleger schafft – wobei die von uns betreuten Investoren einen Zeithorizont haben, der in Jahren und nicht in Wochen oder Quartalen gemessen wird. Vor diesem Hintergrund bietet die aktuelle Situation an den Aktienmärkten zwei spezifische Gelegenheiten:

1. Obwohl REITs den S&P 500 im bisherigen Jahresverlauf geschlagen haben, sind auch sie gefallen. Sie begannen das Jahr mit nahezu historisch hohen Abschlägen gegenüber dem breiten Markt. Das Anlegerinteresse an „defensivem Wachstum“ scheint seit einigen Jahren gering zu sein, aber vielleicht ändert sich das jetzt. Die relativen Bewertungen der REITs machen sie nach unserer Meinung in einem gesunden makroökonomischen Umfeld attraktiv. Vielleicht machen ihre defensiven Eigenschaften sie jedoch in einem unsicheren Umfeld noch attraktiver.

Der derzeitige Ausverkauf an den Märkten scheint eher technischer Natur zu sein, vor allem im Zusammenhang mit der Idee des „De-Grossing“ von Hedgefonds. In einem kürzlich erschienenen Bericht von Bloomberg News heißt es: „Die Fähigkeit, erfolglose Händler fristlos zu entlassen und Positionen aufzulösen, hilft [Hedge-Fonds]-Firmen zwar beim Risikomanagement und bei der Erzielung gleichmäßiger Renditen, verschlimmert aber Marktausverkäufe, wenn sie dies gleichzeitig tun.“ Für uns klingt dies nach einer Marktineffizienz. Wir gehen davon aus, dass dies bei REITs der Fall ist, und sehen darin eine Chance zum Erwerb von Aktien hochwertiger REITs zu vergünstigten Preisen.

Sicherheitsgurte weiterhin sicher anlegen

Die Nachrichtenflut und die Schwankungen an den Aktienmärkten waren in diesem Jahr geradezu rasant und beinahe ermüdend – und es ist erst März. Immobilien gelten manchmal als etwas langweilige Anlageklasse, der es an der schlagzeilenträchtigen Aufmerksamkeit anderer Sektoren mangelt. Doch angesichts des derzeitigen volatilen und unsicheren makroökonomischen Umfelds ist es vielleicht eine positive Eigenschaft, beständig und langweilig zu sein.

Auch wenn es verlockend ist, sich von der täglichen Aufregung des Nachrichtenflusses und den damit einhergehenden Marktturbulenzen mitreißen zu lassen, würden wir dazu raten, das Steuer nicht herumzureißen, sondern sich stattdessen auf das Ziel zu konzentrieren und nach einer weniger holprigen Route zu suchen.

www.fixed-income.org