Die geplanten und bereits umgesetzten US-Zölle haben auch Nachranganleihen von Industrieunternehmen (Corporate Hybrids) getroffen: Die bis zur Zollankündigung im Jahresverlauf verzeichnete Einengung der Risikoprämien wurde vollständig umgekehrt. Zugleich haben Corporate Hybrids sich aber im Vergleich mit anderen Risikoassets als relativ widerstandsfähig erwiesen. Das dürfte am großen Anteil defensiver Geschäftsmodelle liegen. Für Anleger ist die aktuelle Rendite auf den ersten Kündigungstermin des Marktes für Corporate Hybrids von durchschnittlich 4,80% ein attraktives Einstiegsniveau.

Die jüngsten Schwankungen an den Finanzmärkten infolge der geplanten und bereits umgesetzten US-Zölle haben die Risikoprämien bei Nachranganleihen von Industrieunternehmen (Corporate Hybrids) seit Jahresanfang wieder steigen lassen. Gemessen am »ICE BofA Euro Non-Financial Subordinated Index« legten sie seit Jahresbeginn um 31 Basispunkte zu. Damit wurde die bis zur Zollankündigung im Jahresverlauf verzeichnete Einengung der Risikoprämien umgekehrt. Für Anleger ist die aktuelle Rendite auf den ersten Kündigungstermin des Marktes für Corporate Hybrids von 4,80% – gemessen am »ICE BofA Euro Non-Financial Subordinated Index« – ein attraktives Einstiegsniveau. Der Publikumsfonds BANTLEON SELECT CORPORATE HYBRIDS hat sogar eine Rendite von 5,59%.

Besonders stark nachgefragt sind derzeit kurz laufende Corporate Hybrids, während Verkaufsinteresse – sofern vorhanden – primär bei längeren Laufzeiten zu beobachten ist. So erzielten Corporate Hybrids eine relative Outperformance bei risikofreudigeren Anlageklassen: Der Gesamter-trag beläuft sich seit Jahresbeginn auf -0,46%, während der S&P 500 (in EUR) in diesem Risk-off-Umfeld über 16,2% verlor. Derweil sind die Risikoprämien des High-Yield-Marktes – gemessen am »ICE BofA Euro High-Yield Index« – seit Jahresanfang sogar um 101 Basispunkte gestiegen, bei einer schwächeren Wertentwicklung von -1,03% (Stand: 11. April 2025).

Emissionsvolumen in USD steigt deutlich

Bei der diesjährigen Emissionstätigkeit ist eine deutliche Zunahme der Emissionen in USD zu be-obachten. Dieser Wandel wird maßgeblich durch Anpassungen in der Ratingmethodologie von Moody’s beeinflusst, welche die Emittenten dazu ermutigen, gewisse strukturelle Emissions-merkmale bei der mindestens 30-jährigen Laufzeit sowie beim optionalen Couponaufschub einzu-halten, um so von einer erhöhten Eigenkapitalanrechnung zu profitieren. Während im Jahr 2024 noch rund 65% des globalen Primärmarktvolumens auf EUR-denominierte Corporate Hybrids ent-fielen, verlagert sich das Bild in diesem Jahr deutlich zugunsten des US-Dollars. Das Emissionsvo-lumen in USD liegt mittlerweile umgerechnet bei beeindruckenden 12,8 Mrd. Euro, während Corporate Hybrids in EUR bislang lediglich ein Volumen von 6,9 Mrd. Euro erreicht haben.

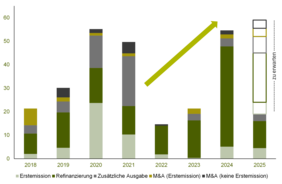

Eine Erholung ist beim jährlichen Emissionsvolumen von Corporate Hybrids zu beobachten, das seit dem Zinsschock der EZB im Jahr 2022 wieder zu den Niveaus aus der Niedrigzinsphase zu-rückkehrt. Dies ist insbesondere auf die bilanzielle Attraktivität von Corporate Hybrids in der Ka-pitalstruktur zurückzuführen. So profitieren die Unternehmen mit der Emission von einer in der Regel 50%igen Eigenkapitalanrechnung auf ihre Kreditkennzahlen bei Ratingagenturen. Damit optimieren sie ihre Bilanz, ohne klassische Eigenkapitalmaßnahmen mit den bekannten Nachteilen nutzen zu müssen.

Sorgfältige Auswahl und aktives Management wichtig

Trotz der positiven Eigenschaften von Corporate Hybrids ist bei der Auswahl größte Sorgfalt ge-boten. Die strukturellen Besonderheiten, wie sie im jeweiligen Anleihenprospekt festgelegt sind, erfordern eine detaillierte Analyse und ein aktives Management. Bei Emittenten mit einem S&P-Rating ist das »Call & Replace«-Prinzip zu beachten: Die Unternehmen sind angehalten, ihre Hybridanleihen zum ersten möglichen Kündigungstermin zurückzukaufen und durch neue Emissionen zu ersetzen. Andernfalls entfällt die 50%ige Eigenkapitalanrechnung der Anleihe, was die Kreditkennzahlen negativ beeinflusst. Deshalb ist der überwiegende Teil der Marktaktivität im Segment Corporate Hybrids durch Refinanzierungen geprägt. Im Gesamtjahr 2025 sollte weltweit ein Volumen von rund 33 Mrd. Euro refinanziert werden. Darüber hinaus gehen wir davon aus, dass europäische Versorger den Markteintritt mit Hybridanleihen planen, um Geld für den dringend notwendigen Ausbau der Energie-Infrastruktur zu bekommen. Das Emissionsvolumen könnte im Jahr 2025 insgesamt auf etwa 60 Mrd. Euro wachsen und den globalen Marktwert von Corporate Hybrids auf rund 265 Mrd. Euro steigen lassen.

Großer Anteil defensiver Geschäftsmodelle

Insgesamt lässt sich festhalten: Trotz eines unsicheren geopolitischen Umfelds und zunehmender makroökonomischer Risiken sind Corporate Hybrids auch in diesem Jahr ein solides und strate-gisch wertvolles Anlageinstrument. Dies ist vor allem auf den großen Anteil defensiver Ge-schäftsmodelle im Anlageuniversum zurückzuführen. Wir gehen zwar davon aus, dass der Druck auf Corporate Hybrids bei anhaltend hoher Volatilität an den Risikomärkten langsam zunehmen würde. Andererseits könnte es im Fall positiver Entwicklungen, wie einer Entspannung im Handelsstreit ohne starke Gegenmaßnahmen, zu einer markanten Rallye kommen, bei der Corporate Hybrids andere Anleihensegmente deutlich übertreffen. Unter dem Strich bleiben die technischen Faktoren von Corporate Hybrids als Sweetspot im Anleihenmarkt sehr positiv und BANTLEON SELECT CORPORATE HYBRIDS bietet wieder eine attraktive Einstiegschance bei einer Rendite auf den ersten Kündigungstermin von 5,59%. Diese relativ hohe Rendite ist ein solides Fundament, um auf 12-Monatssicht eine Wertentwicklung von etwa 6% erzielen zu können.

Corporate Hybrids bei BANTLEON

BANTLEON bewirtschaftet Corporate Hybrids unter anderem im Anleihenfonds BANTLEON SELECT CORPORATE HYBRIDS (LU2038755174). Bis zu 35% des Fondsvolumens (temporär maximal 40%) dürfen in Nachranganleihen mit Non-Investment-Grade-Rating investiert werden (Emittenten-rating liegt ausschließlich im Bereich Investment Grade).

www.fixed-income.org