Käufer amerikanischer Staatsanleihen machen sich Gedanken über die Konsequenzen einer Wahl Trumps für ihre Assetklasse. Es gibt ausreichend Argumente für höhere Renditen.

Mit Blick auf die US-Präsidentschaftswahl im November dürften sich Käufer amerikanischer Staatsanleihen (Treasuries) langsam die Frage stellen, welche Auswirkungen diese Wahl auf ihre Anlagen haben könnte. So offen diese Frage an sich noch ist, halten wir die Wahrscheinlichkeit, dass es im Falle eines Wahlsieges von Donald Trump im Nachgang der Stimmenauszählung zu vergleichbaren (Rendite-)Verwerfungen wie 2016 kommen könnte, für gering – was nicht heißen soll, dass die Renditen nicht generell ansteigen dürften. Der Überraschungseffekt wäre deutlich weniger ausgeprägt, die Märkte dürften das Szenario früher einpreisen, und nicht zuletzt befinden wir uns in einem ganz anderen Wirtschafts- und Zinszyklus. Doch der Reihe nach.

Auch wenn noch ein Dreivierteljahr vor der Wahl liegt und Trumps Kandidatur für die Republikaner alles andere als in trockenen Tüchern ist, ist sein möglicher Sieg das Szenario, das die Märkte beschäftigt.

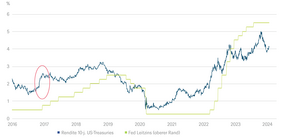

Im November 2016 waren die Renditen in den Wochen nach dem unerwarteten Wahlausgang regelrecht in die Höhe geschossen. Ausgehend von Niveaus um 1,80 Prozent kurz vor dem Urnengang fand sich die Rendite zehnjähriger Staatsanleihen bis Mitte Dezember auf Niveaus von knapp 2,65 Prozent wieder – und verzeichnete damit den kräftigsten Anstieg seit sieben Jahren. Die Federal Reserve (Fed) stand seinerzeit am Anfang eines Zinsanhebungszyklus und hatte zum Zeitpunkt der Wahl erst eine Erhöhung durchgeführt.

Die Treiber, die die Rendite zehnjähriger US-Treasuries über weite Strecken des vergangenen Jahres kräftig haben steigen lassen, könnten mit der Diskussion um eine mögliche Rückkehr Trumps erneut relevant werden. Es geht um Steuern und Wachstum, um das amerikanische Haushaltsdefizit und um allgemeine Regulierungsfragen. Und letztlich somit um die so genannte Term-Premium. Dieser Faktor ist Ausdruck der erwarteten Unsicherheiten und Risiken in der verbleibenden Restlaufzeit der Bonds. Je größer die Fragezeichen, desto höher die Laufzeitenprämie. Aktuell hat Donald Trump zwar erst wenig konkrete Ankündigungen gemacht. Er hat jedoch bereits verlauten lassen, dass er die Zölle auf sämtliche Importe auf zehn Prozent festsetzen möchte, was sich wahrscheinlich inflationär auswirken dürfte, und angekündigt, dass er die Steuersenkungen von 2017 beibehalten wird, die ebenfalls das Wachstum und die Preise anheizen. Zusammen mit den Erfahrungen aus Trumps erster Amtszeit ergeben sich genügend Argumente für höhere Renditen im Falle seiner Wahl.

Schon jetzt befindet sich der Treasury-Markt in schwierigem Fahrwasser. Investoren stellen sich mehr und mehr die Frage, wer das hohe Volumen an neuen Anleihen kaufen soll, das zur Finanzierung der von der aktuellen Regierung geplanten Ausgaben emittiert werden muss. Denn vor dem Hintergrund der aktuellen geopolitischen Spannungen besteht durchaus die Gefahr, dass wichtige internationale Käufergruppen wegfallen könnten. Zudem sieht sich der Treasury-Markt in diesem und dem kommenden Jahr mit extrem hohen Fälligkeiten konfrontiert, die refinanziert werden müssen.

Die Frage, ob die Ergebnisse der ersten Vorwahlen bereits Marktreaktionen ausgelöst haben, lässt sich vor dem Hintergrund einer Reihe anderer marktbewegender Ereignisse nur schwer beantworten. Doch je mehr der Markt mit einem Wahlsieg Trumps rechnet und dies in höheren Renditen oder einem stärkeren Dollar ausdrückt, desto geringer dürfte die Reaktion nach einem Wahlsieg Trumps ausfallen. Nichtsdestotrotz dürfte Trump für die meisten Marktteilnehmer im Vorfeld der Wahl und danach mit einem höheren Risiko verbunden sein - und dass unserer Meinung nach zu Recht.

www.fixed-income.org

Grafik: Wie werden die Renditen von US-Staatsanleihen auf einen Wahlsieg Trumps reagieren?

Quellen: Bloomberg Finance LP, DWS Investment GmbH; Stand: 23.01.2024