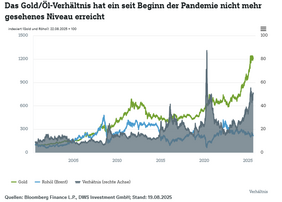

Das Gold/Öl-Verhältnis – also die Anzahl an Barrel Öl, die man für eine Unze Gold kaufen kann – gibt einen schnellen Überblick über die wirtschaftliche Lage und die Stimmung an den Märkten. Anfang August stieg das Verhältnis auf über 50 Barrel pro Unze Gold und lag damit weit über dem Durchschnitt von etwa 18 seit dem Jahr 2000. Doch was hat diese Divergenz verursacht? Und wohin entwickelt sich das Verhältnis? Die Divergenz zwischen zwei der wichtigsten Rohstoffe der Welt spiegelt die wachsenden wirtschaftlichen Unsicherheiten wider. Gold neigt dazu, seinen Wert in wirtschaftlichen Abschwungphasen zu halten, und kann als potenziell sicherer Hafen und Inflations-Hedge dienen. Ölpreise spiegeln das Gleichgewicht zwischen Angebot und Nachfrage sowie das Risiko für die Herstellung wider. Öl steigt in der Regel, wenn Industrieproduktion und Konsum zunehmen.

In der Vergangenheit spiegelten extreme Werte des Gold/Öl-Verhältnisses den Beginn großer makroökonomischer Veränderungen wider. Als das Verhältnis zuletzt über das heutige Niveau stieg, brach die Corona-Pandemie aus. Nun ist Gold innerhalb von drei Jahren um über 90 Prozent auf rund 3.400 Dollar pro Unze gestiegen, während Brent seit Jahresbeginn auf 66 Dollar pro Barrel gefallen ist, nachdem es nach der Pandemie bei rund 80 Dollar gelegen hatte. Die Gründe hierfür scheinen auf der Hand zu liegen. In den vergangenen drei Jahren verzeichnete Gold eine beispiellose Nachfrage seitens der Zentralbanken, insbesondere aus Ländern wie China und Indien, die nach Alternativen zu US-Staatsanleihen suchten und ihre Abhängigkeit vom US-Dollar verringern wollten. Gold wird von Anlegern auch als sicherer Hafen wahrgenommen, was gerade in letzter Zeit, in der manche Investoren spekulierten, der Dollar hätte seine Diversifizierungsfunktion verloren, zu Zuflüssen in das Edelmetall geführt hat. Und Gold ist immer noch beliebt als Absicherung gegen Inflation. Auch wenn diese seit der Pandemie zurückgegangen ist, ist sie beispielsweise in den USA noch immer vergleichsweise hoch.

Der Ölpreis hingegen ist einfachen Marktprinzipien zum Opfer gefallen: geringere Nachfrage und höheres Angebot. Die weltweite Rohölproduktion ist aufgrund der höheren Fördermengen der OPEC+ deutlich gestiegen. Außerdem sind die USA mit ihrem Schieferölboom zu einem bedeutenden Akteur in der Ölförderung geworden. Auf der anderen Seite verstärken Nachfrageängste die pessimistische Preisstimmung. Die Zollpolitik hat die wirtschaftlichen Aussichten für 2025 deutlich getrübt und die jüngsten diplomatischen Bemühungen zur Beendigung des Konflikts zwischen Russland und der Ukraine haben ebenfalls Druck auf die Preise ausgeübt. Erfolgreiche Friedensgespräche könnten zu einem Anstieg des russischen Angebots führen und den Rohölpreis weiter unter Druck setzen.

„Wir gehen davon aus, dass die strukturellen Kräfte, die Gold und Öl antreiben, sich allmählich normalisieren und sich das derzeitig extreme Verhältnis verringern wird“, sagt Darwei Kung, Leiter Rohstoffe und Natürliche Ressourcen bei der DWS. Die Märkte haben die geplanten Produktionssteigerungen der OPEC+ weitgehend eingepreist, und die jüngsten Zollvereinbarungen haben die Gefahr für höhere Zölle etwas verringert. Unserer Ansicht nach ist es auch unwahrscheinlich, dass Gold in den kommenden Jahren weiter stark steigen wird. Dies dürfte vor allem an der rückläufigen Nachfrage nach Schmuck liegen, die in der Vergangenheit nur durch große Investitionsnachfrage ausgeglichen werden konnte. Andererseits bleibt eine erhebliche Unsicherheit bestehen, da die Einführung höherer Zölle als erwartet erneut Zweifel an der Weltwirtschaft wecken könnte, was den Ölpreis belasten und möglicherweise Gold begünstigen würde.

www.fixed-income.org