Schwellenländeranleihen bieten Potenzial zur Diversifikation – insbesondere dann, wenn man sich außerhalb der Benchmark und hinein in die Nischenmärkte bewegt. Die operativen Anforderungen an Anlagemanager sind jedoch hoch. 2018 kehrte die Volatilität an die Märkte zurück, getrieben von den globalen Währungsentwicklungen und zunehmendem Protektionismus. Neben zahlreichen anderen Assetklassen wurden davon auch Schwellenländeranleihen (Emerging Markets Debt, kurz EMD) erfasst, die im zweiten Quartal von deutlichen Kurskorrekturen betroffen waren. Anlegern, die vor allem am langfristigen Potenzial der EMD-Märkte interessiert sind, bietet sich durch den Einbruch unter Umständen eine günstige Gelegenheit zum Einstieg, denn die Bewertungen sind jetzt sowohl relativ als auch im historischen Vergleich günstiger.

Langfristig spricht nach unserer Einschätzung viel für EMD. Schwellenländeranleihen waren in den letzten Jahren bei Anlegern sehr gefragt. Die Rückkehr der Volatilität erhöht die Bedeutung der Downside Protection durch konsequentes Risikomanagement – denn nur durch eine Begrenzung von Verlustrisiken ist es möglich, attraktive, risikobereinigte Renditen über einen Marktzyklus zu erwirtschaften.

Warum es auf die Größe ankommt

Bei Schwellenländeranleihen ist die Größe des verfügbaren Anlageuniversums, bzw. die darin enthaltene Vielfalt, entscheidend. Investoren, die ihr Anlageuniversum erhöhen, indem sie über die engen Grenzen einer Benchmark gehen, erhalten zusätzliche Flexibilität und können in eine größere und diversifiziertere Gruppe von Ländern investieren. Außerdem erhalten sie Zugang zu Märkten, die anderen verschlossen bleiben. Diese Flexibilität und ein signifikantes Exposure außerhalb der Benchmark sind die Schlüssel zur Erzielung der oft genannten Diversifikationsvorteile von Schwellenländeranleihen. Diese beruhen unter anderem auf der Miteinbeziehung von selten analysierten und oft weniger effizienten Märkten, die mit ihrem idiosynkratischen Risikoprofil typischerweise auch weniger stark mit den entwickelten Märkten korreliert sind. Zur Erschließung dieser Chancen bedarf es allerdings eines Anlagemanagers, der über die notwendige operative Infrastruktur verfügt.

Ein solch breiter, uneingeschränkter Ansatz verlangt nach erheblichen Research-Kapazitäten, um tiefgehende, länderspezifische Analysen zu fahren und die Risikofaktoren von Zinsen und Währungen untersuchen zu können. Mit Blick auf Trading-Kompetenz und lokale Präsenz zeigen sich ebenfalls hohe operative Anforderungen, denn viele dieser Länder sind kleine Nischenmärkte. Investoren, die eine Allokation in diese Assetklasse in Erwägung ziehen, sollten sich deshalb in jedem Fall einen verlässlichen Partner suchen, der über ein Team aus EM-Spezialisten sowohl auf der Investment- wie auch der operativen Seite verfügt. Nachweisbare Expertise, Erfahrung und operative Fähigkeiten in der Verwaltung von EM-Anleiheportfolios sind dabei unabdingbar.

Fazit

In Schwellenländern hat die Volatilität zugenommen. Wer in diesem Umfeld in Schwellenländeranleihen investieren will, sollte eine Strategie mit stringentem Risikomanagement in Betracht ziehen. Erfolgreiche Kapitalanlage in diesem Markt setzt außerdem nicht nur erhebliches Know-how voraus, sondern stellt auch hohe Anforderung an Research-Kapazitäten und operative Prozesse. Die Eaton Vance-Strategien streben hohe risikoadjustierte Renditen an und investieren dazu in ein breit diversifiziertes Anlageuniversum. Umgesetzt werden diese Strategien durch ein großes und spezialisiertes Investment-Team, das Zugang zu über 80 Märkten für EM-Anleihen hat. Wir investieren seit vielen Jahren in diese Assetklasse und haben uns dabei an zahlreiche verschiedene Marktbedingungen angepasst.

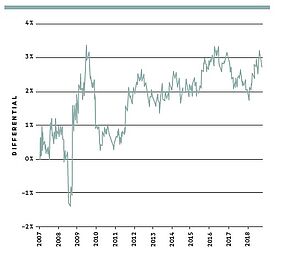

Grafik: EM-DM Real Yield Differential

Quelle : Bloomberg, Eaton Vance. Die realen Gewinne werden berechnet als nominaler Betrag abzüglich des letzten Quartals als prozentuale Veränderung (CPI) im Vergleich zum Vorjahr. Die Daten dienen lediglich der Information. Die vergangene Performance ist kein zu verlässiger Indikator für zukünftige Ergebnisse.

https://www.fixed-income.org/