Nach neuen Prognosen von NN Investment Partners (NN IP) wird sich das Wachstum der Neuemissionen grüner Anleihen im Jahr 2022 im Vergleich zu 2021 um 25 % auf 500 Mrd. EUR steigern. Dabei wird Europa eine Vorreiterrolle spielen. NN IP erwartet eine enorme Dynamik in Europa. Die EU wird in den nächsten 5 ½ Jahren 250 Mrd. EUR emittieren, um den EU-Finanzplan der „Next Generation“ zu unterstützen. Die Einführung der EU-Taxonomie, die klare grüne Kriterien für eine Reihe von Sektoren festlegt, dürfte die Emissionstätigkeit ebenfalls fördern. Außerdem besteht schließlich noch ein gewisser Nachholbedarf bei der Anleihenemission aus dem Jahr 2020. Sozial- und Nachhaltigkeitsanleihen werden 2022 jeweils 200 Mrd. EUR erreichen – das Wachstum in diesen Bereichen wird jedoch durch fehlende einheitliche Definitionen gebremst.

Ausblick auf 2022

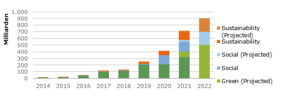

Im September überschritt der Green-Bonds-Markt den bedeutenden Meilenstein von 1 Bio. EUR an ausstehenden grünen Anleihen und auch der Markt für Sozial- und Nachhaltigkeitsanleihen ist gewachsen. Die Grafik zeigt die Entwicklung der Emissionen von grünen, sozialen und Nachhaltigkeitsanleihen in den letzten acht Jahren sowie die Prognose von NN IP für 2022.

Die Emissionen grüner Anleihen dürfte von 2021 bis 2022 um 100 Mrd. EUR auf rund 500 Mrd. EUR ansteigen. Die Emissionen von Sozialanleihen dürften im gleichen Zeitraum um 25 Mrd. EUR auf 200 Mrd. EUR und die Emissionen von Nachhaltigkeitsanleihen um 55 Mrd. EUR auf 200 Mrd. EUR steigen. Das Wachstum in den beiden letztgenannten Kategorien dürfte jedoch durch das Fehlen klarer Definitionen, z. B. über die zulässige Verwendung der Erlöse, gebremst werden. Die EU-Sozialtaxonomie wird hier hilfreich sein, befindet sich aber noch im Entwurfsstadium.

EU wird die Emissionen im Jahr 2022 bestimmen

Douglas Farquhar, Client Portfolio Manager Green Bond bei NN Investment Partners, geht davon aus, dass das Wachstum des Marktes für gelabelte festverzinsliche Wertpapiere weiterhin von europäischen Emittenten und Unternehmen dominiert wird. „Es wird erwartet, dass insbesondere die EU im Mittelpunkt der Emissionen stehen wird, da 2022 grüne Anleihen im Wert von schätzungsweise 50 bis 100 Mrd. EUR auf den Markt kommen werden. Sie sollen die von der Corona-Krise schwer getroffenen europäischen Länder unterstützen. Wir erwarten auch eine starke Zunahme in den Sektoren, die bisher bei den Emissionen von grünen Anleihen hinterherhinkten, darunter Metall- und Bergbau, Öl- und Energie- sowie Chemieunternehmen.“

„Angesichts zunehmendem Anlegerinteresse an ESG-orientierten Investitionen rechnen wir letztendlich damit, dass auch die USA auf dem Markt für nachhaltige Anleihen eine größere Rolle spielen werden. Zwar gibt es derzeit noch keine Anzeichen dafür, dass das US-Finanzministerium die Emissionen von grünen oder anderen gelabelten Anleihen plant, aber längerfristig könnten es dem europäischen Erfolg nacheifern."

Zukunftschancen nutzen

Die physischen Risiken des Klimawandels sind 2021 durch die extremen und sich verändernden Wetterereignisse sichtbarer geworden. Gleichzeitig verursachen die Auswirkungen der Corona-Pandemie weiterhin wirtschaftliche Verwerfungen. Vor diesem Hintergrund ist es von entscheidender Bedeutung, dass ein größerer Anteil der Staats- und Unternehmensanleihen grüne, soziale oder Nachhaltigkeitsanleihen sind. Grafik 2 zeigt den prozentualen Anteil der auf EUR lautenden Investment-Grade-Anleihen, die in den letzten acht Jahren als Impact Bonds begeben wurden. Es zeigt den raschen Anstieg auf 21 Prozent und verdeutlicht den Spielraum für ein potenzielles zukünftiges Wachstum nachhaltiger Anleihen, wenn globale Investment-Grade-Anleihen das gleiche Niveau erreichen.

Nachhaltigkeits-, Sozial- und Übergangsanleihen

In den letzten Jahren wurde eine „Label-Manie“ mit einer Reihe von neuen Anleihe-Labels ausgelöst. Sozialanleihen haben infolge der Corona-Pandemie drastisch zugenommen. Der Grund: Regierungen und supranationale Organisationen haben Sozialanleihen ausgegeben, um die Konjunkturerholung zu finanzieren und die Bevölkerung in dieser schwierigen Zeit zu unterstützen. Nachhaltigkeitsanleihen sind bei Emittenten, die eine Mischung aus Umwelt- und Sozialprojekten finanzieren wollen, populär geworden.

Der Markt für Nachhaltigkeits-, Sozial- oder Übergangsanleihen wird jedoch begrenzt sein, solange keine einheitlichen Definitionen verabschiedet sind. Insbesondere Übergangsanleihen haben unter dem Aufkommen von nachhaltigkeitsgebundenen Anleihen gelitten. Anleger müssen noch von der Notwendigkeit eines Transition-Labels überzeugt werden, da grüne Anleihen doch eine Übergangslösung mit klar definierten Standards sind. Nachhaltigkeitsanleihen – bei denen die Emittenten ihre eigenen KPIs und Ziele in Verbindung mit der Verschuldung festlegen – sind wegen ihrer Struktur, der mangelnden Ausrichtung auf die wichtigsten ESG-Kennzahlen und der Höhe der Anlegerentschädigung in Form eines Aufschlags für den Fall, dass die Emittenten ihre selbst auferlegten Ziele nicht erreichen, in die Kritik geraten.

Zusammenfassend lässt sich sagen, dass 2022 wahrscheinlich ein weiteres ereignisreiches Jahr für die Emissionen grüner Anleihen sein wird, in dem Europa dominiert, aber auch eine Reihe neuer Sektoren auf den Markt kommen werden. Sozial- und Nachhaltigkeitsanleihen müssen genauer definiert werden, um signifikante Fortschritte zu erzielen. Dies geschieht, wenn auch langsam. Insgesamt bietet der verbreiterte Markt weiterhin zusätzliche Liquidität und Diversifizierung für Anleger, die ihre Allokation in festverzinsliche Wertpapiere ganz oder teilweise durch grüne Anleihen ersetzen wollen.

www.green-bonds.com

Grafik: Wachstum des gelabelten Anleihenmarkts

Quelle: Bloomberg, Daten vom 27.09.2021