Für Hochzinsanleihen ähnelt das Jahr 2025 bislang einer Achterbahnfahrt. Im Zuge der weltweiten Verunsicherung nach den drastischen Zollankündigungen von US-Präsident Donald Trump Anfang April kam es zum Ausverkauf von Risikoanlagen. In der Folge erholten sich die Märkte jedoch rasch wieder. Aktuell bewegen sich die High-Yield-Spreads sogar in der Nähe historischer Tiefstände.

Offensichtlich sind die Anleger optimistisch, dass Trump nichts tun wird, was der Börse nachhaltig schadet – eine Haltung, für die die Medien den Begriff „TACO Trade“ (1) geprägt haben. Obwohl die US-Regierung bei ihren Zöllen gegen Handelspartner vorübergehend zurückgerudert ist, ist die amerikanische Wirtschaft unserer Ansicht nach noch nicht über den Berg.

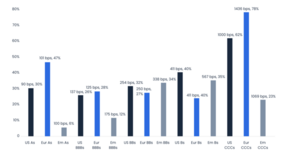

In Anbetracht der Makrorisiken erscheinen die Spreads zu eng

Die Verhandlungen mit wichtigen Handelspartnern wie China und der EU dauern an. Einen Deal-Abschluss gab es bislang nur mit Großbritannien. Und wie das britische Beispiel zeigt, können auch nach einer Einigung noch Restzölle bleiben. Außerdem könnten Verhandlungen scheitern. Derartige Szenarien könnten das Wirtschaftswachstum bremsen. Der Markt aber verhält sich so, als gäbe es keine Zollrisiken mehr.

Darüber hinaus könnte es im Sommer in den USA zum Regierungsstillstand kommen, wenn die Schuldenobergrenze nicht angehoben wird und der Kongress keinen neuen Haushalt verabschiedet. Die Anleger scheinen eine expansive Fiskalpolitik als positiv für Risikoanlagen zu betrachten, da höhere Staatsausgaben Liquidität in das System pumpen. Sie könnte aber auch Ängste vor einem untragbaren Defizit schüren, wie der diesjährige Anstieg der Renditen langfristiger US-Staatsanleihen zeigt. Höhere Zinsen bedeuten automatisch auch höhere Kreditkosten und können das Wirtschaftswachstum verlangsamen.

Gemessen an der derzeitigen Unsicherheit und den unabsehbaren politischen und makroökonomischen Risiken unter der Trump-Administration halten wir die High-Yield-Spreads für relativ eng. Die aktuelle Passivität der Anleger eröffnet aktiven Managern wie uns Möglichkeiten, Fehlbewertungen an den Märkten zu identifizieren und zu nutzen. Am High-Yield-Markt gibt es einige Segmente, die wir aus Spread-Sicht für teuer und daher weniger attraktiv halten. Umgekehrt bieten Sektoren wie Energie, die von vielen Anlegern derzeit gemieden werden, Möglichkeiten für eine Positionierung gegen den Konsens. Der Anstieg des Ölpreises aufgrund des andauernden Konflikts zwischen Israel und dem Iran könnte dem Sektor Auftrieb geben.

Außerdem sehen wir Potenzial im US-Gesundheitssektor. Gegen Ende letzten Jahres führten regulatorische und politische Sorgen zu einem Ausverkauf der Anleihen in diesem Sektor. Nachlassende politische Spannungen könnten die Attraktivität von Anleihen aus dem Gesundheitssektor erhöhen. Gleichzeitig dürfte ein heftiger Wirtschaftsabschwung Anleihen mit CCC-Rating und zyklische Sektoren härter treffen.

Wir halten den europäischen Markt weiterhin für attraktiver als den US-Markt. Die Anleger sind trotz des andauernden Handelskrieges sehr optimistisch für US-Risikoanlagen. Unterdessen hellt sich das makroökonomische Umfeld in Europa auf, unterstützt durch fiskalische Impulse und sinkende Zinsen.

Hohe Renditen aus Hochzinsanleihen speisen sich normalerweise aus der laufenden Verzinsung

Die Spreads von Hochzinsanleihen liegen zwar derzeit am unteren Ende ihrer historischen Spanne. Die Gesamtverzinsung (All-in-Yield) ist jedoch weiterhin relativ hoch und diese Kuponeinnahmen bieten Aussicht auf anhaltend beständige Anlageerträge. Im Vergleich zu Aktien bieten Hochzinsanleihen Vorteile wie eine kurze Duration, eine vorrangige Stellung in der Kapitalstruktur und eine relativ geringe Volatilität. Trotzdem bleiben „Vorsicht“ und „Geduld“ vorerst unsere Leitprinzipien, da viele Anleger weiterhin sehr passiv sind und das Potenzial für negative Entwicklungen ignorieren.

In diesem Umfeld ist die Kreditauswahl von entscheidender Bedeutung. Wir verwalten ein High-Conviction-Portfolio mit in der Regel weniger als 200 Positionen und halten permanent Ausschau nach Anleihen mit einem optimalen Mix aus einer attraktiven Verzinsung und einem akzeptablen Risiko, die zudem unseren ESG-Kriterien als Artikel-8-Strategie entsprechen. Wir betrachten Credit Spreads als Kompensation für eine ungewisse Zukunft. Daher streben wir beim Eingehen von Risiken eine Sicherheitsmarge an – was die Notwendigkeit eines disziplinierten Investmentansatzes unterstreicht, wenn (wie es regelmäßig vorkommt) der Markt teurer wird. Wir verfolgen eine klare Strategie, um unser Portfolio neu auszurichten und von Chancen zu profitieren, die sich durch Volatilität eröffnen.

Über Jupiter Asset Management

Jupiter ist ein aktiver Vermögensverwalter. Wir sind davon überzeugt, dass unterschiedliche Perspektiven, Kreativität und die unermüdliche Suche nach den besten Anlagechancen Voraussetzungen für eine erstklassige Investmentperformance sind.

Seit Gründung unseres Unternehmens im Jahr 1985 steht der Name Jupiter für ein nachweislich aktives Investmentmanagement und die ausschließliche Konzentration auf Anlagen, die uns wirklich überzeugen. So schaffen wir Mehrwert für unsere Kunden und helfen ihnen, ihre langfristigen Anlageziele zu erreichen. Jupiter bietet eine Palette an aktiv gemanagten Aktien-, Anleihen-, Multi-Asset- und Alternatives-Strategien für Kunden im Vereinigten Königreich und weltweit. Jupiter gehört dem FTSE 250 Index an. Im Auftrag institutioneller und privater Kunden verwalten wir heute ein Vermögen von 60,2 Mrd. Euro (Stand 30.09.2024).

www.fixed-income.org