Der Markt beschäftigte sich nach den letzten Sitzungen der Fed (Federal Reserve) mit der Frage: „Bedeutet keine Erhöhung ‚vertagen‘ oder ‚belassen‘?“ Gelernt aus den schmerzhaften Erfahrungen einer Generation mit zu frühen Zinsschritten, bekräftigte der Vorsitzende der Fed, Jerome Powell, dass eine weitere Zinserhöhung im Raum stehe, sollte der Inflationsrückgang nicht den Erwartungen der Zentralbank entsprechen.

Wir glauben, dass dies ein weiterer Schritt in der gut kommunizierten Strategie der Fed ist, die auf ein langsames Vorgehen und die Analyse der Wirtschaftsdaten von Sitzung zu Sitzung setzt. Wichtig ist, dass die Fed bei ihren Entscheidungen weiterhin alle verfügbaren Daten berücksichtigt. Und seit der letzten Veröffentlichung der Zusammenfassung der Wirtschaftsprognosen (Summary of Economic Projections, SEP) durch die Fed gab es eine Menge Daten zu verdauen.

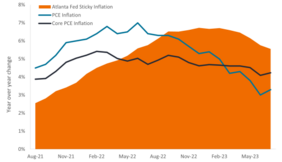

Obwohl der Gesamtindex der persönlichen Verbraucherausgaben im Jahresvergleich auf 3,3 % und seine Kernkomponente auf 4,2 % gesunken ist, dürften andere, detailliertere Indikatoren den hawkishen Währungshütern der Fed Munition liefern. Der jährliche „Sticky Consumer Price Index“ der Atlanta Fed liegt immer noch bei 5,3 %. Die annualisierte 3-Monats-Rate der gleichen Datenreihe ist jedoch auf erträglichere 3,6 % gesunken. Angesichts der widersprüchlichen Signale - und einer immer noch wachsenden Wirtschaft, trotz der bereits erfolgten Zinserhöhungen um 525 Basispunkte – halten wir die Vorsicht der Fed für gerechtfertigt.

„Etwas“ Fortschritt bei der Inflation

Zwar wurden bei der Gesamtinflation – und sogar bei der Kerninflation – Fortschritte erzielt, doch zwingen größere hartnäckige Faktoren die Fed zur Vorsicht.

Wirtschaft vielleicht zu widerstandsfähig

Der besonnene Ton der Fed wurde durch die aktualisierten SEP untermauert. Zinserhöhungen senken die Inflation meist insofern, als sie dem Wirtschaftswachstum entgegenwirken. Die nach oben korrigierte Medianprognose für das BIP-Wachstum 2023 von 1,0 % auf deutlich positivere 2,1 % zeigt jedoch, dass die langen und variablen Verzögerungen der Geldpolitik dieses Mal länger und variabler sein könnten.

Wir glauben nicht, dass die Fed unter Powell das Risiko eingeht, dass die bisherigen Kürzungen ausreichend sein werden. Die vielleicht überraschende Widerstandsfähigkeit der US-Wirtschaft zeigt sich darin, dass die Fed ihre Einschätzung des Wachstums in den letzten drei Sitzungen von „bescheiden“ auf „moderat“ und nun auf „solide“ geändert hat. Dies spricht zwar dafür, dass die kaum greifbare weiche Landung in diesem Zyklus möglich sein könnte, doch werden sich die Falken wohl kaum auf ihren Lorbeeren ausruhen.

Wir glauben nicht, dass es in der derzeitigen Zusammensetzung der stimmberechtigten Fed-Mitglieder ein wirklich „dovishes“ Lager gibt. Allerdings könnte die gemäßigte Gruppe die Abwärtskorrektur der Kerninflationserwartungen für 2023 auf 3,7 % (von 3,9 %) als Beweis dafür anführen, dass die bisherigen Kürzungen das System durchdringen und mehr Zeit für weitere Fortschritte benötigt wird. Aus diesem Grund betrachten wir die „Vertagungs“-Taktik der Fed als einen vernünftigen Kompromiss zwischen den beiden Lagern.

Aktualisierte SEP zeigt Zurückhaltung der Fed bei der „Entwarnung“

Die aktualisierte Wirtschaftsprognose der Fed spiegelt durchweg ein stetiges Wachstum und die notwendige längerfristige Beibehaltung der hohen Zinsen wider.

Die Fed, die ihren eigenen geplanten Zinserhöhungskurs stärker als erwartet nach oben korrigierte, ließ keinen Zweifel daran, dass es sich um eine „hawkishe Pause“ handelte. Zwar geht sie nach wie vor von einer weiteren Zinserhöhung im Jahr 2023 aus (im Gegensatz zum Markt), doch hat die Zentralbank die voraussichtlich notwendigen Zinssenkungen um 25 Basispunkte für 2024 und 2025 um zwei reduziert, sodass die Fed Funds Rate in diesen Jahren nun bei 5,1 % bzw. 3,9 % liegen dürfte.

Auswirkungen

Die Märkte sind grundsätzlich zukunftsorientiert, und die Antizipation von Trendwenden bei Zinsen und Konjunkturzyklen bietet die Möglichkeit, Überrenditen zu erzielen. Dieser Punkt ist noch nicht erreicht. Wir glauben, dass zu viele Variablen im Spiel sind, einschließlich der anhaltenden Anspannung des Arbeitsmarktes und erheblicher geopolitischer Risiken.

Wie die Rendite der 2-jährigen Treasury-Anleihe bei über 5,0 % zeigt, hat sich der Markt mit einer Fed arrangiert, die mit Nachdruck versucht, diese Inflationswelle zu beenden. Da jedoch das Ende der Zinserhöhungen absehbar ist, bieten Anleihen mit kürzerer Laufzeit attraktive Renditechancen, die es vor zwei Jahren noch nicht gab. Um an diesen Punkten der Kurve Renditen zu erzielen, brauchen Anleger keinen Kurswechsel – unserer Meinung nach ist „länger hoch“ das Gebot der Stunde, unabhängig vom Endstand.

Im Credit-Bereich haben verbriefte Instrumente – z. B. Asset-Backed Securities, Mortgage-Backed Securities und Darlehen – eine stärkere konjunkturelle Abkühlung eingepreist als Unternehmenskredite und dürften daher im Falle einer weichen Landung oder sogar einer leichten Rezession attraktiv bewertet sein.

Grafik: Entwicklung der Inflation

Quelle: Bloomberg, Stand: 20. September 2023.