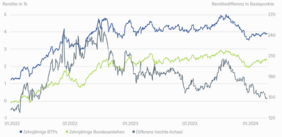

Italienische Staatsanleihen haben sich besser entwickelt als ihre deutschen Pendants. Der Renditeabstand zu zehnjährigen Bundesanleihen hat sich von rund 165 Basispunkten zu Beginn des Jahres auf derzeit rund 148 Basispunkte verringert, was zugleich der niedrigste Stand seit März 2022 ist. Unserer Einschätzung nach besteht eine gute Chance, dass sich der Trend noch eine Weile fortsetzt.

Italienische Staatsanleihen werden häufig als Indikator für die Nervosität der Anleger in Bezug auf die Entwicklungen in Italien selbst und in der gesamten Eurozone angesehen. Als klar wurde, dass Giorgia Meloni nach den italienischen Parlamentswahlen im September 2022 Ministerpräsidentin werden könnte, schnellte der Renditeabstand zwischen zehnjährigen Buoni del Tesoro Poliennali (BTPs) und deutschen Bundesanleihen auf ein markantes Hoch von rund 250 Basispunkten. Doch seit diesem Höchststand ist der Spread deutlich zurückgegangen.

Dazu trug bei, dass Moody's im November die Kreditwürdigkeit Italiens bestätigt und den Ausblick auf stabil angehoben hat. Moody's verwies auf die sich stabilisierenden Aussichten für die Wirtschaft, den gesunden Bankensektor und die sich verbessernde Dynamik der Staatsverschuldung. Auch die sehr niedrige Inflationsrate Italiens, die im Dezember mit nur 0,6 Prozent im Jahresvergleich auf den niedrigsten Stand seit Februar 2021 gefallen war, dürfte die Renditekonvergenz unterstützt haben. In Deutschland ist die Inflationsrate mit 2,9 Prozent fast fünfmal so hoch.

Natürlich können sich auch BTPs dem aktuellen globalen Trend steigender Staatsanleiherenditen nicht entziehen, da die Europäische Zentralbank (EZB) und die US-Notenbank mit höheren Zinssätzen gegen die anhaltend hartnäckige Inflation vorgehen, und das bei einem recht robusten BIP-Wachstum. Seit Jahresbeginn ist die Rendite von BTPs leicht gestiegen, von 3,70 Prozent auf aktuell rund 3,86 Prozent. Aber Italiens Outperformance gegenüber Deutschland hat sich fortgesetzt.

Und die Suche nach Rendite scheint die italienischen Staatsanleihen weiterhin zu stützen. Die Erwartung, dass die EZB die Zinsen in diesem Jahr senken wird, dürfte die Nachfrage nach BTPs ebenfalls hochhalten. Es besteht zwar das Risiko, dass die immer noch sehr hohe Schuldenquote Italiens, die für 2023 auf 144 Prozent geschätzt wird, absehbar zu einer Verunsicherung der Anleger führen könnte. Der verbleibende Renditeaufschlag gegenüber deutschen Bundesanleihen ist jedoch ein gutes Argument für einen Einstieg in BTPs - oder zumindest für ein Festhalten an ihnen.

Grafik: Massiver Rückgang des BTP/Bund-Spreads

Quellen: Bloomberg Finance LP, DWS Investment GmbH; Stand: 20.02.2024