Regierungskrisen sind in Italien nichts Ungewöhnliches. Gezählte 65 Regierungen hat das Land seit 1946 gesehen. Ein Blick auf die Entwicklung der Spreads in 2018 zeigt jedoch, dass politische Unsicherheiten an den Finanzmärkten kräftige Spuren hinterlassen können. Umso bemerkenswerter sind die Entwicklungen der letzten Wochen. Seit Anfang August ist die populistische Regierung am Auseinanderbrechen. Ministerpräsident Giuseppe Conte hat am 20. August endgültig die Reißleine gezogen und ist zurückgetreten. Es bleibt unklar, was als nächstes passieren wird, aber eine neue Regierung, die von der Fünf-Sterne-Bewegung und der Partito Democratico unterstützt wird, sieht immer wahrscheinlicher aus.

All diese Entwicklungen haben kaum Spuren bei italienischen Staatsanleihen hinterlassen. Nach einem kurzen Ausreißer handeln die Zehnjährigen wieder mit 200 Basispunkten Renditeaufschlag gegenüber deutschen Bundesanleihen, dem gleichen Stand wie zu Monatsbeginn. Im ersten Halbjahr war der Risikoaufschlag im Durchschnitt höher und lag bei 260 Basispunkten.

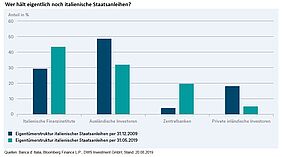

Diese Stabilität ist zu einem nicht geringen Anteil der Aussicht auf erneute Anleihekäufe der Zentralbanken geschuldet. Seit Juni mehren sich die Hinweise, dass die Europäische Zentralbank (EZB) ihr Kaufprogramm wieder aufnehmen könnte. Damit sollte sich der Anteil der Staatsanleihebestände, die von der italienischen Zentralbank gehalten werden, weiter erhöhen. Wie aus unserem "Chart der Woche" hervorgeht, gab es hier in diesem Jahrzehnt schon eine interessante Verschiebung: Hielten ausländische Investoren Ende 2009 noch knapp 50 Prozent der italienischen Staatsanleihen, so ist dieser Anteil aktuell auf knapp über 30 Prozent geschrumpft. Auch der von italienischen Privatanlegern direkt gehaltene Anteil ging von knapp 20 Prozent auf aktuell nur noch 5 Prozent zurück. Aufgestockt haben hingegen die heimischen Banken und besonders die Zentralbank. Deren Anteil stieg von 4 Prozent auf aktuell fast 20 Prozent, was in absoluten Zahlen einer Zunahme um 337 Milliarden Euro entspricht. Zusätzlich beruhigt die Tatsache, dass Italien dank der Sparsamkeit der letzten Jahre wieder einen schönen Leistungsbilanzüberschuss erzielt.

Angesichts der Masse an negativ verzinslichen Alternativen scheinen italienische Staatsanleihen mit ihren immer noch positiven Renditen für viele Investoren verlockend, bemerkt Jörn Wasmund, Head of Fixed Income bei der DWS. Und in der Tat: Seit Jahresbeginn stockten ausländische Investoren gemäß den letzten verfügbaren Daten ihre Bestände um mehr als 15 Milliarden Euro auf.

https://www.fixed-income.org/