Anleihekurse entwickeln sich entgegengesetzt zu ihren Renditen. Wenn die Renditen fallen, steigen die Anleihekurse und umgekehrt. Die Renditen sind in den letzten drei Jahren in die Höhe geschnellt, aber da sie ihren Höhepunkt erreicht zu haben scheinen, sehen wir die Aussichten für Anleihen 2024 zunehmend positiv. Tabelle 1 zeigt, wie die Erträge aus Anleihen einen Puffer gegen höhere Zinssätze bilden, während ein Rückgang der Renditen die Aussicht auf einen durch Kapitalgewinne erhöhten Ertrag bietet.

Tabelle 1: Gesamtertragsmatrix für US-Treasuries unter verschiedenen Renditezenarien

Geschätzter 12-monatiger Gesamtertrag (%)

| Veränderung der Rendite | |||||

Laufzeit | +1,5% | 1,0% | +0,5% | -0,5% | -1,0% | -1,5% |

2 Jr | 3,6 | 4,0 | 4,5 | 5,4 | 5,8 | 6,3 |

5 J | -0,7 | 1,0 | 2,7 | 6,3 | 8,1 | 9,9 |

7 J | -2,9 | -0,5 | 2,0 | 7,0 | 9,7 | 12,4 |

10 J | -5,9 | -2,5 | 0,9 | 8,1 | 11,9 | 15,7 |

30 J | -16,4 | -9,9 | -2,9 | 12,8 | 21,6 | 31,1 |

Quelle: Bloomberg, unter Verwendung aktueller US -Treasuries mit bestimmten Laufzeiten, Stand: 17. November 2023. Die geschätzten Erträge dienen lediglich der Veranschaulichung und spiegeln Annahmen wider, die nur auf Änderungen der Anleiherenditen/Zinssätze und keinen anderen Faktoren basieren. Es gibt keine Garantie dafür, dass die Prognosen eintreten werden. Die Renditen können schwanken und sind nicht garantiert.

Wahrscheinlichkeit: Höchstzinsen bieten eine hohe Aussicht auf positive Erträge

Die Zentralbanken haben die Inflation relativ gut in den Griff bekommen. Ungeachtet einiger idiosynkratischer Schocks – wie Geopolitik und El Niño – sinkt die Inflation ab. Ohne Berücksichtigung der hartnäckigen Mietkomponente des Verbraucherpreisindex (VPI) liegt die Inflation in den USA bei etwa 2%. Der Lohndruck nimmt ab, und die Futures-Märkte rechnen bereits mit keinen weiteren Zinserhöhungen der US-Notenbank (Fed). Die bisherige Performance lässt zwar nicht unbedingt Rückschlüsse zu, aber es hat sich gezeigt, dass Staatsanleihen nach der letzten Zinserhöhung in der Regel gut abschneiden.

Nicht greifbar: Weiche Landung

Geldpolitik wirkt mit langen und variablen Verzögerungen. Daraus ergeben sich zwei Probleme. Erstens: Die Vorlaufzeiten sind lang. Zweitens: Die Vorlaufzeiten sind variabel. Durch die außergewöhnlichen politischen Maßnahmen im Zusammenhang mit der Pandemie unterscheidet sich dieser Zyklus von allen bisherigen, und die Geldpolitik hat einen sehr steilen Abstieg hinter sich.

Die Märkte haben sich über die guten Inflations- und Beschäftigungsdaten gefreut. Schnell wurde gefolgert, dass die Zeit der Zinserhöhungen vorbei ist und eine weiche Landung ansteht - also leichtes positives Wachstum bei begrenzter Inflation. Genau hier liegt das Problem. Auf die Erwartung einer weichen Landung folgt meist eine Rezession. Bei fünf der letzten sechs Rezessionen wurde eine weiche Landung erwartet (die Corona-Rezession bildet hier eine Ausnahme). Diese Erwartungen enden meist in einer Enttäuschung. Die Chancen für eine weiche Landung haben sich zwar verbessert, werden aber überschätzt. Die Frühindikatoren bleiben schwach, die Liquidität ist gering und die Realzinsen sind restriktiv, was eine härtere Landung wahrscheinlicher macht. Auf jeden Fall werden die Märkte im kommenden Jahr irgendwann mit Wachstumsängsten zu kämpfen haben. 2024 wird ein guter Zeitpunkt sein, um Risikoanlagen zu kaufen, aber noch ist es nicht so weit.

Zinskurven: Rückkehr der steigenden Zinsstrukturkurve

Da wir mit einer Lockerung der Zinssätze durch die Zentralbanken im nächsten Jahr rechnen, dürften die Renditen am kürzeren Ende der Zinsstrukturkurve sinken. Sie blieb 2023 invertiert – Anleihen mit kürzerer Laufzeit brachten mehr Rendite als Anleihen mit längerer Laufzeit. In der zweiten Jahreshälfte 2023 verringerte sich die Inversion, und 2024 dürfte die Zinsstrukturkurve wieder normal nach oben verlaufen, wobei Anleihen mit kürzerer Laufzeit weniger rentieren als Anleihen mit längerer Laufzeit.

Dies dürfte sich auf die Allokation auswirken, da sich Anleger eher Renditen mit längeren Laufzeiten sichern wollen. Anleihen mit längeren Laufzeiten haben eine höhere Duration (Anfälligkeit gegenüber Zinsänderungen). Angesichts sinkender Zinsen könnte sich ein Engagement in Duration 2024 lohnen.

Die kurzfristigen Zinssätze werden jedoch bis 2024 nur begrenzt sinken können. Das von der Fed bevorzugte Inflationsmaß (Kerninflation der persönlichen Konsumausgaben) liegt mit 3,7 % immer noch über dem Zielwert. Obwohl Zinssenkungen in den USA wahrscheinlich sind, haben die Märkte mit dem Einpreisen eines solchen Ergebnisses begonnen. Die Inflation wird sich in Grenzen halten, aber bis sie sich dem Ziel von 2 % nähert, werden die Zentralbanken vorsichtig agieren, um ihre Glaubwürdigkeit bei der Inflationsbekämpfung zu bewahren. Dies gilt insbesondere für die Eurozone, wo die Europäische Zentralbank ein streng definiertes und auf Preisstabilität ausgerichtetes Mandat hat.

Finanzkennzahlen: Signale der Fundamentaldaten von Unternehmen

Für Anleiheinvestoren sind Kennzahlen wichtig, insbesondere solche, die sich auf die Finanzkraft eines Unternehmens beziehen. Eine weithin beachtete Kennzahl ist der Verschuldungsgrad (Nettoverschuldung/Gewinn), der grob angibt, wie viele Jahre für die Rückzahlung der Schulden erforderlich wären. Eine weitere wichtige Kennzahl ist der Zinsdeckungsgrad (Gewinn/Zinsaufwand), der angibt, wie leicht ein Unternehmen die Zinsen für seine ausstehenden Schulden zahlen kann. Diese Kennziffern haben sich in letzter Zeit verschlechtert, und wir rechnen mit einer weiteren Verschlechterung für 2024.

Da sich das nominale Wirtschaftswachstum abschwächt, dürfte eine Umsatzsteigerung für die Unternehmen zunehmend schwieriger werden. Der Kostendruck wird jedoch bestehen bleiben und könnte sich noch verschärfen, da die Unternehmen sich zu höheren Zinssätzen refinanzieren müssen als noch vor einigen Jahren. Dies dürfte dazu führen, dass sich die „Habenden“ (Unternehmen mit soliden Bilanzen und Cashflow-Potenzial) von den „Nichthabenden“ (Unternehmen mit strapazierten Bilanzen, die Schwierigkeiten bei der Umschuldung haben werden) unterscheiden. Desinflation wird ein wichtiges Thema sein.

Eine Dekompression (Ausweitung der Credit Spreads nach unten als Reaktion auf negative Nachrichten) war 2023 außer bei Unternehmensanleihen mit CCC-Rating nicht sehr ausgeprägt. Dies lag an der Entwicklung der Staatsanleiherenditen, die in der Regel die Erträge dominierten. Wir glauben jedoch an eine Rückkehr der Dekompression 2024, da die Fundamentaldaten der Unternehmen stärker in den Vordergrund rücken und ein gutes Umfeld für aktives Management bieten. In diesem Umfeld bevorzugen wir höhere Qualität und ziehen Investment-Grade-Anleihen gegenüber High-Yield-Anleihen und höherwertigen Segmenten des Anleihemarktes vor.

Korrelation: Rückkehr der Aktien-Anleihen-Diversifizierung

In der Vergangenheit waren Staatsanleihen für die Anleger besonders wertvoll, da sie eine Absicherung gegen die Schwäche der Aktienmarktschwäche boten. Der Grund: In den letzten Jahrzehnten wiesen Aktien- und Anleiheerträgen meist eine negative Korrelation auf, d. h., wenn die eine Rendite stieg, sank die andere. Diese negative Korrelation wird in Zeiten hoher Inflation – wie 2023 – tendenziell aufgehoben, da die höhere Inflation sowohl höhere Zinsen als auch größere Rezessionsängste verursacht. Die üblichen Verhältnisse dürften wiederhergestellt werden, wenn die Inflation unter 3 % sinkt, was wir für 2024 erwarten.

Während des gesamten Jahres 2023 bevorzugten wir Asset-Backed-Securities höherer Qualität aufgrund ihrer hohen Renditen und/oder Diversifizierungseigenschaften. Diese Kriterien gelten auch 2024. Wir halten Agency Mortgage-Backed Securities (MBS) weiterhin für attraktiv. Für eine Anlageklasse mit geringer Volatilität sind sie mit Renditen von über 5% weiterhin ein nützlicher Ertragsbringer und Diversifikator in Portfolios.

Fixed Income – der Zyklus ist abgeschlossen

Das Jahr 2024 ist unserer Meinung nach ein entscheidendes Jahr des Wandels. Anleger sollten die Disinflation – den Rückgang der Inflation – gut im Auge behalten. Denn es ist ein großer Unterschied, ob sie nachfragegesteuert (rezessiv) oder angebotsgesteuert (bessere Produktivität, sinkende Handelskosten und Lieferengpässe) ist. China wird für die Weltwirtschaft entweder ein bedeutender Plus- oder Minuspunkt sein, je nachdem, wie das Land die Konjunktur ankurbelt. Das nachlassende Wachstum in Europa könnte den Ton angeben. Die Aufmerksamkeit wird sich wieder auf unbedachte Staatsausgaben richten, und angesichts der bevorstehenden Wahlen in mehreren großen Volkswirtschaften könnte es zu Volatilität kommen.

Die Risiken bleiben also bestehen. Aber wir glauben, dass es an der Zeit ist, Zirkel und Winkelmesser zu zücken. Die Märkte für festverzinsliche Wertpapiere haben den Zyklus abgeschlossen. Mit sinkenden Renditen nehmen sie ihre traditionelle Rolle als attraktive Ertragsquelle und Diversifizierung gegenüber Risikoanlagen ein.

www.fixed-income.org

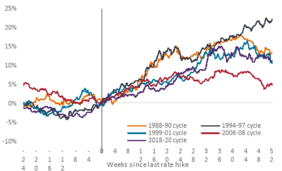

Abbildung: Gesamterträge 10-jähriger US-Treasuries in verschiedenen Straffungszyklen

Quelle: LSEG Datastream, US Federal Reserve Target Rate Peaks im Zyklus, Benchmark US 10-year Government Bond Total Return Index, in US-Dollar. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf zukünftige Erträge zu.