Die Diskussion über eine Abkehr internationaler Investoren vom US-Dollar und von amerikanischen Vermögenswerten hat sich in den vergangenen Wochen merklich intensiviert. Die Zollpolitik der neuen US-Administration hat Anleger weltweit verschreckt – zumindest dem Vernehmen nach. Sie würden ihr Kapital abziehen und es in andere Regionen umleiten. Die Entwicklung des US-Dollar scheint diese These zu bestätigen: Zumindest hat sich der breite Bloomberg Dollar Spot-Index seit seinem Zwischenhoch zu Beginn des Jahres um rund neun Prozent abgeschwächt.1)

Während Statistiken wie die Fondsmanager-Umfrage der Bank of America zeigen, dass die Nervosität der Anleger mit Blick auf die USA dazu geführt hat, dass die Untergewichtung von Dollar-Assets einen Stand erreicht hat wie seit 20 Jahren nicht mehr2), sind andere Aussagen in diese Richtung weit weniger belastbar. Natürlich findet man stets eine gewisse Evidenz, wenn in Brokerkommentaren von Kapitalströmen berichtet wird (beispielsweise auf ETF-Basis), doch sind solche Zahlen unserer Einschätzung nach durchaus mit Vorsicht zu genießen.

Die sogenannten TIC-Daten (Treasury International Capital), die vom US-Finanzministerium bekannt gegeben werden, erlauben da schon tiefere Rückschlüsse und bieten wahrscheinlich den umfassendsten Überblick über Kapitalströme in und aus US-Assets.3) Diese Daten haben zwar den Nachteil, dass sie zeitlich verzögert bekannt gegeben werden. Mit den Zahlen für April, die in der vergangenen Woche veröffentlicht wurden, gibt es jedoch einen ersten Einblick in die Verschiebungen der Kapitalallokation nach den Zollankündigungen Trumps.

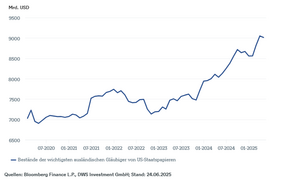

Die Daten für April zeigen einen Nettoabfluss von US-Staatsanleihen im Besitz ausländischer Investoren in Höhe von rund 36 Milliarden US-Dollar. Angesichts eines Gesamtnettobestands ausländischer Investoren von etwas mehr als 9 Billionen US-Dollar ist dieser Rückgang jedoch beinahe vernachlässigbar. Allerdings gibt es erhebliche Unterschiede zwischen den einzelnen Ländern. Den größten Rückgang verzeichneten die kanadischen Bestände, die um rund 58 Milliarden. US-Dollar (ca. 14% der gesamten kanadischen Bestände) von 426 Milliarden US-Dollar auf 368 Milliarden US-Dollar sanken. Die chinesischen Bestände an US-Staatsanleihen fielen auf den niedrigsten Stand seit 2009, während die belgischen Bestände – die häufig als Indikator für die Offshore-Bestände Chinas betrachtet werden – angestiegen sind. Auch Japan und das Vereinigte Königreich erhöhten ihre Bestände. Diese beiden Länder sind die größten Gläubiger der USA.

Den Daten zufolge sind zudem Abwanderungen vom US-Aktienmarkt zu beobachten, während bei US-Unternehmensanleihen Nettokäufe zu verzeichnen waren. Bei genauerer Betrachtung zeigt sich eben, dass die Kapitalströme nicht so einheitlich sind, wie es auf den ersten Blick scheint.

Vor allem muss das Gesamtbild im Auge behalten werden. „Angesichts der TIC-Daten und der Käufe in Höhe von insgesamt mehr als 400 Milliarden US-Dollar seit Jahresbeginn scheint der Ausverkauf von US-Dollar und US-Staatsanleihen durch ausländische Investoren stark übertrieben“, sagt George Catrambone, Head of Fixed Income Americas bei DWS.

Erst nach Veröffentlichung der TIC-Daten für Mai und Juni lassen sich unserer Ansicht nach ernsthafte Schlussfolgerungen darüber ziehen, ob und inwieweit die Abflüsse aus US-Vermögenswerten signifikant sind. Angesichts der fiskalischen Herausforderungen im Zusammenhang mit Präsident Trumps „One Big Beautiful Bill Act“ und der wachsenden Besorgnis über das Defizit ist davon auszugehen, dass die Verkäufe zugenommen haben könnten. Ob dies jedoch den Beginn eines anhaltenden Abwärtstrends bei den ausländischen Beständen an US-Vermögenswerten markiert, ist eine ganz andere Frage.

1) Sämtliche Finanzdaten – sofern nicht anders angegeben – von Bloomberg Finance L.P.; Stand: 24.06.2025

2) MarketWatch; Stand: 17.06.2025

3) U.S. Department of the Treasury; Stand: 18.06.2025

www.fixed-income.org