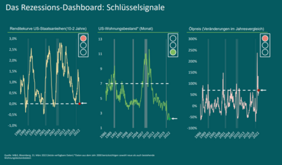

Während die geldpolitischen Zügel besonders in den USA angezogen werden und allenthalben die Inflation bekämpft wird, fragen sich viele Anleger, ob dies zu einer Rezession mit höheren Zinsen führt. Richard Woolnough, Manager des M&G (Lux) Optimal Income Fund bei M&G Investments, hat die Marktsignale mithilfe eines Ampelsystems analysiert:

„Grundsätzlich erkennen wir eine Rezession an diesen drei Faktoren:

• Umgekehrte Renditekurve: Die Zentralbanken straffen ihre Politik und der Markt spiegelt ihnen zurück, dass sie erfolgreich waren und der Kurve voraus sind.

• Angespannter Wohnungsmarkt, der bestätigt, dass die Zentralbanken tatsächlich der Kurve voraus sind.

• Energieschock – gehört in Industrieländern traditionell dazu. Der gedämpfte Verbrauch bewegt die Zentralbanken zu einem verschärften Kampf gegen die Inflation.

Wenn wir uns die US-Wirtschaft als Ampelanlage vorstellen, dann sehen wir auf den ersten Blick zwei rote und eine grüne Ampel (Abbildung). Daran lässt sich ablesen, dass es zwar Warnzeichen gibt, aber nicht alle Ampeln auf Rot stehen.

Darum haben wir zwei unterschiedliche Szenarien untersucht.

Pessimistisches Szenario: Rot überwiegt

Hier gehen wir davon aus, dass die Renditekurve der wichtigste Indikator für eine Rezession ist. Auch könnte die aktuell grüne Ampel für den Immobilienmarkt schnell auf Rot umspringen. Denn die letzten zwei Jahre haben zu einer rasanten Blasenbildung auf dem Immobilienmarkt geführt. Gründe waren die außergewöhnliche Geldpolitik und das veränderte Verbraucherverhaltens während des Lockdowns.

Vereinfacht gesagt: Wer zu Hause bleiben muss, gibt gern einen größeren Teil seines heutigen – und künftigen – Vermögens für eine Immobilie aus. Zweifellos ist die Lage dieses Mal anders als in früheren Phasen; der Indikator könnte also unzuverlässig sein. Zudem könnte die Ampel schnell auf Rot springen, wenn die Wirtschaft sich wieder normalisiert und die Immobilienblase dann platzt. Pessimistisches Fazit: Dieses grüne Signal sollte ignoriert werden.

Optimistisches Szenario: Grün überwiegt

Auch hier ließe sich das Argument „Diesmal ist es anders“ heranziehen. Ansatzpunkt wäre ebenfalls die Renditekurve: Die Zentralbanken haben die langfristigen Zinssätze im Zuge der quantitativen Lockerung (QE) nach unten gedrückt. Diese Intervention hat die Signalwirkung der Renditekurve stark beeinträchtigt. Die Laufzeitprämie wurde also durch die lockere Geldpolitik zerstört.

Mit Blick auf den Ölpreis könnte man auch so argumentieren: Der prozentuale Preisanstieg vor Beginn des Ukrainekriegs war einfach eine Erholung des pandemiebedingten Ölpreisverfalls. Optimistisches Fazit: Beide rote Ampeln ignorieren.

Arbeitsmarkt als Signal für wirtschaftliche Stärke

Eine Rezession ist definiert als zwei aufeinanderfolgende Quartale mit negativem Wirtschaftswachstum. Das ist deswegen ein Grund zur Sorge, weil eine Rezession zu mehr Arbeitslosigkeit führt. Daher sollte man sich die aktuelle Lage auf dem Arbeitsmarkt genauer ansehen. Abbildung 2 zeigt deutlich, wie gesund die US-Wirtschaft war bzw. ist: Die Nachfrage nach Arbeitskräften ist größer als die Zahl der Arbeitssuchenden. Eine erhöhte Arbeitslosigkeit ist nicht zu erkennen. Daher wagen wir die Aussage: Es steht keine Rezession vor der Tür.

Die US-Notenbank Fed wird die Geldpolitik straffen und damit die wirtschaftliche Entwicklung abbremsen. Auch das Wirtschaftswachstum wird begrenzt sein, weil bei Vollbeschäftigung das potenzielle Wachstum definitionsgemäß durch das fehlende Angebot an Arbeitskräften eingeschränkt ist.

Dennoch halten wir eine Rezession in naher Zukunft für unwahrscheinlich. Anleger sollten die Signale zwar beobachten, aber auch bei weiterer Straffung sollte es in naher Zukunft keinen Ausfallzyklus bei Anleihen geben.“

www.fixed-income.org

Grafik: © M&G Investments