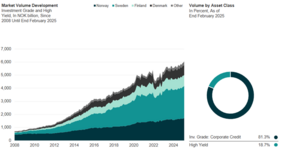

Während Anleger aus Südeuropa ihre Blicke traditionell auf die großen Volkswirtschaften der Eurozone richten, wächst der nordische Rentenmarkt. Seit der Finanzkrise hat sich das Volumen des nordischen Marktes verfünffacht. Der nordische Unternehmensanleihenmarkt umfasst heute ein Volumen von rund 6.000 Milliarden norwegischen Kronen. Besonders bemerkenswert ist dabei das starke Übergewicht von Investment Grade: Rund 81 Prozent des Marktes entfallen auf Emissionen mit einem offiziellen Rating von mindestens BBB-. Die Region – bestehend aus Norwegen, Schweden, Finnland und Dänemark – hat sich zu einem diversifizierten und strukturell stabilen Rentenraum entwickelt, der Anlegern in der gegenwärtigen Marktphase klare Vorteile bieten kann.

Auf Sektorebene zeigen sich deutliche Unterschiede innerhalb der Region. Der schwedische Teilmarkt ist stark durch Immobilien und Industrie geprägt. Norwegen bringt Energiekonzerne und Reedereien in die Anleihemärkte ein. Finnland ist überproportional in Technologie sowie Zellstoff und Papier engagiert, während Dänemark eine starke Präsenz im Pharmabereich aufweist. Diese sektorale Vielfalt erlaubt es, über Fonds in ein regional konzentriertes, aber wirtschaftlich breit gestreutes Portfolio zu investieren.

Zinspolitisch zeigt sich ebenfalls ein heterogenes Bild. Die schwedische Riksbank startete bereits im Mai 2024 mit Zinssenkungen und folgte damit dem Kurs der EZB, die im Juni 2024 die erste Senkung einleitete. Beide Institute bewegen sich seither weitgehend im Gleichschritt. Eine Ausnahme bildet Norwegen: Die Norges Bank hat bis heute (Mai 2025) keine Zinssenkung vorgenommen. Grund dafür ist eine Kombination aus solider Konjunktur und schwacher Krone. Das Marktumfeld preist aktuell zwei bis drei Zinssenkungen bis Jahresende ein, erste Schritte werden für Herbst 2025 erwartet. Fonds wie DNB Flexible Bonds halten in dieser Situation die Duration neutral und setzen darauf, bei überzogenen Markterwartungen in beide Richtungen reagieren zu können – durch temporäre Über- oder Untergewichtung.

Strukturelle Stärken: niedrige Duration, hohe Sektorvielfalt, attraktive Risikoprämien und solide makroökonomische Fundamentaldaten

Ein zentrales Merkmal des nordischen Fixed-Income-Universums ist die überdurchschnittlich hohe Quote an Floating Rate Notes (FRNs). Diese machen einen signifikanten Teil der Emissionen aus – in Investment-Grade- wie auch in High-Yield-Portfolios liegt die durchschnittliche Duration häufig bei lediglich rund 1 Jahr. Das schützt Portfolios vor Zinsschwankungen – ein wichtiger Aspekt in einer Phase, in der die globale Geldpolitik am Wendepunkt steht.

Im Vergleich zur Eurozone fällt der Renditeaufschlag auf. Im High-Yield-Bereich beträgt der Spread zwischen nordischen und gesamteuropäischen Anleihen typischerweise 100 bis 150 Basispunkte – ein Unterschied, der unter anderem durch die geringere Durchdringung mit offiziellen Ratings erklärt wird. Während auf europäischer Ebene ein großer Teil der Emittenten über ein formales Rating verfügt, verzichten viele nordische High-Yield-Emittenten darauf. Im Investment-Grade-Bereich dagegen sind rund 97 Prozent der Emittenten beispielsweise im DNB Nordic IG Fund geratet – bei den wenigen unrated Titeln handelt es sich in der Regel um lokale Behörden.

Die Abwesenheit standardisierter Benchmarks in der Region – mit Ausnahme des norwegischen Marktes – wird von aktiven Managern wie DNB eher als Vorteil gesehen. Die fehlende Benchmarkbindung ermöglicht größere Freiheitsgrade bei der Auswahl von Sektoren, Emittenten und Währungen. Zwar erschwert dies die Vergleichbarkeit für externe Investoren, innerhalb des Portfolioaufbaus überwiegen jedoch die Chancen.

Volatilität ist 2025 ein zentrales Thema – nicht nur bei Zinsen, sondern auch bei Kreditspreads. Anfang des Jahres waren Spreads sehr eng, sodass Fondsmanager defensiver agierten: mehr Low-Beta-Titel, geringere Kreditduration, höhere Liquiditätsquote. Nach der Spreadausweitung in den letzten Wochen erscheinen viele Segmente nun wieder attraktiv. Für Fonds mit kurzer Zinsbindung – wie DNB Nordic IG oder Flexible Bonds – sind Spreadbewegungen entscheidender als Leitzinsen. Die Rendite stammt hier primär aus carry und roll down, also aus dem Halten und Weiterrollen rentabler Anleihen mit kurzer Laufzeit.

Auch geopolitische Spannungen – wie der US-Zollsatz auf norwegische Produkte – bleiben vorerst überschaubar. Der endgültige Satz von 10 Prozent betrifft nur etwa acht Prozent der norwegischen Exporte. Entscheidender ist der Zugang zum europäischen Markt, der rund 70 Prozent der Ausfuhren aufnimmt. Unternehmen mit starker US-Exponierung, etwa Yara oder Norsk Hydro, verfügen über lokale Produktionsstätten in den USA. Die größere Gefahr liegt in indirekten globalen Wachstumsdellen. Norwegen ist hier jedoch durch seine fiskalischen Puffer besser aufgestellt als viele andere Industrieländer.

Der nordische Rentenmarkt bietet also strukturelle Stärken: niedrige Duration, hohe Sektorvielfalt, attraktive Risikoprämien und solide makroökonomische Fundamentaldaten. Für Anleger, die in einem volatilen Zinsumfeld stabile Renditen suchen, ist ein Blick nach Norden mehr als nur eine geografische Alternative – es ist ein strategischer Vorteil.

www.fixed-income.org