Prof. Dr. Jan Viebig, Chief Investment Officer der ODDO BHF SE, kommentiert was die Märkte bewegt. In seinem aktuellen CIO View blickt er auf die hohe Volatilität an den Märkten:

„Es scheint ein bisschen so, als könnten die Märkte nach ihrer Achterbahnfahrt im April eine Atempause bekommen. Die jüngsten Äußerungen vom Chef des Weißen Hauses klingen etwas besonnener: Die Zölle gegen China seien sehr hoch, so Donald Trump. Sie würden aber nicht so hoch bleiben. Sie würden substanziell sinken. Und: Er wünsche sich zwar eine „aktivere“ Geldpolitik, habe aber keine Absicht, Jerome Powell - den US-Notenbankchef – zu feuern.

Bekanntlich soll man den Tag nicht vor dem Abend loben. Auch wenn die US-Administration handelspolitisch ein Stück weit zurückrudern sollte und die Fed vorerst in Ruhe lassen will, bleiben die Risiken für die US-Wirtschaft und den Rest der Welt beträchtlich, wie beispielsweise die deutliche Abwärtsrevision der Wachstumsprognosen des Internationalen Währungsfonds erkennen lässt. Die politischen und wirtschaftlichen Unsicherheiten bestehen fort und belasten die Wirtschaftstätigkeit und die Finanzmärkte. Gerade auch die Anleger im In- und Ausland sind misstrauisch. Donald Trump ist bekannt für seine Sprunghaftigkeit und seine Launen. Er wird es schwer haben, verlorenes Vertrauen zurückzugewinnen. Zudem sind die Haushaltspläne, die jetzt im Kongress verhandelt werden, und die drohende Ausweitung der Staatsverschuldung mit weiteren Risiken verbunden.

Die radikale Zollpolitik der Regierung Trump hat zu einer enormen Verunsicherung an den Finanzmärkten geführt…

Die Unsicherheit an den Finanzmärkten wird infolge der erratischen Wirtschaftspolitik von Donald Trump vermutlich weiterhin hoch bleiben…

In Zeiten hoher Volatilität suchen wir nach Aktien von qualitativ hochwertigen Unternehmen, die am Markt aus unserer Sicht zu Kursen unterhalb ihres intrinsischen, fairen Wertes gehandelt werden.

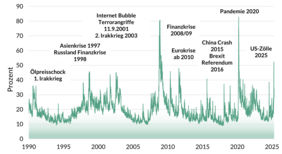

Ob die Angst am Finanzmarkt hoch ist, kann man mit Hilfe des von der Chicago Board Options Exchange (CBOE) entwickelten Volatilitätsindex (VIX) beobachten. Der VIX-Index spiegelt die implizite Volatilität von Optionen auf den S&P 500 Index und damit die Angst der Investoren wider. Der VIX-Index wird seit Anfang 1990 berechnet. Im Durchschnitt lag der VIX-Index bei 19,5 bei einer Standardabweichung von 7,8. Im April 2025 stieg die Volatilität auf über 50. Ein solcher Anstieg ist statistisch gesehen eine Ausnahmeerscheinung – wie die Grafik zeigt.

Neben einer hohen Volatilität weist auch ein Kursrückgang von über 10 Prozent innerhalb von zwei Tagen auf ein extremes Maß an Angst an den Finanzmärkten hin. Auf Basis des S&P 500 Index gab es derartige Bewegungen seit Anfang der 50er Jahre nur bei wenigen Gelegenheiten: Erstmals im Oktober 1987 („Schwarzer Montag“), und dann erst wieder zur Finanzkrise im November 2008 und bei Ausbruch der Pandemie im März 2020. Der Kurseinbruch Anfang April 2025, nach dem sogenannten „Liberation Day“, war also alles andere als alltäglich. Insgesamt konnten wir über die vergangenen 75 Jahre überhaupt nur 6-mal einen derart extremen Preissturz ermitteln.

Hätte man trotz anhaltend schwacher Märkte am zweiten Tage einer solchen Korrektur von über 10 Prozent an zwei Handelstagen Aktien gekauft, dann hätte man in allen genannten Fällen über die folgenden 12 Monate überdurchschnittliche, teils weit überdurchschnittliche Renditen erzielen können. Ähnliches gilt für die Phasen extremer Volatilität (VIX > 50). Mit Ausnahme des Kaufzeitpunkts zu Beginn der Finanzkrise im Oktober 2008 wären die Renditen über die dann folgenden 12 Monate nach unseren Berechnungen regelmäßig zweistellig ausgefallen, in den meisten Fällen hoch zweistellig. Ein Anstieg des VIX-Index auf über 30 ist häufiger zu beobachten – wie die Grafik zeigt. Natürlich darf nicht übersehen werden, dass solche Marktphasen mit hoher Volatilität mit erheblichen Risiken verbunden sind. Hätte man allerdings den S&P 500 Index systematisch an allen Tagen gekauft, an denen der VIX-Index über 30 notierte, dann hätte unseren Kalkulationen zufolge über die folgenden 12 Monate eine im Durchschnitt mehr als doppelt so hohe erwartete Rendite erzielt werden können als im Durchschnitt über alle denkbaren 12-Monatsperioden seit 1990…

Für uns sind die oben angesprochenen Renditeberechnungen aber ein starkes Indiz dafür, dass Warren Buffet mit seiner Beobachtung recht haben könnte, dass langfristige Investoren Aktien am besten dann kaufen sollten, wenn die anderen Marktteilnehmer große Angst haben. Tatsächlich haben wir die unruhigen Tage im April für erste Zukäufe von Aktien genutzt. Sollte der Markt nochmals deutlich einbrechen und die Volatilität erneut sprunghaft ansteigen, dann werden wir die dann tieferen Niveaus für weitere Zukäufe von Aktien von qualitativ hochwertigen Unternehmen nutzen und diese dann langfristig halten.“

www.fixed-income.org