Das beliebteste Argument gegen aktives Management, die sogenannte Nullsummenspiel-Theorie, ist auch das am meisten missbrauchte und missverstandene. Jedoch deutet unser Research darauf hin, dass es für aktives Management in Zukunft größere Chancen auf eine Outperformance geben könnte.

Nach der Nullsummenspiel-Theorie müssen die kombinierten Renditen aller aktiven Anleger (vor Gebühren) in einem Markt der Marktrendite entsprechen. Damit ein aktiver Anleger eine Outperformance erzielt, muss ein anderer nämlich unterdurchschnittlich abschneiden. Und da aktives Management mit höheren Gebühren einhergeht als passives, muss ersteres nach Abzug der Gebühren insgesamt schlechter abschneiden. Die Logik ist solide, aber in ihrer Anwendung scheitert sie oft.

Was wird beim Nullsummenspiel-Argument also falsch verstanden? Als erstes werden alle passiven Anleger und aktive Fondsmanager jeweils in einen homogenen Topf geworfen, und die beiden Gruppen werden einander gegenübergestellt.

Doch der Teufel steckt im Detail. Passive Anleger sind im Nullsummenspiel diejenigen, die jede Aktie im Verhältnis zu ihrer Marktkapitalisierung kaufen. Demzufolge sollte jeder, der den breiten Markt nicht auf diese Weise abbildet, zu den aktiven Anlegern gehören. Es sollte sofort klar sein, dass es sich hier nicht nur um aktive Fondsmanager handelt. Diese Annahmen haben also ihre Tücken, wie im Folgenden weiter erläutert wird.

„Neo-passive“ Investoren verändern Marktstruktur

Der Markt befindet sich im Wandel. In den vergangenen Jahren kam es etwa zu einer wachsenden Zahl von ETFs, die nicht den breiten Markt abbilden. Wir nennen diese „neo-passive“ ETFs. Allein in den USA gibt es inzwischen mehr als sechsmal so viele davon wie traditionelle ETFs, und die Zuflüsse in diese Strategien waren von Anfang 2018 bis Ende Juli 2024 um 50% höher als in traditionellen ETFs. Darunter fallen alle Produkte, die Sektor-, Stil-, Länder-, Nachhaltigkeits-/ESG-getriebene, thematische oder andere Aktienallokationsentscheidungen treffen.

Kauft man einen Technologie-ETF, so ist man gemäß Nullsummenspiel ein aktiver Investor. Die Bandbreite der aktiven Positionierung ist groß. Die größte Übergewichtung in Apple liegt bei etwas mehr als 2%, und die größte Untergewichtung liegt bei -7% (einige halten Apple überhaupt nicht). Man sollte keinen Hehl daraus machen: Der Aufstieg neo-passiver Strategien führt zu aktiven Entscheidungen bei der Aktienauswahl, ob bewusst oder unbewusst.

Transaktionen bieten aktiven Investoren Chancen

Der andere Aspekt des Nullsummenspiel-Arguments, der den Test der „realen Welt“ nicht besteht, ist die Vorstellung, dass man beim Investieren wirklich „passiv" sein kann. Es ist schlichtweg nicht möglich, die Marktrendite zu erzielen, indem man Kapital entsprechend der Gewichtung jeder Aktie in einem bestimmten Referenzindex investiert, sich zurücklehnt und den Markt den Rest erledigen lässt.

Wie sieht es mit Börsengängen aus? Oder Herauf- und Herabstufungen von einem Markt in einen anderen, wie z. B. Large Caps gegenüber Small Caps? Oder andere Änderungen, wie die Entscheidung von MSCI vor einigen Jahren, den Anteil der chinesischen „A-Aktien“ in dessen wichtigsten Benchmarks zu erhöhen?

Alle diese Arten von Transaktionen bieten Möglichkeiten für einen Vermögenstransfer von passiven zu aktiven Anlegern. Aktive Anleger können handeln, bevor Indexänderungen umgesetzt werden, und dann an passive Anleger verkaufen, wenn diese zum Kauf gezwungen werden. Die Neugewichtung von Indizes führt zu einem erhöhten Handelsvolumen und einer Variabilität der Preise der betroffenen Aktien, was sich einige aktive Strategien zunutze machen. Passive Fonds können außerdem erst dann an Börsengängen partizipieren, nachdem die Aktie in einen Index aufgenommen wird. Aktive Investoren können jedoch bereits im Vorfeld kaufen und von Kurssteigerungen profitieren, bevor Indexfonds gezwungen sind, die Aktie zu erwerben. Alle diese Transaktionen sind mit Kosten verbunden.

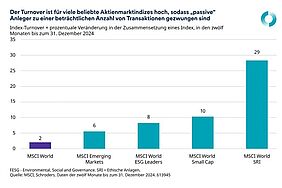

Während die Zahl der Neueinsteiger und Ausstiege aus breiten Large-Cap-Benchmarks der Industrieländer relativ gering ist (mit einigen Ausnahmen, wie z. B. dem IPO-Boom von 2021), sind sie anderswo ein viel größeres Thema. So weisen beispielsweise Small-Cap-Benchmarks einen viel höheren Indexumsatz (die prozentuale Veränderung der Zusammensetzung eines Index) auf, ebenso wie Schwellenländer- und ESG-Indizes.

Dies ist an den Anleihenmärkten ein noch größeres Problem als an den Aktienmärkten, da die Unternehmen regelmäßig neue Anleihen ausgeben. Mit der sich ändernden Zusammensetzung des Index Schritt zu halten, ist ein Grund, warum viele passive Anleihen-ETFs eine schreckliche Erfolgsbilanz bei der Nachbildung ihrer Benchmarks haben. Einer der größten ETFs auf Hochzinsanleihen blieb in den fünf Jahren bis zum 31. Dezember 2024 um 0,6% p.a., in den 10 Jahren um 0,9% p.a. und seit seiner Auflegung im Jahr 2007 um 1,5% p.a. hinter seiner Benchmark zurück. Diese Defizite sind weitaus größer als die Kostenquote.

Fazit:

Es lässt sich also festhalten, dass es für aktive Strategien eben nicht unmöglich ist, ihre passiven Pendants nach Abzug von Gebühren zu schlagen.

Und nicht nur das: Die steigende Zahl von Anlegern und die zunehmende Bedeutung von Anlagen, die nicht nach groben Marktgewichtungen allokiert werden, stimmen uns für die Zukunft des aktiven Managements optimistisch.

Das heißt nicht, dass der durchschnittliche Fondsmanager eine Outperformance erzielen wird. Es bedeutet aber, dass man nicht automatisch davon ausgehen sollte, dass er es nicht kann oder nicht tun wird.

Es ist daher an der Zeit, die eigenen Überzeugungen über aktives und passives Management zu überdenken.

www.fixed-income.org