• Alle drei Ampeln, die das Credit-Team von Janus Henderson Investors überwacht, blinkten im zweiten Quartal 2023 weiterhin rot

• Die nominalen Unternehmensgewinne sind aufgrund der Diskrepanz zwischen nominalem und realem Wachstum sowie der hohen Inflation robust geblieben

• Verschärfte Kreditbedingungen, höhere Refinanzierungskosten und eine sich abschwächende Konjunktur werden sich allmählich auf die Kreditqualität auswirken

• Fingerspitzengefühl und eine sorgfältige Credit-Selektion sind in diesem Umfeld weiterhin entscheidend für Anleger

Laut der jüngsten Analyse von Janus Henderson Investors ist die Qualität von Unternehmensanleihen schwächer, als der Markt derzeit einpreist. Die vierteljährlichen Kennzahlen zeigen eine breite, wenn auch geringe Verschlechterung. Dies deutet darauf hin, dass die Zahlungsausfälle in der zweiten Jahreshälfte zunehmen könnten, auch wenn das Tempo der Ausfälle langsamer ist als in früheren Zyklen.

Eine saisonbedingte Flaute bei den Primäremissionen könnte die Märkte kurzfristig stützen. Die Studie deutet jedoch darauf hin, dass strengere Kreditvergabestandards, höhere Refinanzierungskosten und eine sich abschwächende Konjunktur allmählich ihren Tribut bei der Kreditqualität fordern werden.

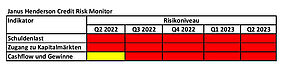

Der jüngste Credit Risk Monitor von Janus Henderson Investors verfolgt die fundamentalen und makroökonomischen Unternehmensindikatoren anhand eines Ampelsystems, um anzuzeigen, wo wir uns im Kreditvergabezyklus befinden und wie wir unsere Portfolios entsprechend positionieren können. Die beobachteten Schlüsselindikatoren („Cashflow und Gewinne“, „Schuldenlast und Schuldendienst“ sowie „Zugang zu Kapitalmärkten“) bleiben das vierte Quartal in Folge alle rot.

Jim Cielinski, Global Head of Fixed Income bei Janus Henderson Investors, kommentiert: „Im letzten Quartal war für jeden etwas dabei. Die Bären konnten auf die schwachen wirtschaftlichen Leitindikatoren, die hartnäckige Kerninflation und die sich verschlechternden Kreditkennzahlen verweisen; die Bullen konnten mit den soliden Arbeitsmärkten, der rückläufigen Gesamtinflation und dem robusten Verbraucher kontern. Da die Rezessionsängste zurückgegangen sind, haben die Märkte einen verhalteneren Kreditausfallzyklus eingepreist. Wir sind da vorsichtiger, da wir davon ausgehen, dass mehr ‚Problemkredite‘ auftauchen werden, sobald die verzögerte Wirkung der strafferen Geldpolitik zum Tragen kommt. Allerdings könnte sich dieser Prozess in die Länge ziehen, da viele Unternehmen in den nächsten ein bis vier Jahren im Schnitt keine Refinanzierung vornehmen werden.“

Schuldenlast und -dienst

Die Schuldenlast bleibt hoch

Die Kombination aus hoher Inflation und robustem nominalen Wachstum hat die Kreditqualität der Unternehmen weitgehend bewahrt, da die Nominalgewinne stabil geblieben sind. So wurden hoch verschuldete Unternehmen größtenteils von den Problemen verschont, die normalerweise mit dieser Phase des Kreditvergabezyklus einhergehen würden. Allerdings könnten Unternehmen mit hohem Verschuldungsgrad durch höhere Finanzierungskosten in einem langsameren Wachstumsumfeld ins Straucheln geraten.

Zugang zu Kapitalmärkten

Kreditvergabestandards werden insgesamt weiter verschärft

Das neue Umfeld mit sinkender Nachfrage, rückläufiger Inflation, langsamerem Wachstum, aber höheren Realzinsen wird zu einer Verschärfung der Kreditvergabestandards führen. Die Kapitalverfügbarkeit für Unternehmen mit höherem Fremdkapitalanteil wird erschwert. Weitere Liquiditätsabflüsse aufgrund der quantitativen Straffung werden sich ebenfalls auf den Kapitalzugang auswirken.

Cashflow und Gewinne

Preise und Volumen schwächeln

Im vergangenen Quartal trugen die verschärften Finanzierungsbedingungen und die schwachen Einkaufsmanagerindizes für das verarbeitende Gewerbe zu Gewinnrückgängen bei einigen Industrieunternehmen bei. Die jüngsten Konkursanmeldungen einiger kleiner Unternehmen dürften sich auch auf die Kapitalmärkte übertragen.

Die generelle Verlangsamung der Verbrauchernachfrage infolge höherer Zinssätze, die sich auf die Wirtschaft auswirken, wird die Unternehmensgewinne beeinträchtigen und die unteren 10-15 % der hoch verschuldeten Unternehmen, die sich bisher über Wasser halten konnten, gefährden. Da das Gewinnwachstum nachlässt, könnte dies einen exogenen Schock auf den Cashflow der Unternehmen auslösen.

Auswirkungen auf die Asset Allokation

Hohe Renditen im gesamten Credit-Spektrum sind nicht von Dauer

Fingerspitzengefühl und eine sorgfältige Credit-Selektion sind weiterhin entscheidend. Die Gesamtrenditen im gesamten Credit-Spektrum erscheinen heute aufgrund der gestiegenen Leitzinsen im Vergleich zur Vergangenheit attraktiv. Anleger müssen jedoch den Umfang des Aufwärtspotenzials bei höher rentierlichen Emissionen aufgrund von Ausfallrisiken und Liquiditätsproblemen berücksichtigen.

Die Spreads haben sich weiter verengt, insbesondere in den Segmenten mit höheren Renditen. Sollte es nicht zu einer sanften Landung kommen, bieten die Renditen einiger Sub-Investment-Grade-Anleihen möglicherweise keinen ausreichenden Puffer für langsam steigende Ausfallrisiken und Liquiditätsrückgänge.

Attraktive Renditen sind in einigen der sichereren Bereiche des Marktes zu finden, z. B. bei qualitativ hochwertigen Anlagen mit kurzer Laufzeit. Vor dem Hintergrund eines längerfristigen Hochzinsszenarios sollten Anleger jedoch bei stark fremdfinanzierten Unternehmen mit hohem Exposure gegenüber variabel verzinslichen Schuldtiteln vorsichtig sein.

Jim Cielinski fügt hinzu: „Die Dispersion wird im weiteren Jahresverlauf an Bedeutung gewinnen, da sich die Unternehmen mit der Fälligkeit im Jahr 2025 auseinandersetzen. Ein selektiver, flexibler Investitionsansatz ist unerlässlich.“

www.fixed-income.org

Grafik: Janus Henderson Credit Risk Monitor