Das Emerging Markets Debt Hard Currency (EMDHC)-Team von Janus Henderson Investors sieht inmitten anhaltender weltwirtschaftlicher Unsicherheiten die Aussichten für die Schwellenländer relativ positiv. Die Kreditqualität in den Schwellenländern habe sich insgesamt stabilisiert und für 2023/24 sei eine leichte Verbesserung zu erwarten. Zwar trüben notleidende Emittenten das positive Bild der Anlageklasse Emerging Markets Debt (EMD) Hard Currency, doch rechnet das EMDHC-Team mit einer hoch bleibenden Spread-Dispersion. Das bietet Chancen für aktive Investoren.

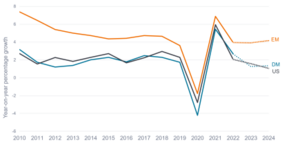

Für die Bewertung der Entwicklung berücksichtigt das Team mehrere Schlüsselfaktoren. Kurzfristig sei das unsichere globale makroökonomische Umfeld der wichtigste Aspekt, der den Ausblick und die Entwicklung der Anlageklasse für das restliche Jahr 2023 bestimmt. Mittelfristig erwartet das EMDHC-Team jedoch eine positivere Dynamik der Mittelzuflüsse, da sich das Gefälle des Wirtschaftswachstums zwischen den Schwellen- und Industrieländern ausweitet (s. Grafik). Unter den Schwellenländern seien die asiatischen ein besonderer Lichtblick, die laut IWF Wachstumsraten von 5,3% 2023 und 5% 2024 verzeichnen dürften.

Das Team von Janus Henderson konzentriert sich gemäß Ratings auf den mittelfristigen Risikotrend bei staatlichen Kreditnehmern. Laut den aktuellen Bewertungen liegt daher der Fokus eher auf den High-Yield-Länder im Anlageuniversum, einschließlich Usbekistan, Gabun, Mosambik und Benin. Das Exposure gegenüber einigen der größeren Emittenten Lateinamerikas und Asiens ist allerdings geringer.

www.fixed-income.org

Grafik: Das Wachstumsgefälle zwischen Schwellen- und Industrieländern verschiebt sich

Quelle: Janus Henderson Investors, IMF und Macrobond, Stand: 7. April 2023. Hinweis: Die Ansichten und Prog-nosen können sich ohne Vorankündigung ändern. Es gibt keine Garantie dafür, dass sich die bisherigen Trends fortsetzen oder die Prognosen eintreffen werden. Die Wertentwicklung der Vergangenheit ist kein Indikator für zukünftige Renditen.