Der Goldpreis in US-Dollar ist stark gestiegen und hat im April die Widerstandsmarke von 2.150 US-Dollar durchbrochen. Seitdem ist eine deutliche Aufwärtsdynamik zu beobachten. Unsere Strategie ist derzeit zu rund 18 Prozent in physischem Gold und Silber, zu 36 Prozent in Silberminen und zu 46 Prozent in Goldminen investiert (über ETFs). So bullish war unsere Positionierung (gemessen an der Silberallokation) seit ihrer Auflegung im Jahr 2016 nur selten. Wir glauben, dass Silber die gleiche Entwicklung wie Gold nehmen und einen erheblichen Preisanstieg verzeichnen wird.

Die Gold/Silber-Quote hat großen Einfluss auf die Performance der Jupiter Gold & Silver Strategie. Diese Kennzahl zeigt, wie viele Feinunzen Silber man benötigen würde, um eine Feinunze Gold zu kaufen. Wenn die Gold/Silber-Quote sinkt, entwickelt sich Silber besser als Gold – und unsere Strategie in der Regel besser als ihre Peergroup. Umgekehrt schneidet unsere Strategie unterdurchschnittlich ab, wenn die Gold/Silber-Quote steigt und der Sektor insgesamt unter Druck steht (höhere Quote). Wir haben eine taktische Silber-Allokation aufgebaut, weil wir der Meinung sind, dass die wachsende monetäre und industrielle Nachfrage nach Silber von den Märkten noch nicht voll erkannt worden ist.

Der Vorteil von Silber

Silber notiert knapp unter dem kritischen Preisniveau von 32,50 US-Dollar. Ein Überschreiten dieses Schwellenwerts könnte einen starken Aufwärtstrend auslösen. Wir erwarten, dass der Silberpreis auf 50 bis 70 USD ansteigen wird, wenn der technische Widerstand erst einmal durchbrochen wird. Diese „Silberschleuder“ ist der Katalysator, auf den wir warten.

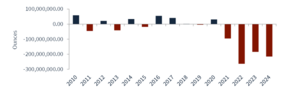

In der Vergangenheit hat sich Silber in Phasen einer erhöhten Marktvolatilität und höheren Nachfrage nach Währungsmetallen häufig deutlich besser als Gold entwickelt. Wie die Abbildung unten zeigt, ist das aktuelle Marktumfeld mit dem von 2010-2011 vergleichbar, was auf ein ähnliches Potenzial für einen Anstieg des Silberpreises hindeutet.

Der jüngste Anstieg des Goldpreises ist weniger auf eine höhere physische Nachfrage oder Goldkäufe von Zentralbanken als auf „Papierkontrakte“ wie Futures zurückzuführen. Das ist eine wichtige Unterscheidung, die zeigt, wie der Goldmarkt funktioniert und dass der US-Dollar-Goldpreis nicht durch physische Trends, sondern durch Aktivitäten am „Papiermarkt“ bestimmt wird.

Mit unserer aktuellen Konzentration auf Silber (über ETFs) sind wir gut aufgestellt, um von der zunehmenden Nachfrage nach dem physischen Metall und den fundamentalen Treibern des Silbermarktes zu profitieren. Trotz der Herausforderungen, die mit dem Halten von Silber verbunden sind, wurde die Portfolioallokation unserer Strategie sorgfältig austariert, um diese Chance zu nutzen.

Silber profitiert von zwei gleichzeitig wirkenden Nachfragetreibern. Abgesehen von seiner Funktion als Sichere-Hafen-Anlage in wirtschaftlich instabilen Zeiten ist Silber ein wichtiger Rohstoff für wachsende Sektoren wie saubere Energie und Elektronik. Diese starke industrielle Nachfrage führt zu einer dynamischen Preisuntergrenze für Silber, was die langfristige Attraktivität des Metalls für uns erhöht.

Die Zukunft des Silbers

Durch die zunehmende Verwendung von Silber in industriellen Anwendungen besteht ein großes strukturelles Angebotsdefizit. Die Investmentwelt ist sich des explosionsartigen Nachfragewachstums bei Solarmodulen bewusst, die auf Silber für die Reflexion und Leitfähigkeit angewiesen sind, aber es gibt weitere Nachfragetreiber, die sich abzeichnen. Batterietechnologien wie die bahnbrechende Feststoffbatterie für Elektrofahrzeuge von Samsung dürften die Nachfrage nach Silber weiter erhöhen. Bei ihrer weltweiten Einführung würde der Einsatz mehrerer Kilogramm Silber in diesen Batterien den Preisanstieg des Metalls weiter befeuern.

Da sich auch Anleger dieser neuen Nachfragetreiber zunehmend bewusst werden, rechnen wir mit einem Anstieg der Nachfrage nach Silber. Das dürfte den Preis in neue Höhen treiben. Wir glauben, dass wir gut aufgestellt sind, um von diesem wachsenden Trend zu profitieren und attraktive langfristige Renditen zu erzielen.

Unserer Ansicht nach bietet unsere Strategie mit ihrer Kombination von Investitionen in physisches Edelmetall über ETFs und Silberminenunternehmen sowie einer Kernallokation in Goldaktien ein Wertversprechen, das sich deutlich von den Angeboten unserer Wettbewerber abhebt. Dieser Ansatz stützt sich sehr stark auf die Gold/Silber-Quote als wesentlichen Faktor. Wenn sich diese Quote zugunsten von Silber verschiebt, sollten wir gut aufgestellt sein, um hohe risikobereinigte Renditen zu erzielen. Die jüngsten Anzeichen für eine Veränderung der Gold/Silber-Quote stützen diesen Ausblick. Unser Team überwacht diese Kennzahl sehr genau und passt unsere Positionen aktiv an, um diese Chance für überdurchschnittliche Renditen zu nutzen.

www.fixed-income.org

Grafik: Ungleichgewicht von Angebot und Nachfrage auf dem Gold- und Silbermarkt

Quelle: Bloomberg, 27.09.2024